【QAあり】三桜工業、上期は国内の新規立上の設備・部品販売等で前年同期比で増益 負ののれん益を計上も、米国関税・中国再編を踏まえ通期予想は据え置き

2026年3月期 第2四半期決算説明会

佐々木宗俊氏(以下、佐々木):みなさま、こんにちは。三桜工業株式会社取締役CFOの佐々木です。11月14日金曜日に発表しました2026年3月期第2四半期の決算説明を行います。

上期のパフォーマンスのハイライトとして、第1四半期と同様に地域ごとの強弱や環境の変化がありましたが、連結業績としては現時点で大きな懸念はありません。また、企業結合会計上、7月10日にクロージングしたメキシコのWinkelmann Powertrain México社の買収により、負ののれんとして25億9,500万円を特別利益として計上したことで、当期純利益が大幅に上振れています。

それでは、決算補足説明資料に沿って、具体的な数字をご説明します。

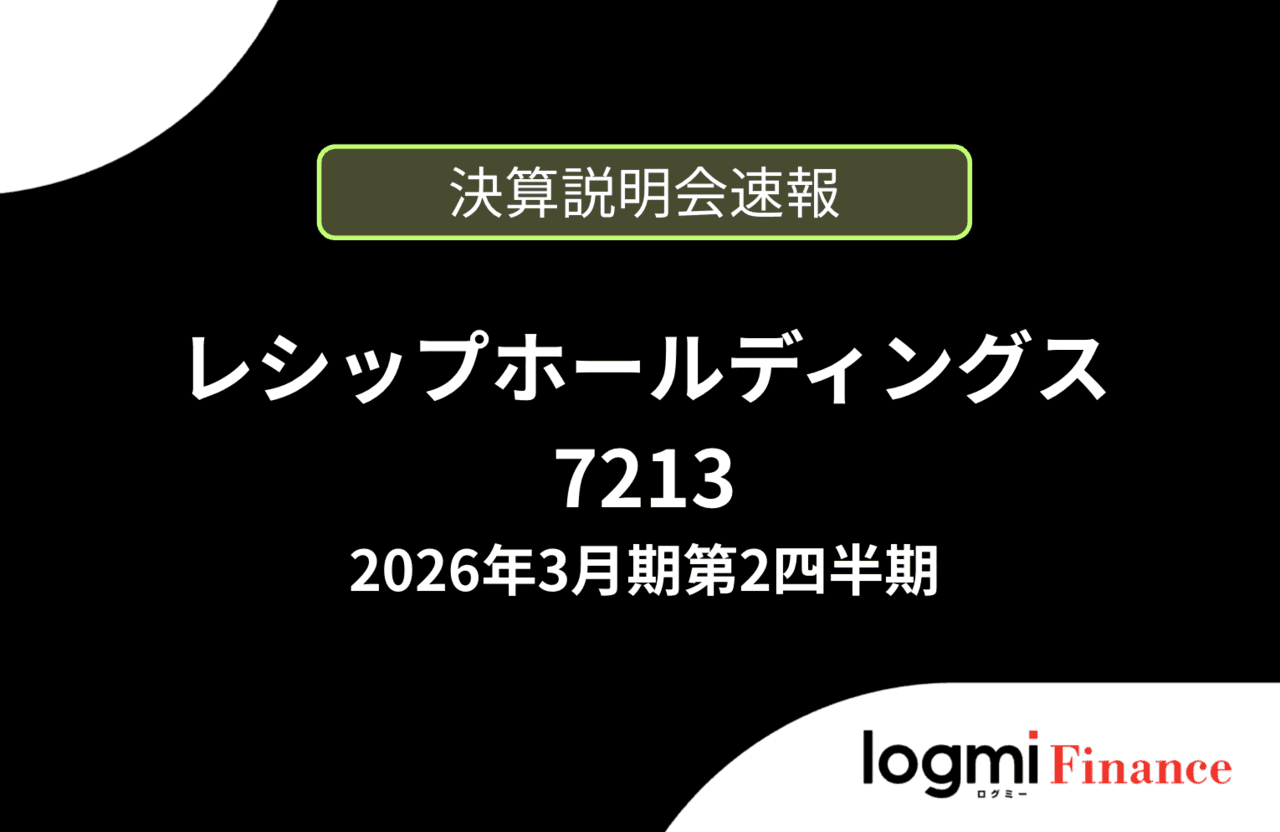

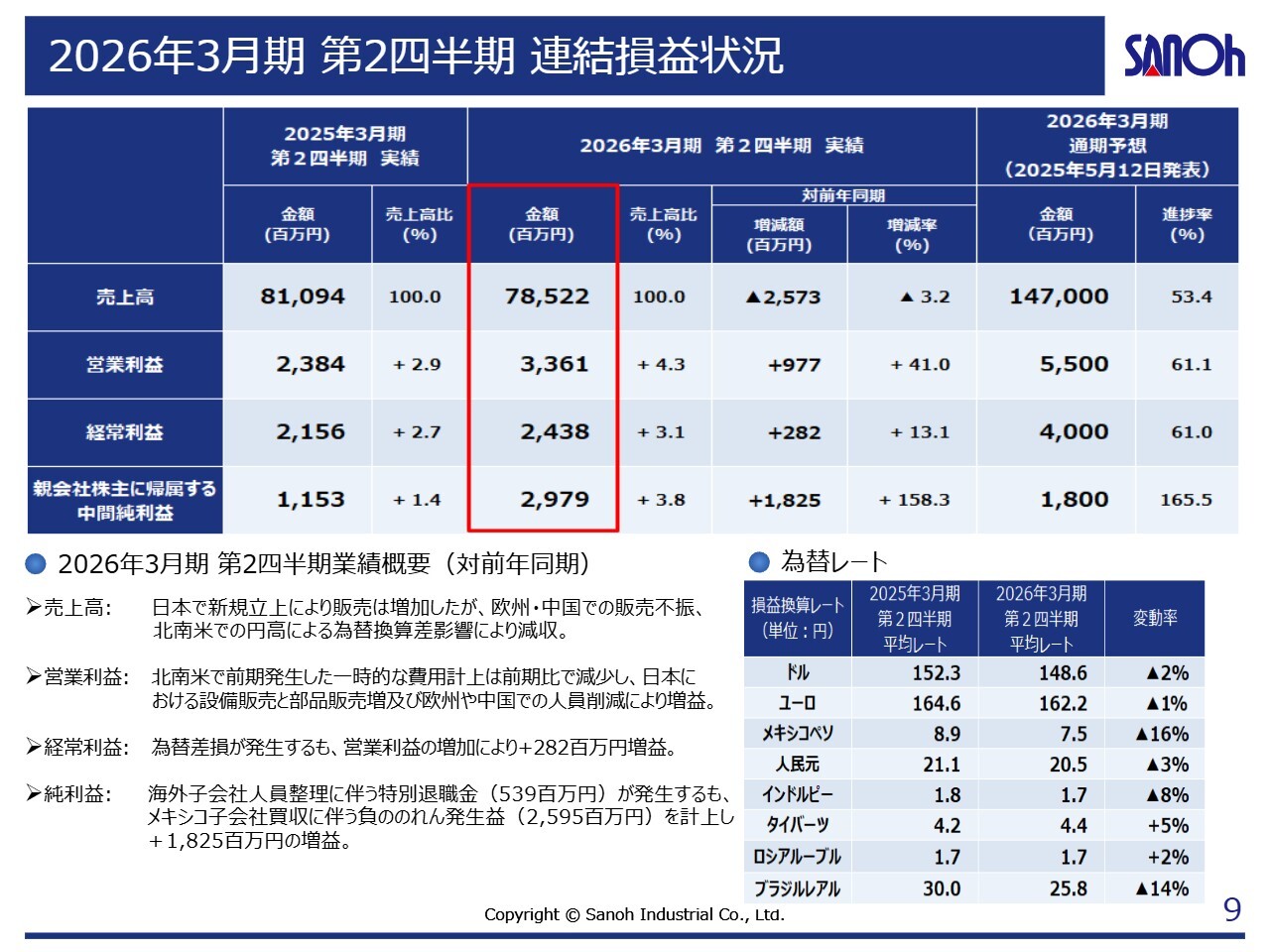

2026年3月期 第2四半期 連結損益状況

第2四半期の連結損益の状況について、スライドの赤枠部分が第2四半期の結果で、スライドでは前年同期との比較を示しています。

売上高は785億2,200万円となり、前期比で25億7,300万円減少しました。日本では新規立上による売上増があるものの、昨年と比較すると、若干の円高進行や米国の関税措置の影響により米州でスローダウンが見られました。また、自動車販売が振るわない欧州や、中国での売上減少も主なマイナス要因となっています。

営業利益は33億6,100万円となりました。北南米で前期に発生した一時的な費用計上が減少したことに加え、日本における新規立上による増収効果や、欧州および中国における人員削減が寄与し、増益となっています。

経常利益は24億3,800万円となりました。上期には円高による為替差損が発生しています。親会社株主に帰属する中間純利益は29億7,900万円で、これは冒頭で申し上げたメキシコ企業の子会社化に伴い、第2四半期に負ののれんとして25億9,500万円を計上したことによるものです。一方で、ドイツ子会社の追加リストラの影響が、若干の押し下げ要因となっています。

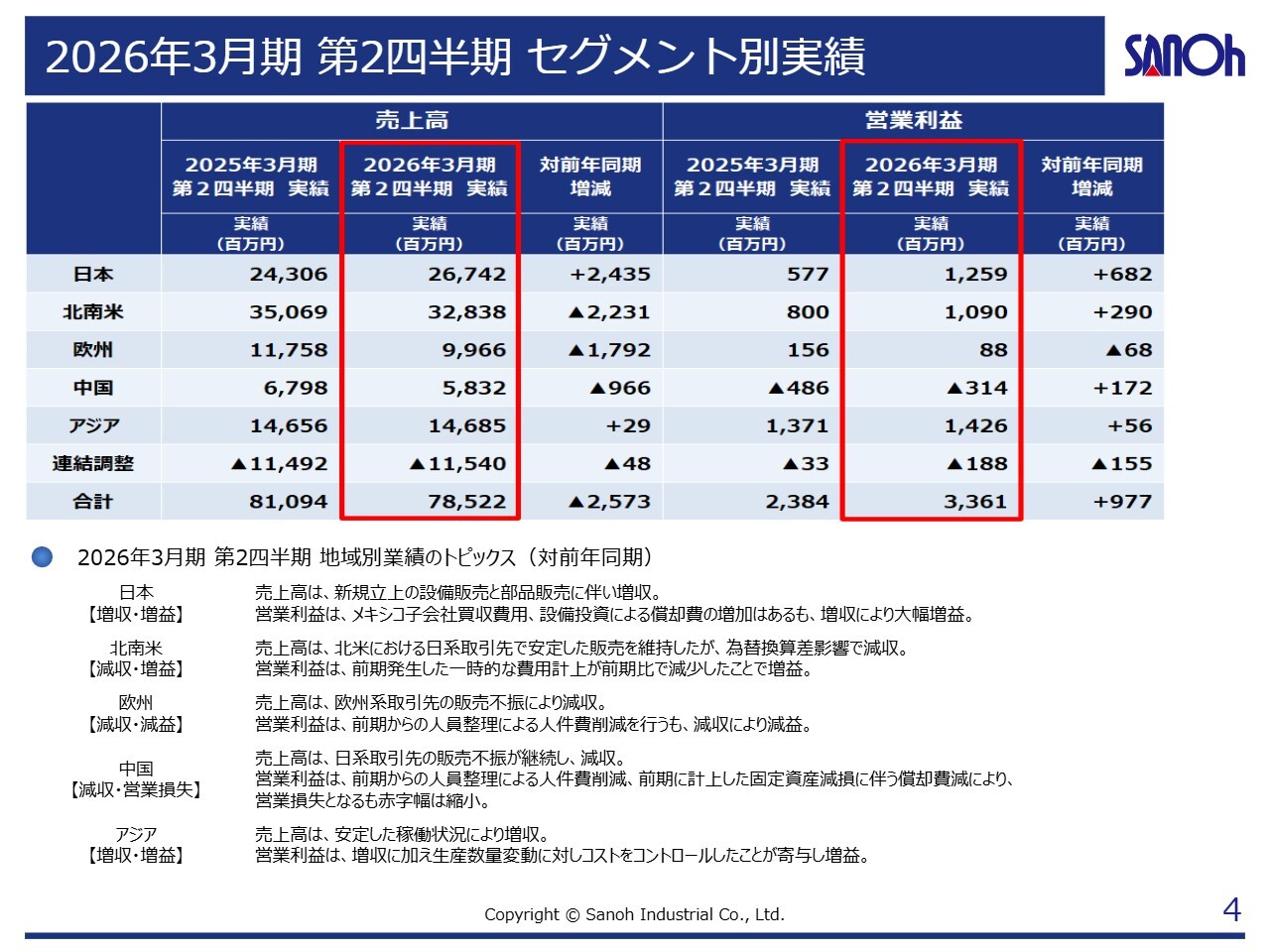

2026年3月期 第2四半期 セグメント別実績

セグメント別の実績です。日本の売上高は267億4,200万円、営業利益は12億5,900万円となりました。前年比では、国内・海外向けともに生産が安定し、本年緊急で新規立上を行った部品売上やその設備売上も加わり、増収となっています。利益面では、給与水準引き上げによる人件費の増加、M&A費用の計上、設備投資による償却費の増加がありましたが、先ほどご説明した新規立上の利益が寄与し、大幅な増収となりました。

北南米の売上高は328億3,800万円で、営業利益は10億9,000万円でした。第1四半期は北米が好調な状況でしたが、第2四半期以降、米国の関税措置の影響が出始めた一方で、北南米で前期に発生した一時的な費用の計上が今期は減少したこともあり、営業利益は増加しました。

欧州の売上高は99億6,600万円で、営業利益は8,800万円となり、第1四半期から利益を減らす結果となりました。売上高は欧州系メーカーの販売不振により減収となりました。利益面では、売上減に伴う減益に加え、ドイツの子会社で過年度減損の償却費調整が終了した影響もあり、減益となっています。

中国の売上高は58億3,200万円で、営業利益は3億1,400万円の赤字となりました。売上高は、日系取引先の販売不振の影響が継続し、減少しています。利益面では、売上減に伴う減益を、人員削減による人件費の削減や、前期減損による償却費減が補い、赤字幅を縮小しました。

アジアの売上高は146億8,500万円で、営業利益は14億2,600万円でした。売上高は、安定した稼働によって増加しました。利益面では、売上の増加に加え、数量変動へのコストコントロールが成功し、若干の増益となっています。

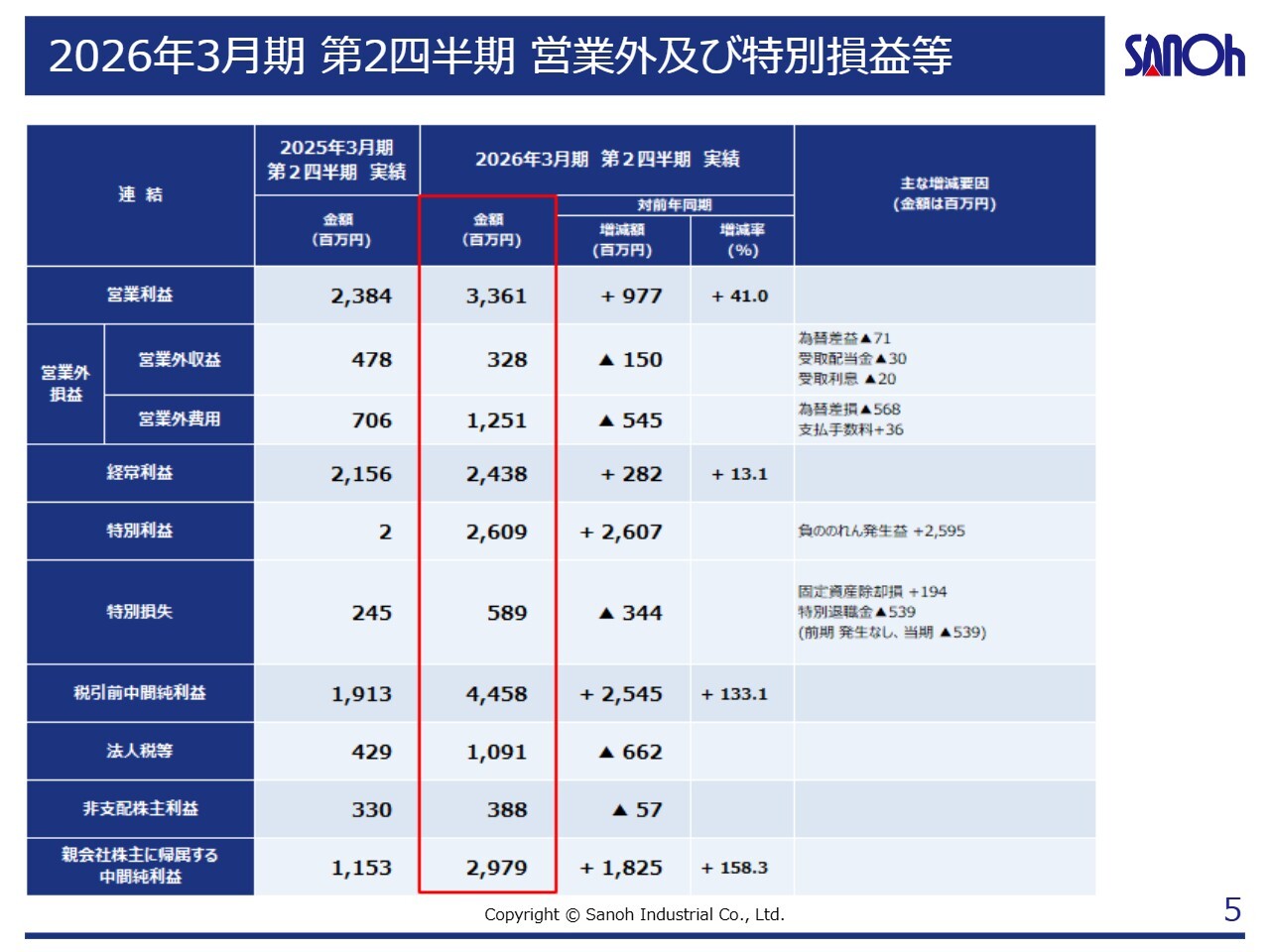

2026年3月期 第2四半期 営業外及び特別損益等

営業利益以下の各段階利益の状況です。営業外収益については、営業外損益において円高に伴う為替差損が発生し、営業外費用が増加しています。

一方、特別利益では、負ののれん発生益として25億9,500万円を計上しました。特別損失では、昨年に引き続き、ドイツにおける追加リストラコストを計上しています。

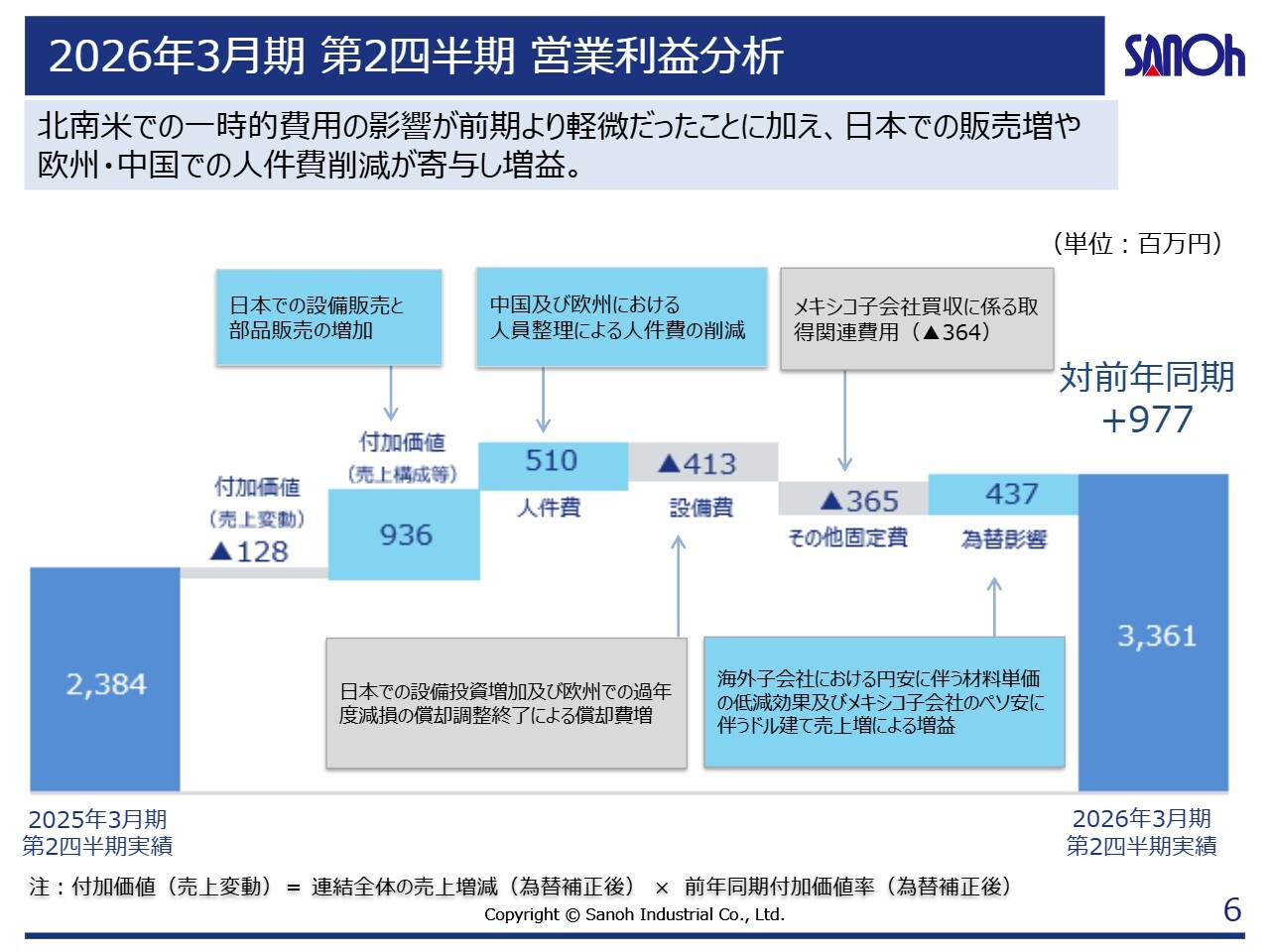

2026年3月期 第2四半期 営業利益分析

営業利益の前年同期比に関する滝グラフです。グラフ左側にある「付加価値(売上変動)」は、日本セグメントにおける新規立上製品と設備販売により押し上げられています。

人件費は、昨年度から継続して実施している中国やドイツでの人員整理の影響により、前年より減少しています。一方、設備費は、昨年から進めている設備投資の増加に伴い、償却費が増加傾向にあります。また、メキシコ買収案件に関する各種アドバイザリー費用として、その他固定費に3億6,400万円を計上しました。

その結果、営業利益は前年同期の23億8,400万円から今期は33億6,100万円となり、前年同期比で9億7,700万円の増加となりました。

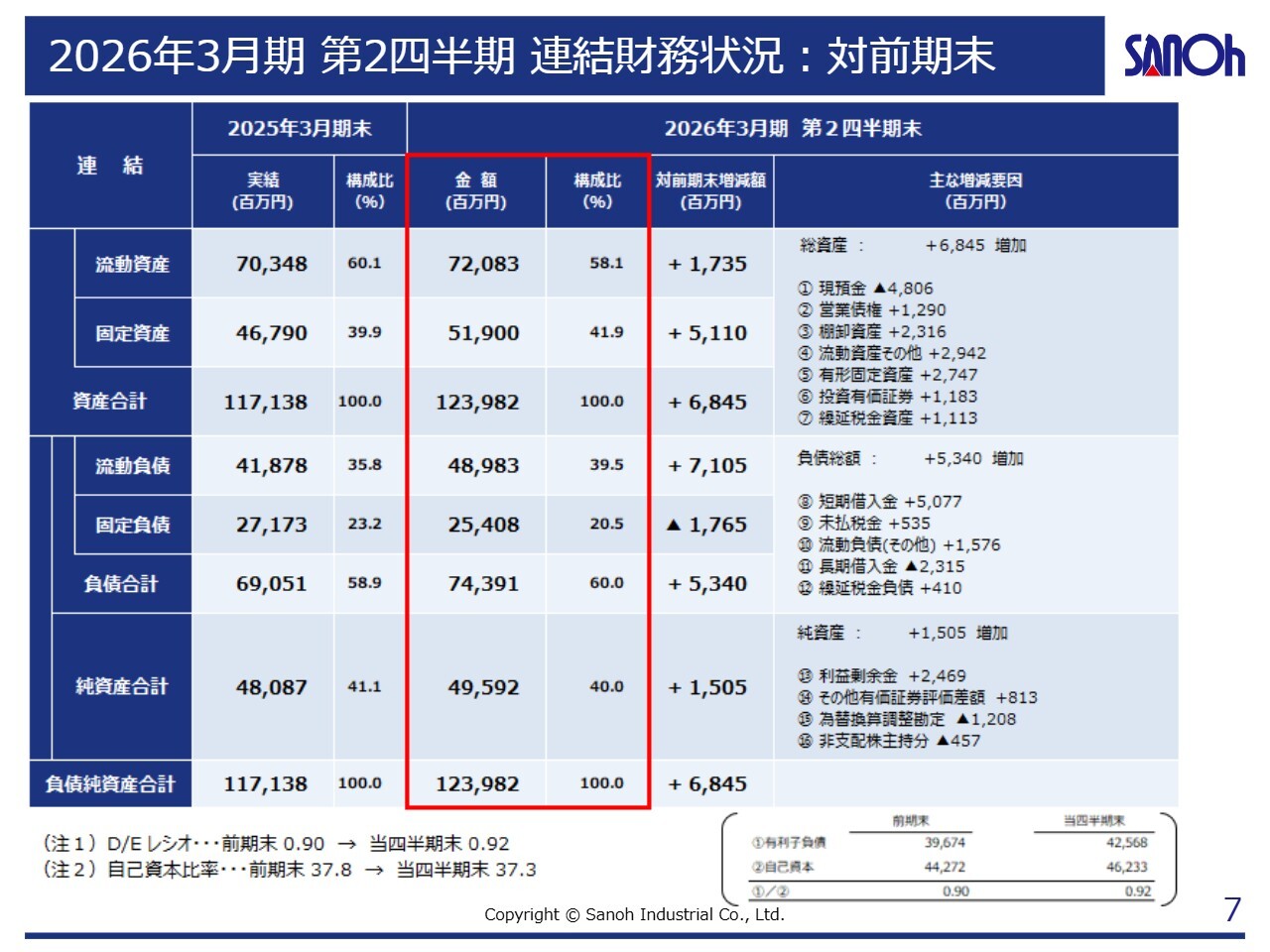

2026年3月期 第2四半期 連結財務状況:対前期末

連結貸借対照表です。当第2四半期より、メキシコで買収した会社のバランスシートを連結に取り込んでいます。それに伴い、バランスシート全体は増加傾向にあります。

スライド下段のD/Eレシオは、前期末の0.90から0.92へと若干悪化しました。自己資本比率も、前期末の37.8パーセントから37.3パーセントになっています。

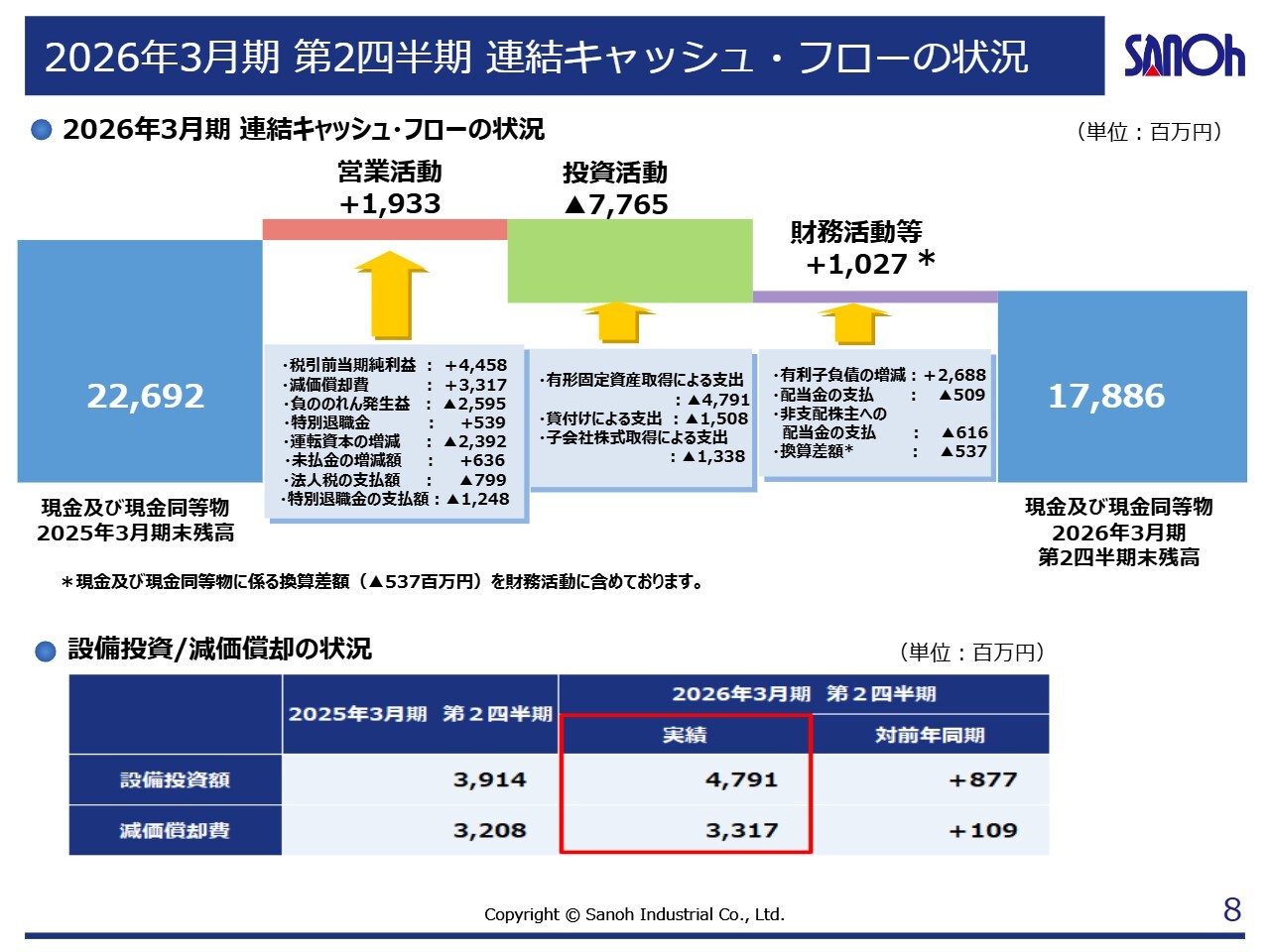

2026年3月期 第2四半期 連結キャッシュ・フローの状況

連結キャッシュ・フローの状況です。営業キャッシュ・フローは19億3,300万円、投資キャッシュ・フローはマイナス77億6,500万円、財務キャッシュ・フローは10億2,700万円となりました。

営業キャッシュ・フローについては、前期に決定したドイツの構造改革に伴う特別退職金の支払いが第2四半期に発生したことや、北南米セグメントにおける新規プロジェクトの立上準備による棚卸資産の増加で運転資金の悪化が影響し、伸びが停滞しています。

投資キャッシュ・フローは、効率化を目的とした投資を行っています。日本において積極的な設備投資を進めているため、前期よりも8億7,700万円多くなりました。また、7月10日にクローズしたメキシコの買収案件に関連し、約28億円の支出が発生しています。

2026年3月期 第2四半期 連結損益状況(再掲)

2026年3月期第2四半期の業績を地域別に見ると、地政学リスクの高まりに伴い、市場の強弱が顕著に表れています。また、第2四半期で負ののれんを計上したことで、通期の業績見通し18億円を大幅に上回りました。しかし、米国関税措置に伴う顧客との価格交渉や、今期中に予定している中国セグメントの事業再編などを踏まえ、業績予想は据え置きとしました。

適時開示が可能なタイミングとなり次第、速やかにみなさまにお伝えする予定です。

また、昨年5月に公表しました中期経営方針のとおり、変化の多い外部環境の中で、既存事業領域では引き続き残存者戦略を用い、利益創出を追求していきます。特に下期においては、関税の転嫁交渉やインフレ影響の価格転嫁、減産補償交渉の推進を図ります。既存事業で得た原資は、さらなる改善および将来製品・事業ポートフォリオの変革投資に積極的に充当していく方針です。

2026年3月期第2四半期の決算についてのご説明は以上です。ありがとうございました。

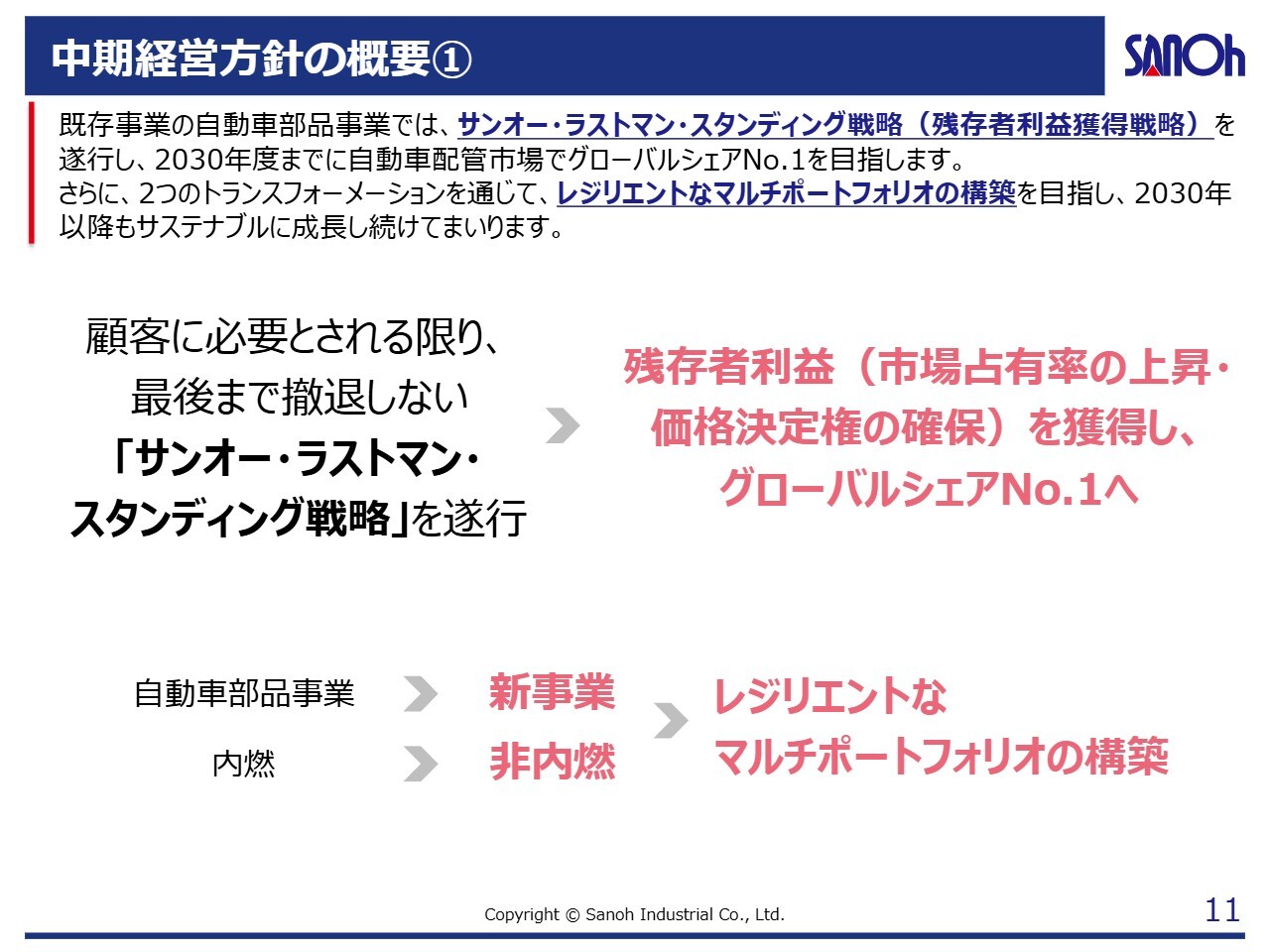

中期経営方針の概要①

竹田玄哉氏(以下、竹田):取締役社長の竹田です。2030年度およびその先を見据えた中期経営方針の概要と進捗についてご説明します。このスライドは、中期経営方針の全体像です。

既存事業である自動車部品事業では、「サンオー・ラストマン・スタンディング戦略」という当社独自の残存者利益獲得戦略を遂行し、2030年度までに自動車配管市場でグローバルシェアNo.1を目指していきます。

さらに、「自動車部品事業から新事業」および「内燃から非内燃」という2つのトランスフォーメーションを通じて、レジリエントなマルチポートフォリオの構築を目指し、2030年以降も持続可能な成長を続けていきます。

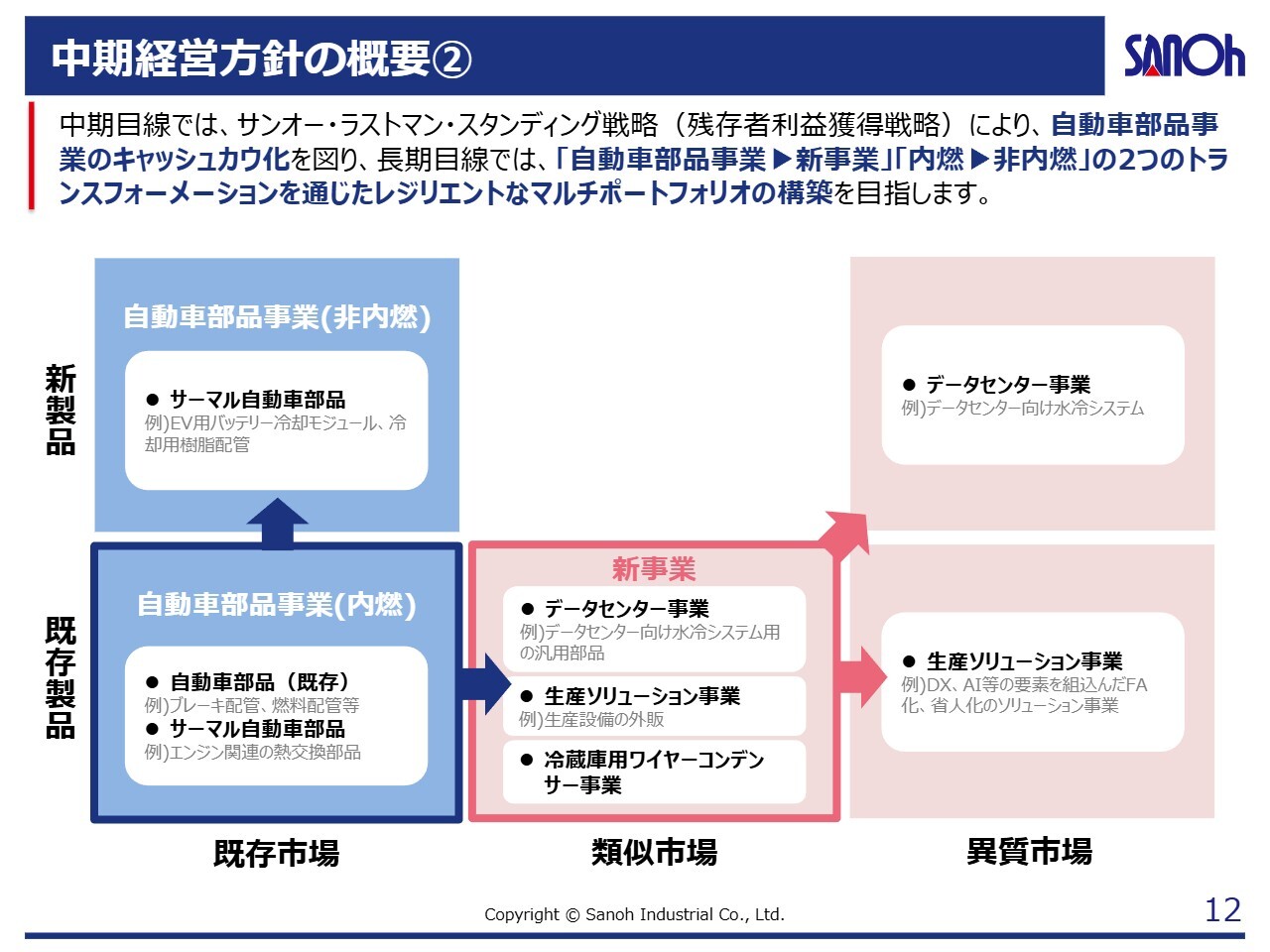

中期経営方針の概要②

このスライドは、当社が目指す今後の事業ポートフォリオの動きを示しています。中期的には、バッテリーEV化の進展が減速傾向にあり、内燃機関を搭載しているハイブリッド車やプラグインハイブリッド車の需要が非常に高まっています。

この状況下で当社は、自動車部品事業において残存者利益獲得戦略を遂行し、市場占有率の上昇と価格決定権の確保を目指しています。また、インオーガニックな取り組みを進めることで同戦略を加速化し、早期のキャッシュカウ化を図ります。

一方、長期的にはバッテリーEVが主流になる見通しも引き続き存在しており、現在の当社製品群では売上減が避けられません。このリスクをあらかじめ認識した上で、自動車部品事業では、非内燃機関向けとしてバッテリーEV向けサーマル自動車部品の供給拡充を図るとともに、データセンター事業をはじめとした新事業の確立に努めています。

これらのトランスフォーメーションや業態変革を実現することで、市場ニーズの不透明な動向にも柔軟に応えられる事業基盤を構築していきます。

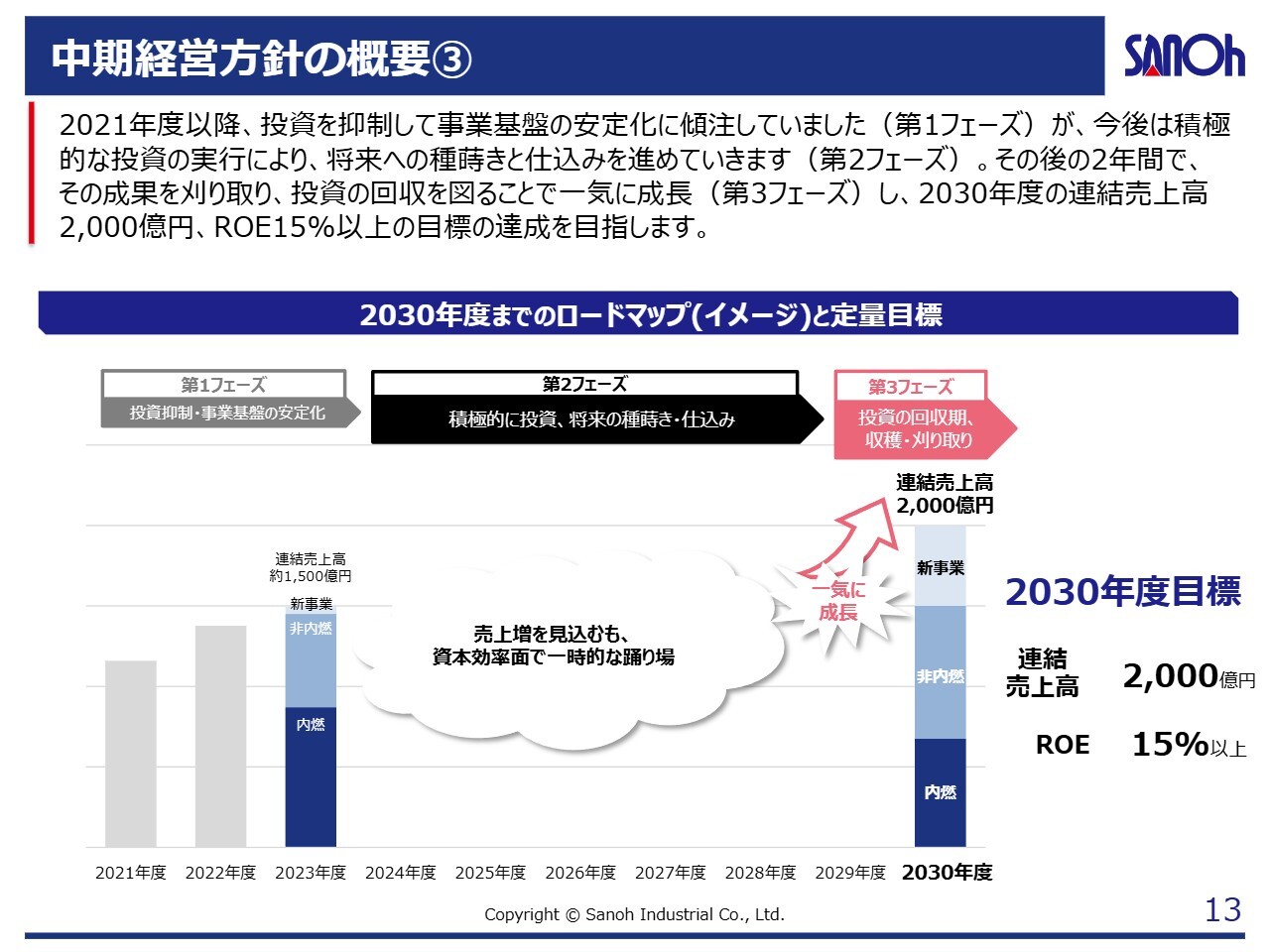

中期経営方針の概要③

2021年度から2023年度までを第1フェーズと位置づけ、いわゆるコロナ禍、および半導体不足による自動車の減産問題に対応するため、投資を抑制し、事業基盤の安定化に注力してきました。

2024年度から2028年度頃までを第2フェーズとし、将来に向けた種まき・仕込みの期間として積極的に投資を行います。なお、売上増を見込んでいるものの、資本効率の面では一時的な踊り場となることが想定されます。

その後、第3フェーズでは、投資の回収期間に入り、指数関数的な成長の実現を目指します。

最終的には、2030年度の連結売上高2,000億円、ROE15パーセント以上を目指します。

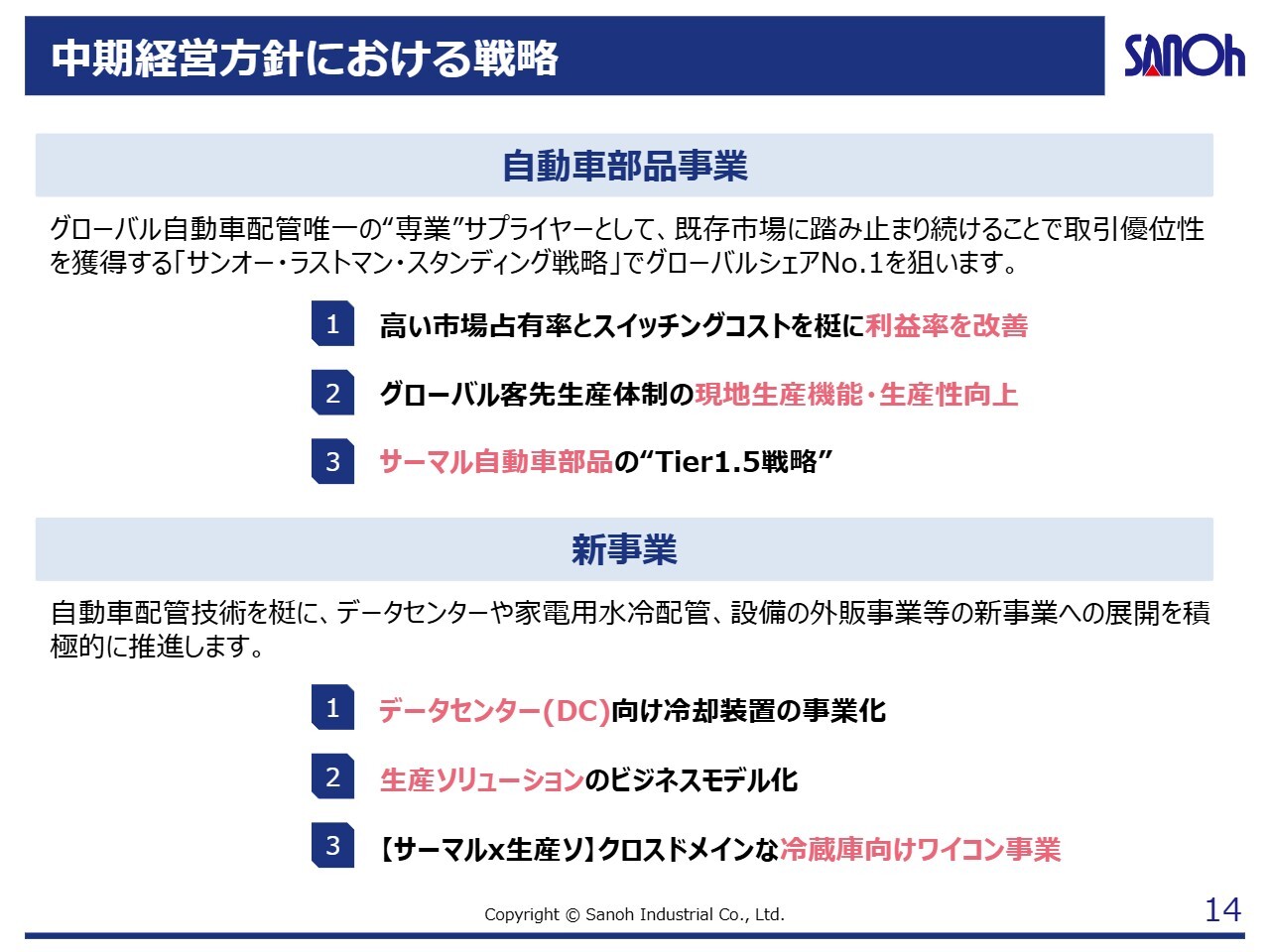

中期経営方針における戦略

中期経営方針における自動車部品事業および新事業の主な戦略です。自動車部品事業の戦略の1つ目は、高い市場占有率と「重要保安部品」と呼ばれる代替しにくい製品による高いスイッチングコストを活用し、利益率を改善することです。

戦略の2つ目は、グローバルに展開する生産体制において、現地生産機能を強化し、生産性を向上させることです。

戦略の3つ目として、バッテリーEV向けサーマル自動車部品の「Tier1.5戦略」を掲げ、同部品の供給拡大を目指します。これらの戦略を通じ、自動車配管で唯一のグローバル専業サプライヤーとして、2030年度までにグローバルシェアナンバーワンを目指します。

また、先ほどご説明したとおり、当社ではレジリエントなマルチポートフォリオの構築を実現するため、新事業の確立に注力しています。

新事業の戦略の1つ目はデータセンター事業です。当社の配管製品は、数年前にハイパフォーマンスコンピュータの「富岳」に採用されました。その際に得た高い評価と実績を基に、現在はデータセンター向けの水冷を中心とした冷却システム部品の開発やマーケティング活動に注力しています。

戦略の2つ目は、生産ソリューション事業です。当社はこれまで、配管製品を曲げるための加工設備を自社で開発・製作してきました。この内製のノウハウを基に、自動化ニーズの高まりを背景に、設備の社外販売に取り組んでいます。顧客の生産性向上に貢献しながら、生産ソリューション事業の展開を目指していきます。

戦略の3つ目は、インドにおける冷蔵庫向けワイヤーコンデンサー事業です。インドにおける冷蔵庫の冷却手法は、当社が得意とする水冷が主流です。配管製品の需要に加え、その配管加工設備のニーズも見込まれる、有望な事業の1つと考えています。これまでも当社のインド拠点で取り組んできた事業ですが、現在の市場のポテンシャルの高さを踏まえ、従来以上に注力していく考えです。

【自動車部品事業】中経の戦略における進捗1/3

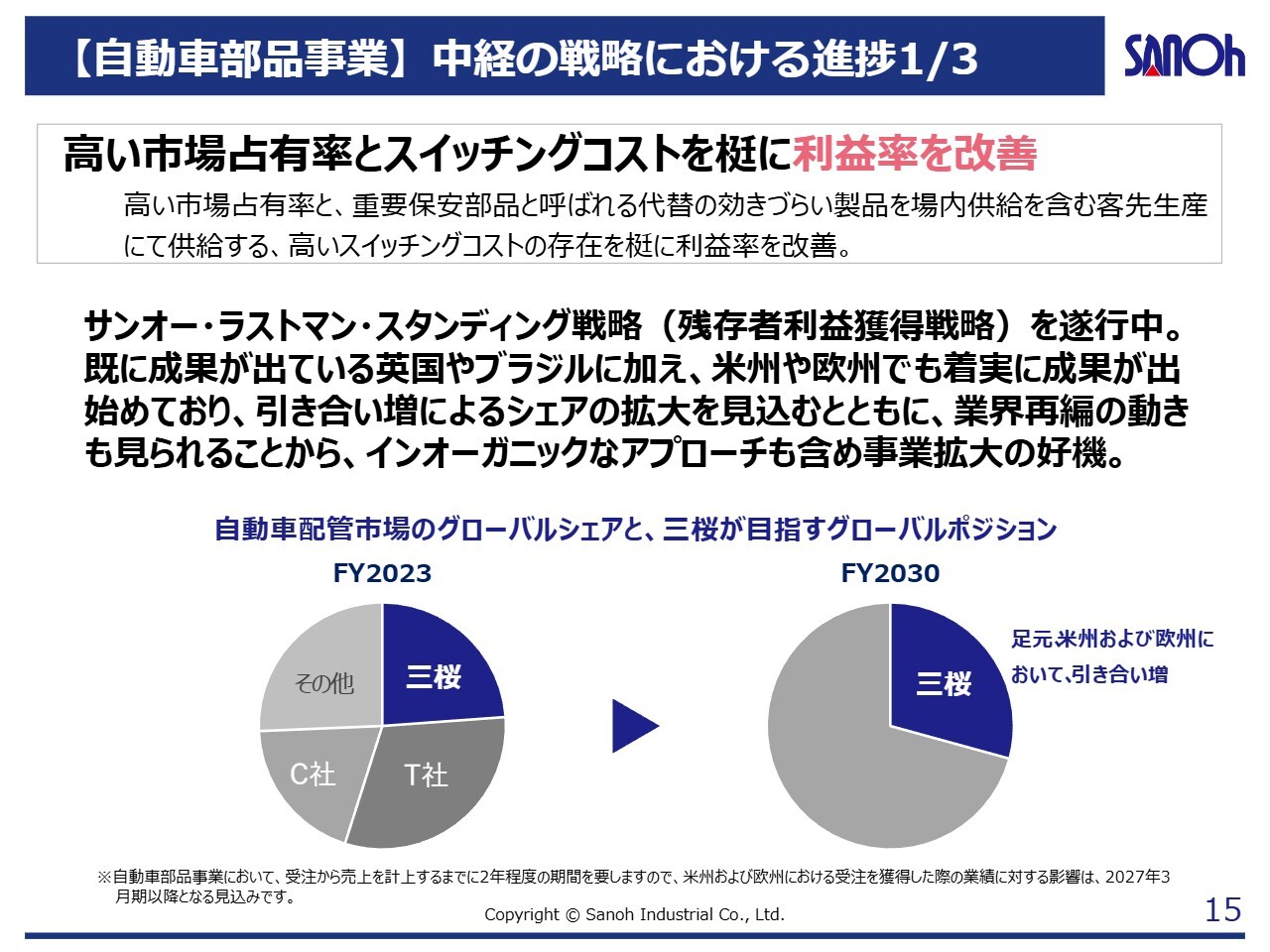

ここからは、各戦略の進捗をご説明します。まず、「高い市場占有率とスイッチングコストをてこにした利益率の改善」についてです。

足元では残存者利益獲得戦略が功を奏し、米州や欧州でも着実に成果が出始めています。すでに成果が出ている英国やブラジルに加え、これらの地域でも引き合いの増加によるシェア拡大を見込んでいます。

特に非常に顕著な地域が米州です。日系の競合に先駆けて拠点網を広げ、日系自動車メーカー各社と盤石な関係を築いていることに加え、米系の競合企業が財務面で失速していることに伴う転注の引き合いも順調に増えています。

また、欧州系の競合先が自動車向けの樹脂部品を手がけるカナダの会社に買収されるなど、業界再編の動きも見られます。同社はすでに内燃機関向けビジネスに対してあまり積極的ではなく、その結果、同社の顧客から当社への引き合いが増えています。今後も競合先の「脱・内燃機関」を見据えたアクションが進めば、さらに引き合いが増える可能性があります。

EVシフトが強まった一時期においても、当社はバッテリーEVが特定の地域では魅力的な選択肢であると認識しつつも、全世界の自動車がバッテリーEV100パーセントになることはないという見通しを持っていました。

内燃機関ビジネスに対して肯定的な姿勢を持ち続けた結果、米州および欧州における市場シェアの拡大につながっています。

【自動車部品事業】中経の戦略における進捗2/3

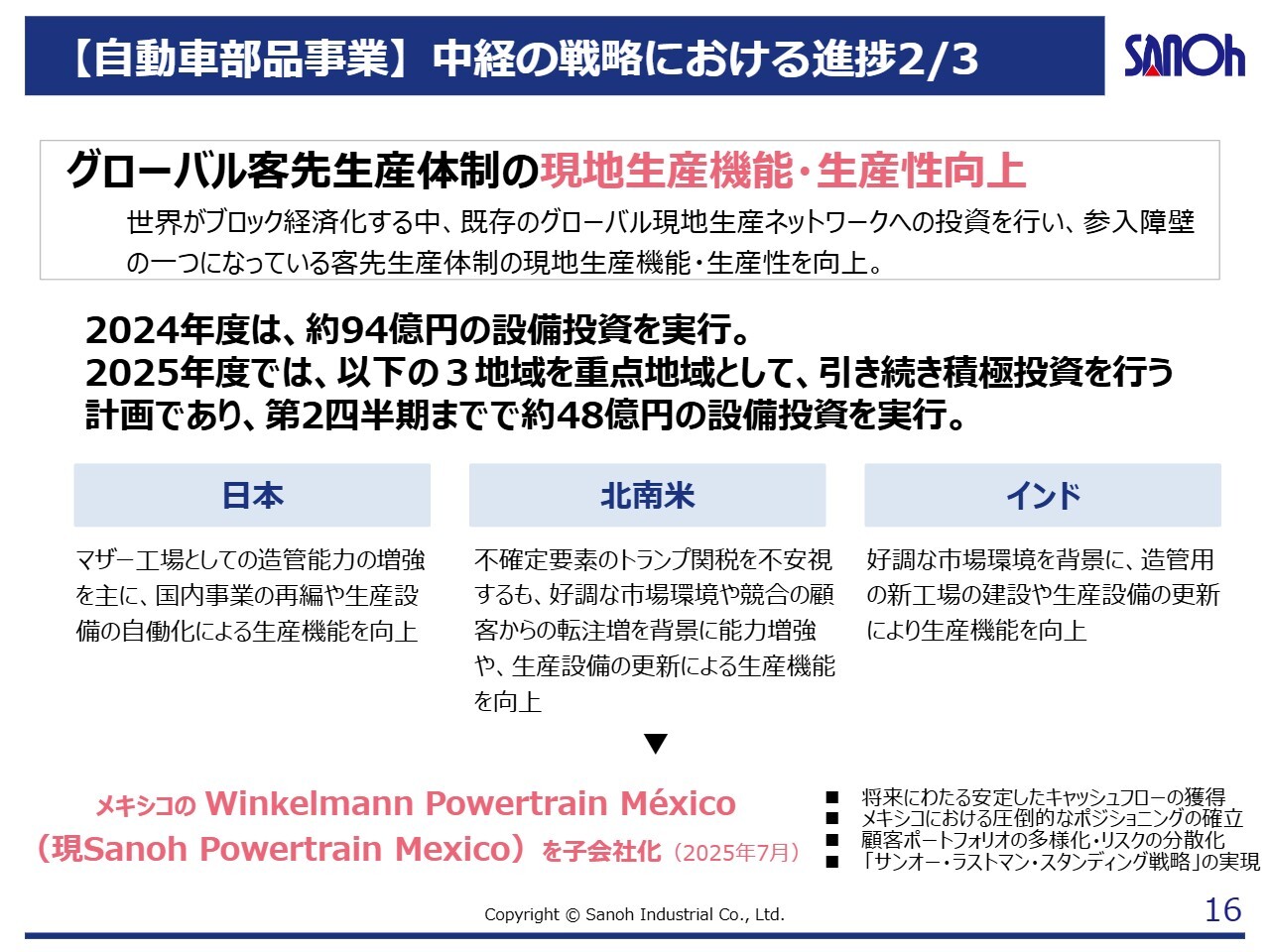

「グローバルの客先生産体制の現地生産機能・生産性向上」についてです。世界がブロック経済化している中で、既存のグローバル生産ネットワークへの投資を進めています。これにより、顧客のそばに構える現地生産機能を強化し、生産性の向上を目指しています。

2024年度は約94億円の設備投資を実行しました。2025年度には日本、北南米、インドの3地域を重点地域として、引き続き積極投資を行う計画で、上期までに約48億円の設備投資を実行しました。

特に北南米では、冒頭で佐々木から説明したとおり、メキシコの競合企業であったWinkelmann Powertrain Méxicoを本年7月に子会社化しました。受注獲得済みの新規モデルの立ち上げも控えており、メキシコではほぼ独占的な立場を確立することで、大きな売上増が見込まれます。さらに、当社のオペレーションノウハウの注入と既存事業とのシナジーを通じて、さらなる高収益化を目指します。

引き続き、将来の指数関数的な成長を実現するために、中期経営方針の第2フェーズとして、将来に向けた種まきや仕込み、足場固めを着実に進めていきます。

【自動車部品事業】中経の戦略における進捗3/3

「サーマル自動車部品の“Tier1.5戦略”」については、先ほどもご説明したとおり、長期的な視点ではバッテリーEVが主流になる可能性が高いと考えています。拡大する電動車市場に向けて、発熱効率の最適化に貢献する部品群の製品開発に注力しています。特に、バッテリーやインバーター、コンピューター周辺の冷却管理を担うサーマル自動車部品が現在、開発段階にあります。

すでに導入実績があるバッテリー機器周辺の冷却用樹脂配管のさらなる拡販活動に加え、バッテリーを直接冷却するクーリングプレートも、自動車メーカーやTier1サプライヤーからの試作受注の獲得や共同開発が進んでいます。

【新事業】中経の戦略における進捗(データセンター)

新事業の進捗についてです。まずは、最も注力しているデータセンター事業をご説明します。2024年2月に「リアドア式水冷装置」の開発を公表して以降、製品ラインアップを拡充してきました。

これまで間接水冷、直接水冷・液冷を中心に営業活動を展開してきましたが、直近では空冷製品もラインアップに加えました。これにより、幅広い顧客ニーズに対応しながら、顧客の持続可能なデータセンター運営を支援し、事業成長をさらに加速させていきます。

【新事業】中経の戦略における進捗(データセンター)

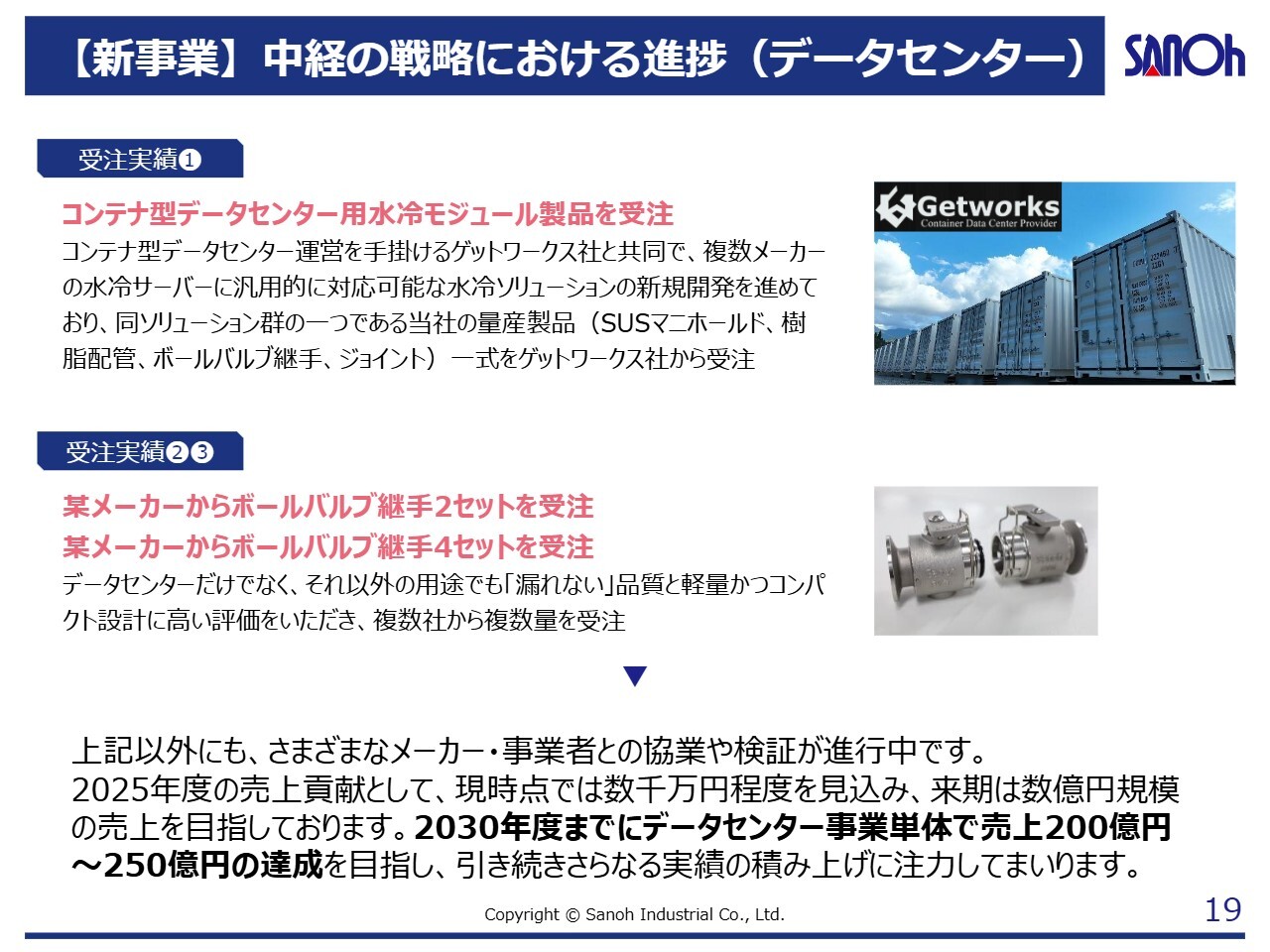

昨年から営業・マーケティング活動を進めてきた結果、受注実績が生まれています。まず、コンテナ型データセンター用水冷モジュール製品の受注です。

コンテナ型のデータセンターを運営するゲットワークス社と共同で、複数メーカーの水冷サーバーに汎用的に対応可能な水冷ソリューションの新規開発を進めてきました。その結果、水冷ソリューション群の1つである量産製品がゲットワークス社から受注に至っています。

コンテナ型のデータセンターは、ビル型と比較して設備投資額を抑えられ、工期の短縮も可能です。そのため、日進月歩で進化するGPUやAIサーバーの仕様にタイムリーに対応できる点が特徴であり、日本国内では水冷サーバー用の現実的かつ有力なインフラとして市場の拡大が見込まれます。

当社では、既存のビル型に加え、コンテナ型向けの水冷モジュールも製品ラインアップに加えることで、さらなる事業拡大を目指します。

汎用部品であるボールバルブ継手についても、複数社から複数量の受注をいただいています。データセンター以外の用途での受注も含まれており、幅広いニーズとともに、「漏れない」品質と軽量かつコンパクトな設計に対して高い評価をいただいています。

また、ある投資家さまが実際にこのボールバルブ継手を手に取られた際、従来品と比較して極めて軽量で取り回しがしやすいことを実感いただきました。その結果、当社製品のポテンシャルを評価いただき、面談をご要望いただくという、非常にうれしい出来事もありました。

これら以外にも、水面下でさまざまなメーカーや事業者との協業や検証が進んでいます。今期の売上貢献は、現時点で数千万円程度を見込んでおり、来期には数億円規模の売上を目指しています。さらに、2030年度までにデータセンター事業単体で売上200億円から250億円の達成を目指し、引き続き実績の積み上げに注力していきます。

【新事業】中経の戦略における進捗(データセンター)

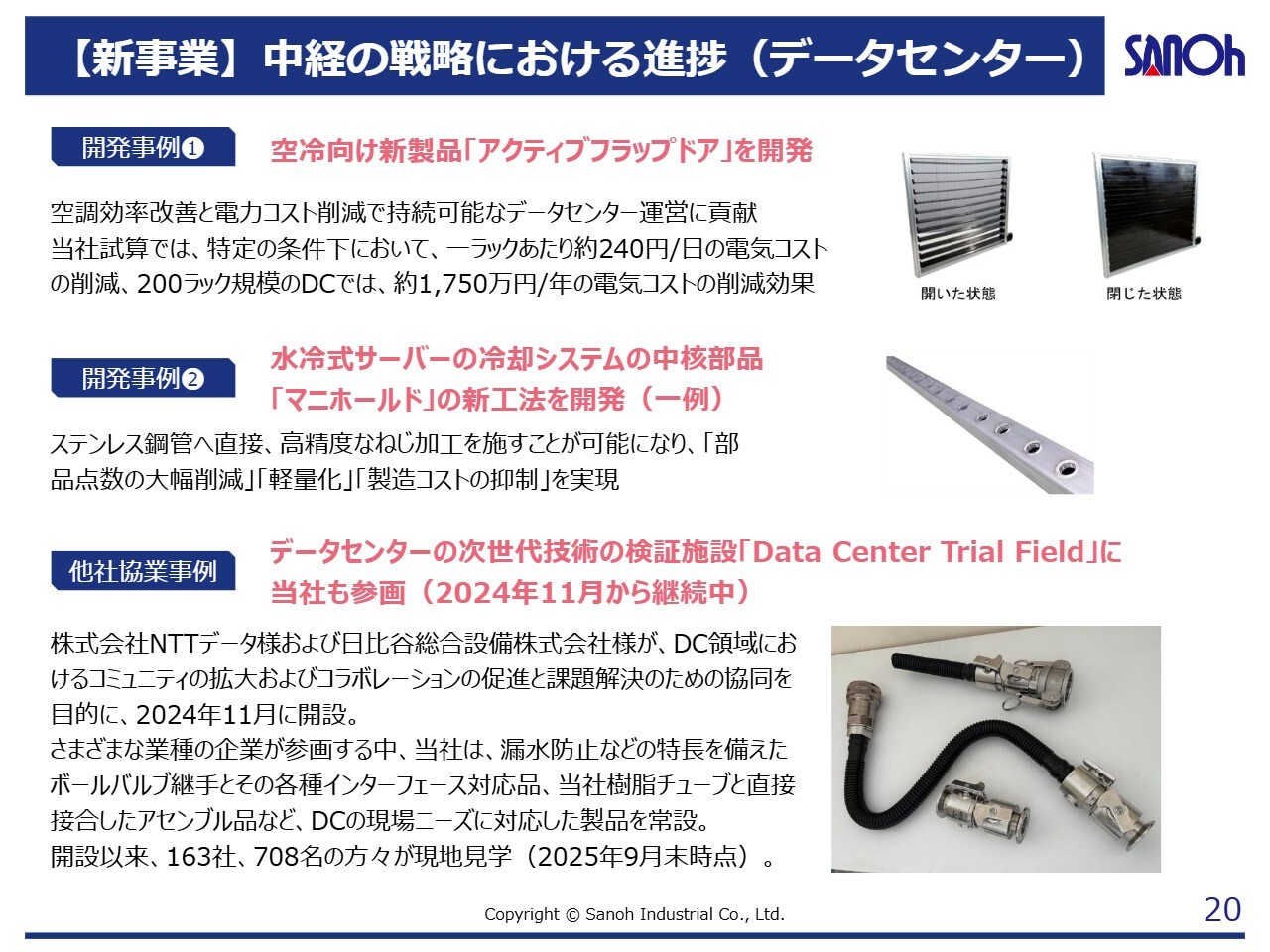

新製品や新技術の開発、他社との協業にも取り組んでいます。10月には空冷向け新製品「アクティブフラップドア」を開発し、情報を開示しました。この製品は空気の循環を最適化し、空調効率を改善することで、電力コストを削減します。持続可能なデータセンター運営に貢献できる製品です。

また、データセンターの水冷方式では「マニホールド」と呼ばれる分岐配管が中核部品となります。当社はこのマニホールドの新工法を開発しました。この工法により、組み付けが容易になり、部品点数の大幅削減、軽量化、製造コストの抑制を実現しています。

他にもさまざまな工法を日々研究しており、既存製品と組み合わせることで、モジュールとして一括提供する冷却モジュール・ソリューションの拡充を図ります。

また、2024年11月に株式会社NTTデータさまおよび日比谷総合設備株式会社さまが開設した検証施設「Data Center Trial Field」に当社が参画した旨を公表しましたが、同施設での取り組みは現在も継続中です。

当社は、さまざまな業種の企業が参画する中で、データセンターの現場ニーズに対応した製品を常設しています。具体的には、漏水防止の特徴を備えたボールバルブ継手や、各種インターフェースに対応した製品、当社製樹脂チューブと直接接合したアセンブリ品などです。

開設以来、160社、700名以上の方々が現地を訪れています。当社は、過酷な環境下でも耐久性が求められる自動車部品事業で培った「接合部からガソリンやオイルを絶対に漏らさない」技術をアピールすることができています。

引き続き、データセンターにおける最適なソリューションにつながる製品開発、技術開発、他社との協業を推進していきます。

【新事業】中経の戦略における進捗(生産ソリューション)

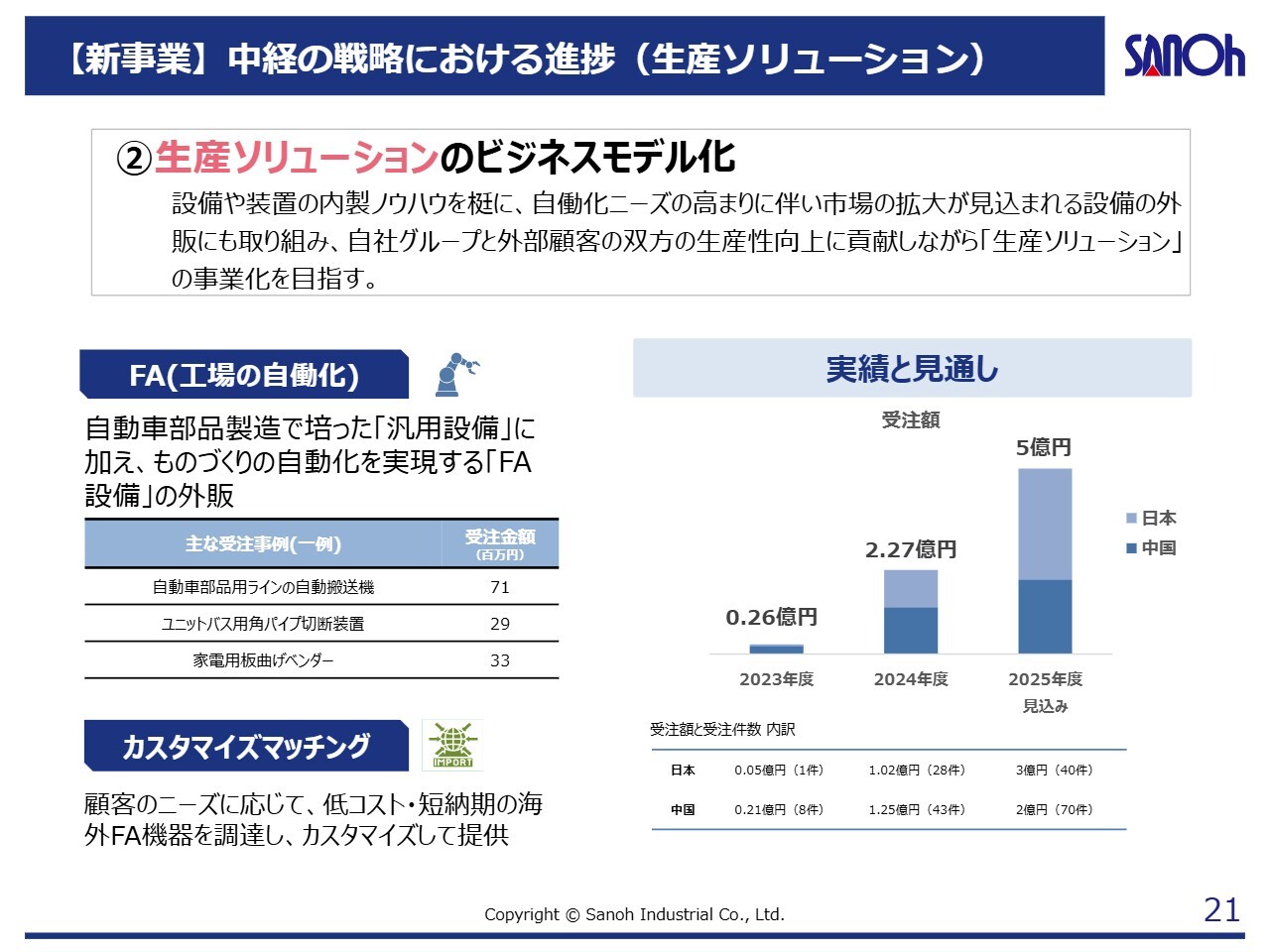

新事業の2つ目は、生産ソリューション事業です。既存事業の競争優位性の1つである自社の生産設備整備で培ったノウハウを活用し、外部に販売する事業です。現在、自動車部品製造で培った汎用設備に加え、ものづくりの自動化やファクトリーオートメーションを実現するFA設備の販売を中心に、事業拡大を図っています。

自動車業界に限らず、住宅機器産業や家電業界向けに、数千万円規模の生産設備の受注を複数獲得しています。また今年度からは、主に海外企業と提携し、顧客のニーズに応じて低コスト・短納期の海外ファクトリーオートメーション機器を調達し、それをカスタマイズして提供するマッチングビジネスを展開しています。

2024年度の受注額は前年比約9倍となり、今年度の見込みとして日本で3億円、中国で2億円の受注目標を掲げ、さらなる実績を積み上げていく計画です。

【新事業】中経の戦略における進捗(冷蔵庫向けワイコン事業)

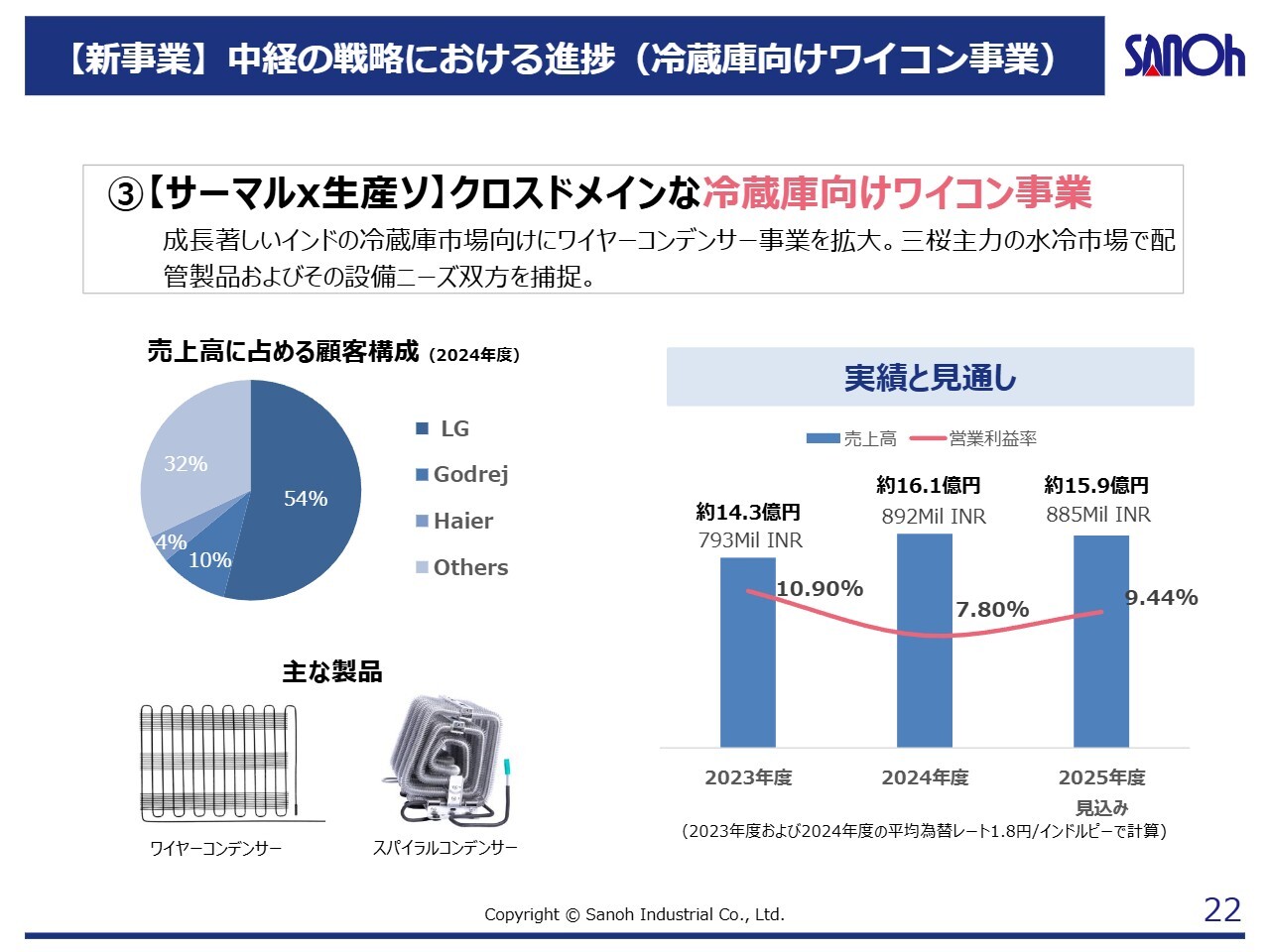

新事業の3つ目は、冷蔵庫向けワイヤーコンデンサー事業です。成長が著しいインドの冷蔵庫市場向けに、これまでも当社のインド拠点で手がけてきた事業です。足元のポテンシャルの高さを踏まえ、昨年度に生産能力の増強しており、今期以降もさらなる積極投資を計画しています。

本事業の主な顧客は、韓国メーカーのLG、インドメーカーのGodrej、中国メーカーのHaierです。足元の実績は、2023年度の売上高が14億円程度だったところから、2025年度にかけて16億円前後の売上を見込んでいます。

営業利益率は、材料価格の変動などの影響で2024年度に一時的に低下していますが、2025年度以降は堅調であり、10パーセント前後の営業利益を確保できる見込みです。

さらに、インドの冷蔵庫市場は年平均成長率が約10パーセントと持続的な成長が見込まれる市場であるため、現地での競争力を一層高め、シェア拡大に努めていきます。

IR活動の紹介

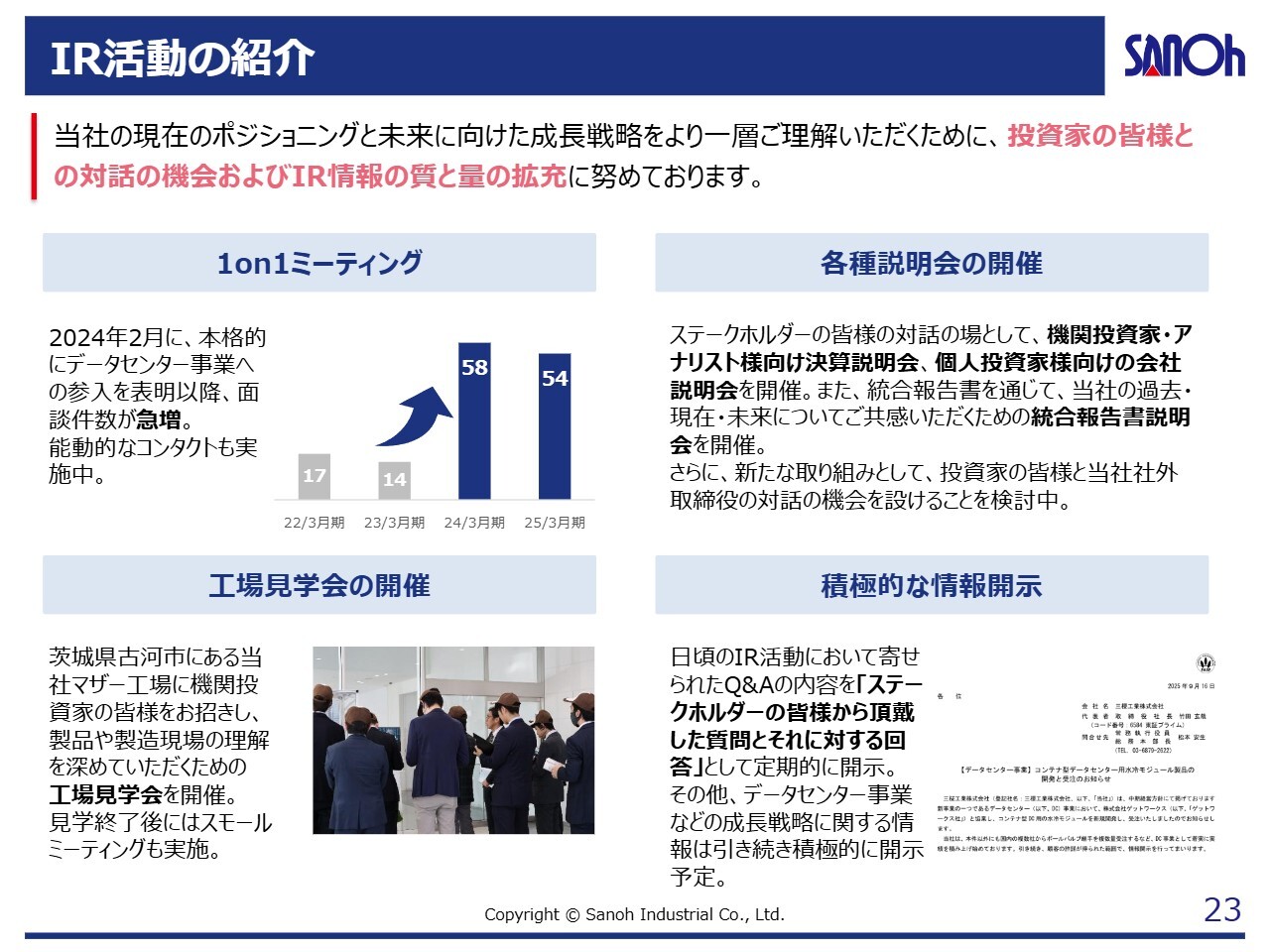

最後に、IR活動の紹介です。当社は、IR活動を通じて現在のポジショニングと未来に向けた成長戦略をより一層ご理解いただくため、投資家のみなさまとの対話機会を増やすとともに、IR情報の質と量の拡充に努めています。

昨年度は、データセンター事業への参入や中期経営方針の見直しなどの成長戦略を公表した結果、さまざまな機関投資家との面談の機会が増え、大変有意義な意見交換をさせていただいています。本説明会以降も、個別の1on1ミーティングのご要望がありましたら、ぜひご連絡ください。

また、個人投資家向けの説明会や統合報告書を活用した説明会など、さまざまなステークホルダーとの対話の場を設けています。

来年は、これらに加え、社外取締役をメインスピーカーとするスモールミーティングの開催も検討しています。また、当社の製品や製造現場をご理解いただくため、私やCFOの佐々木が工場内を案内する見学会も開催しており、見学後にはスモールミーティングも実施しています。

さらに、最近は情報開示にも注力しています。日頃のIR活動で寄せられたQ&Aの内容を定期的に開示しているほか、データセンター事業における受注獲得や成長戦略に関する情報なども、引き続き積極的に開示する予定です。ご期待いただけると幸いです。

以上、中期経営方針の進捗についてご説明しました。

質疑応答:日本セグメントの新規

新着ログ

「輸送用機器」のログ