【QAあり】ネクセラファーマ、ベストインクラスGPCR創薬と肥満・代謝パイプライン強化 2030年営業利益率30%超を目指す

目次

都築伸弥氏(以下、都築):ネクセラファーマ株式会社個人投資家説明会にお集まりいただき、誠にありがとうございます。IRヘッドの都築です。本日は第3四半期決算やR&Dなど、各種リリースについてのフォローアップをさせていただきます。どうぞよろしくお願いします。

本日はバイオセクターの概要をお話しした後、当社の概要、今後の展望、Deep Dive、そして質疑応答という流れで進めていきます。

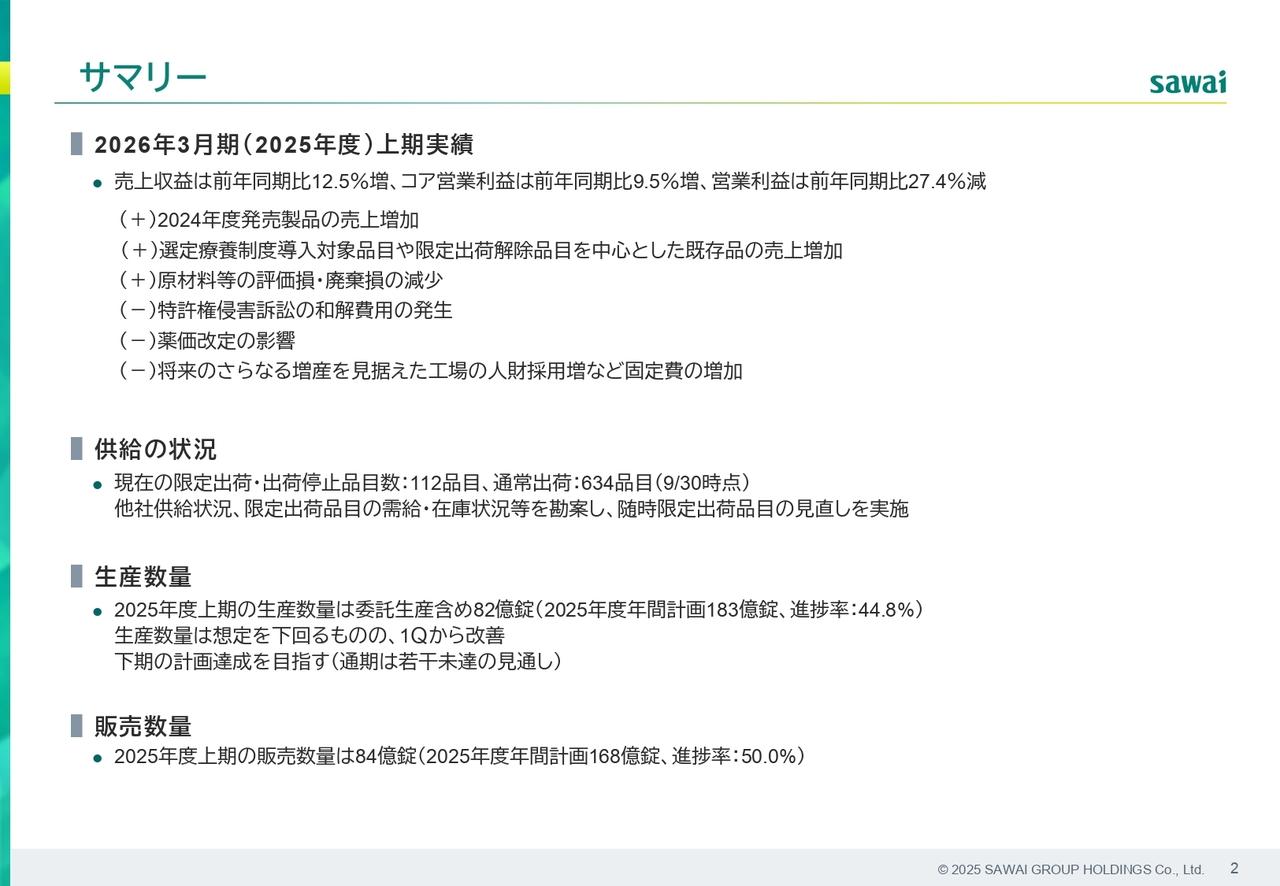

世界の医薬品市場

まず、バイオセクターの市場についてです。バイオセクターがどのような市場であるか、また他の業種とどのような違いがあるかご説明します。

スライドはEvaluate Pharma社の市場規模推移のデータを基に作成した世界の医薬品市場のデータです。足元の2024年では日本円で約180兆円の市場規模となっており、2030年には270兆円に成長すると言われています。

日本は薬価が毎年下がるという話をよく聞きますが、市場規模は約5パーセントを占めており、かなり大きな市場規模となっています。

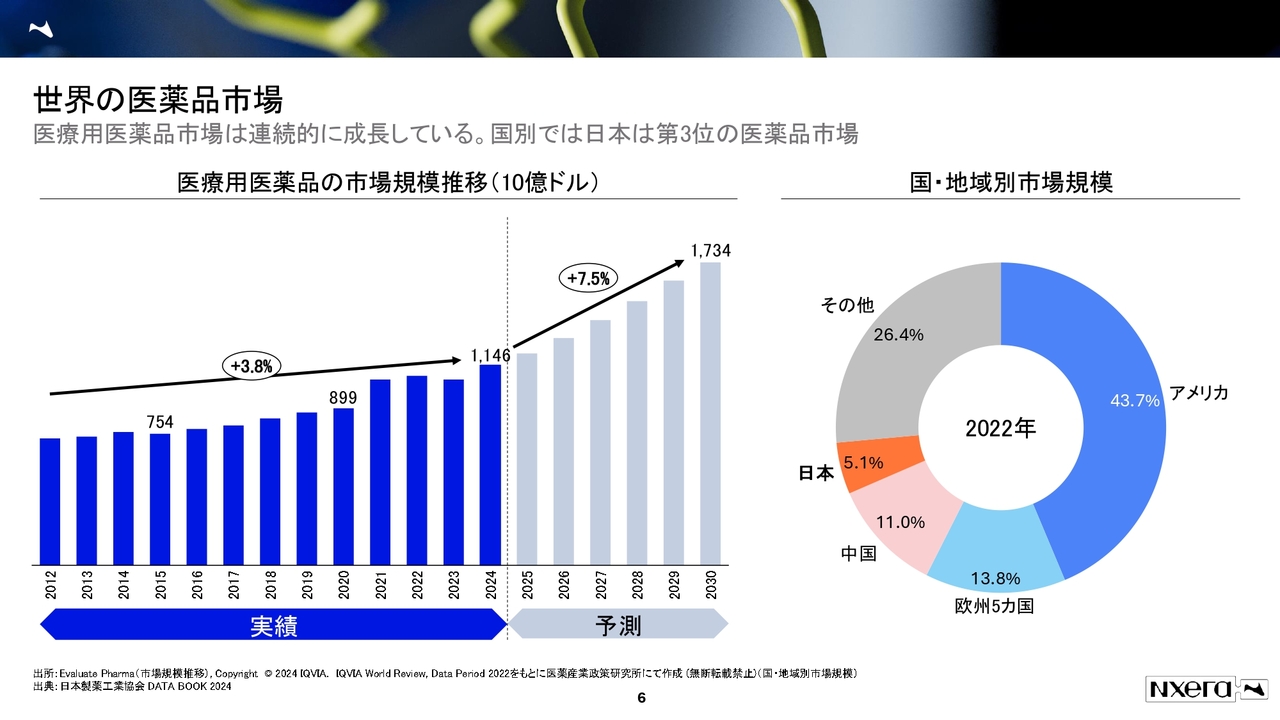

世界の医薬品市場

医薬品市場をブレークダウンすると、バイオ医薬品と従来医薬品(低分子等)に分けられます。

バイオ医薬品の成長率は従来医薬品よりも高くなっていますが、従来医薬品の成長率も約4.6パーセントとなっています。我々はこの市場にコミットして、創薬開発を進めています。

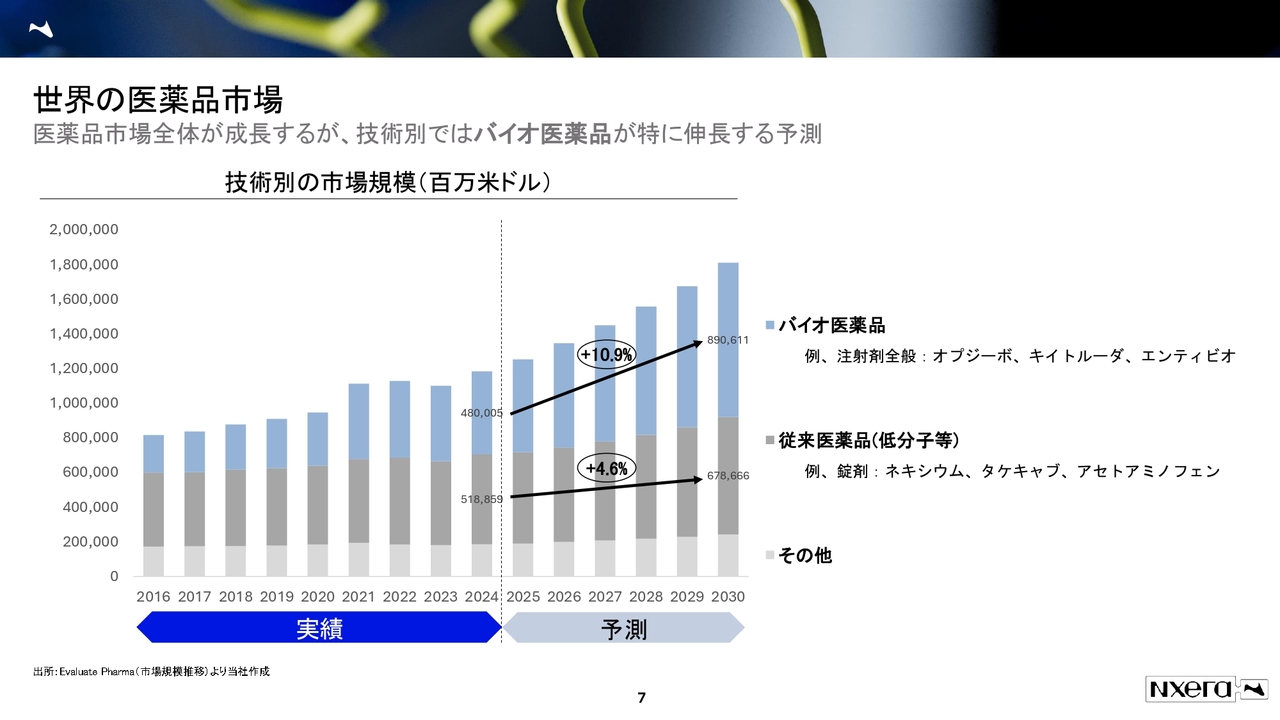

国内のセクター別の市場パフォーマンス(年始以降)

国内のセクター別の市場パフォーマンスです。スライドは今年の年始以降のパフォーマンスを表したグラフです。

トランプ大統領の政策方針により株価が大きく変動していた状況もあり、非常に活発な動きとなっていますが、セクター別の環境についてご説明します。

TOPIXとグロース市場の株価指数を見ると、年初はグロース市場が伸びていきました。その後、TOPIXが足元で伸び返し、現在は逆転しています。これが大きな市場の傾向です。

バイオ医薬品と従来医薬品でも、同じようなことが起きています。もともとバイオ医薬品のパフォーマンスが従来医薬品より高かったのですが、11月に逆転しました。これが足元の市場環境です。

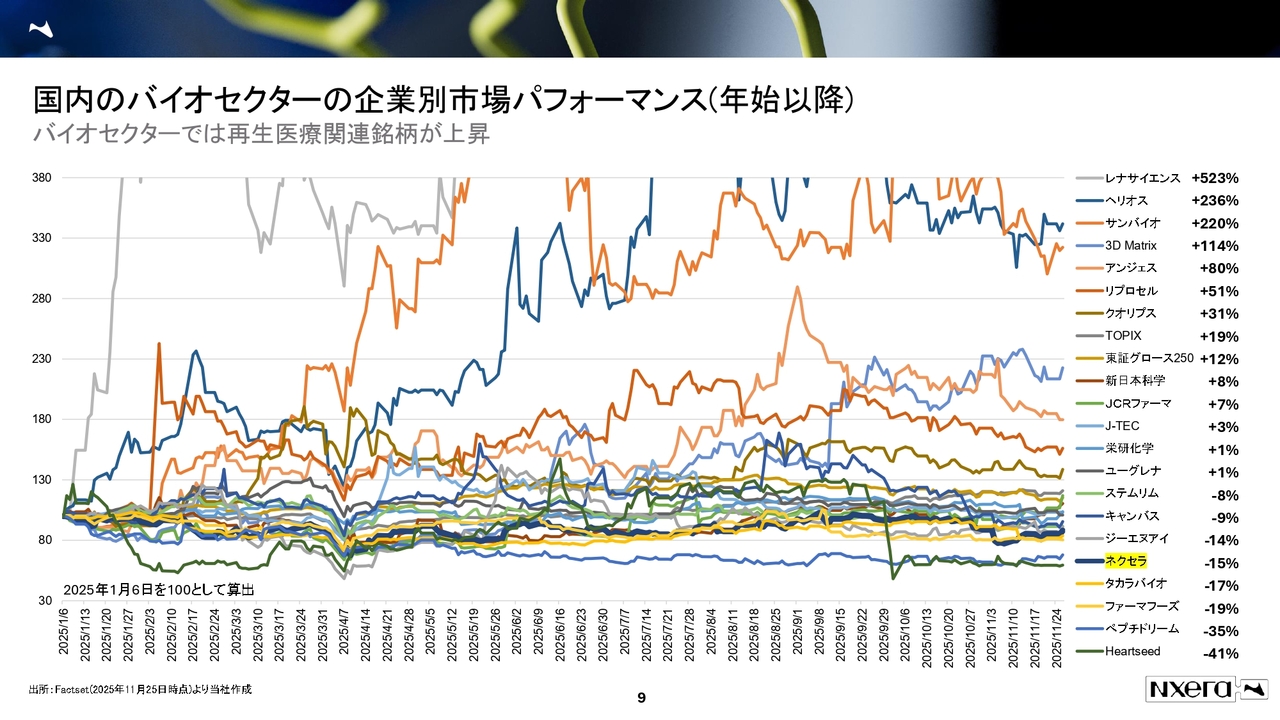

国内のバイオセクターの企業別市場パフォーマンス(年始以降)

国内のバイオセクターの企業別市場パフォーマンスです。残念ながら当社は現在、下位に位置しています。2025年は、ヘリオスやサンバイオなどの再生医療関連銘柄が大きくパフォーマンスを伸ばしている状況です。

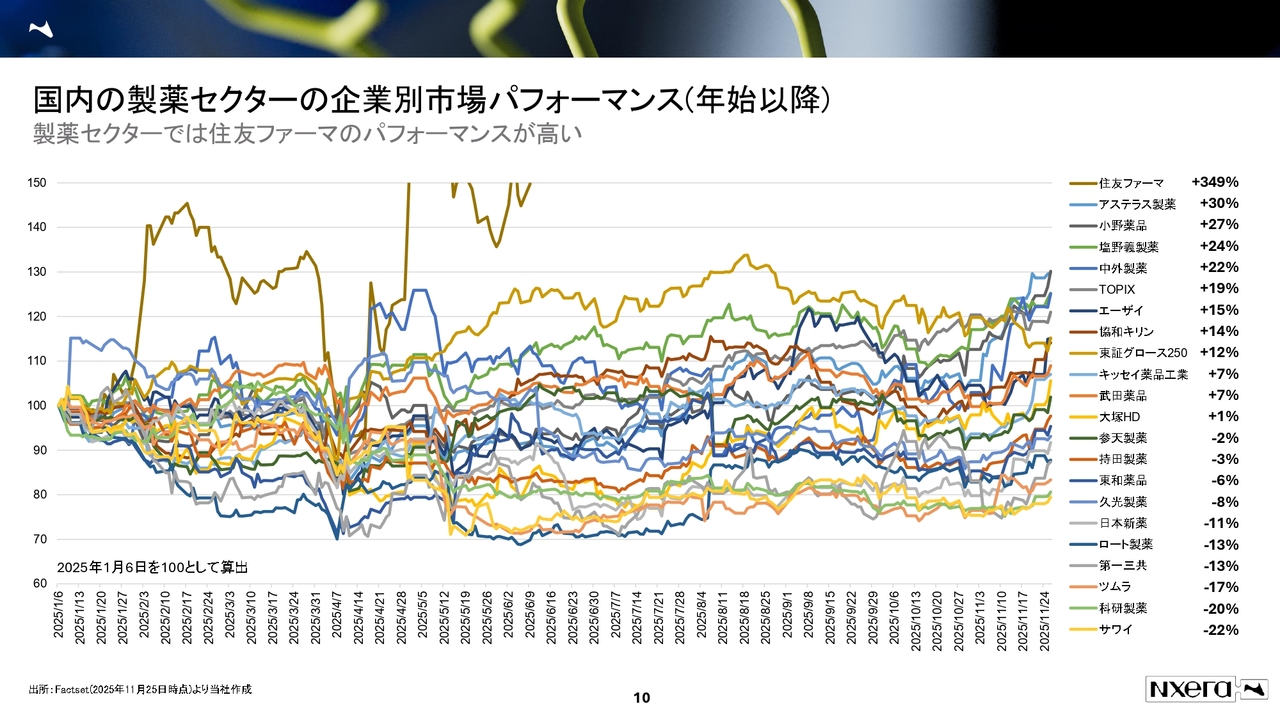

国内の製薬セクターの企業別市場パフォーマンス(年始以降)

製薬セクターの企業別市場パフォーマンスです。こちらも住友ファーマが非常に強く、300パーセント以上のパフォーマンスを出しています。

一方、大手製薬会社の第一三共は苦戦しており、これが現在の製薬セクターのパフォーマンス環境です。

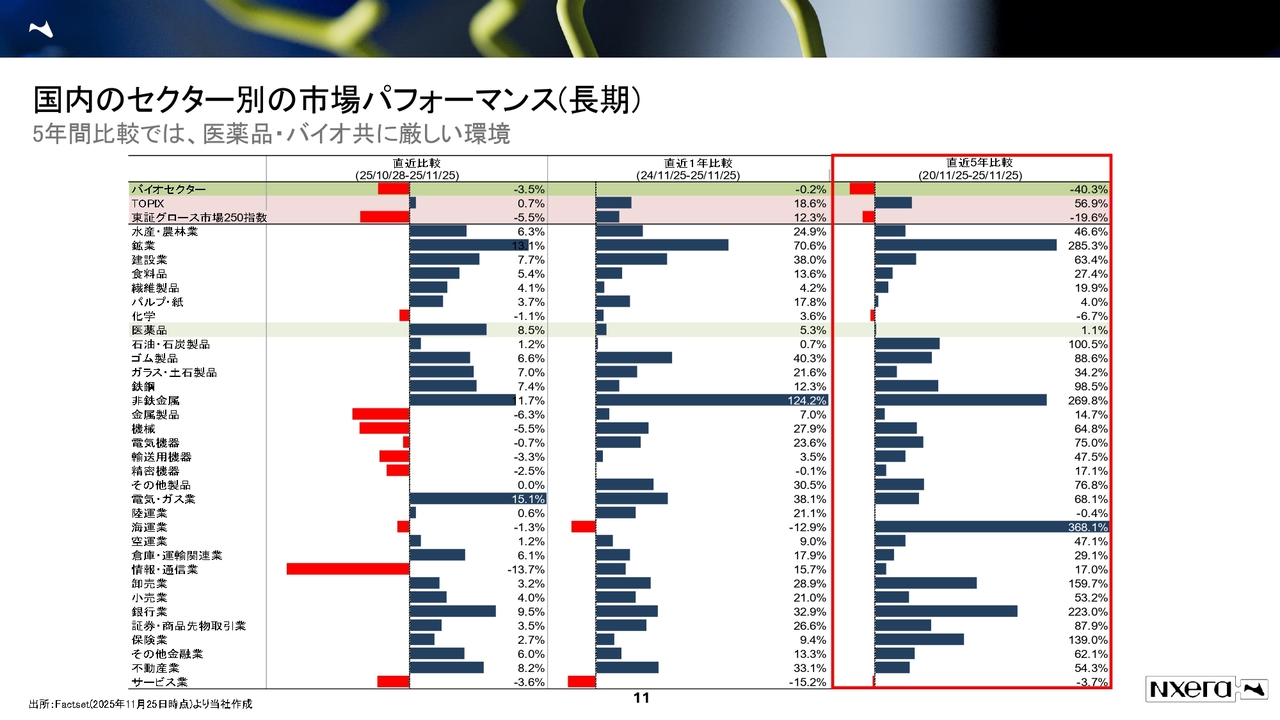

国内のセクター別の市場パフォーマンス(長期)

国内のセクター別市場パフォーマンスの推移です。スライド右側の直近5年間の比較を見ると、非常に厳しい状況にあります。しかし今厳しいからこそ、それ以上のポテンシャルを秘めているのではないかと考えています。

5年間のパフォーマンスを比較すると、バイオセクターがマイナス約40パーセント、医薬品セクターが約1パーセントと、他のセクターに比べて厳しい状況にあります。

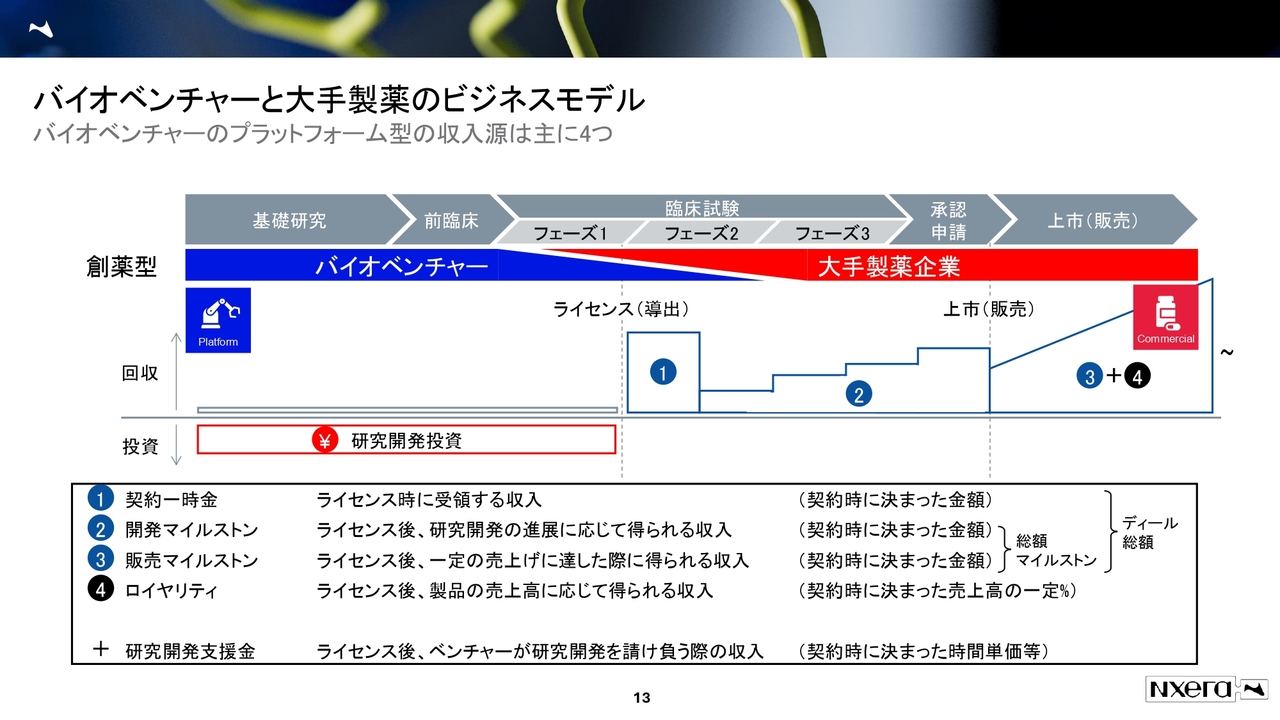

バイオベンチャーと大手製薬のビジネスモデル

バイオベンチャーの収益モデルについてです。バイオベンチャーと大手製薬企業の違いについて、バイオベンチャーは基礎研究から前臨床、フェーズ1までを手掛け、その後、大手製薬企業に導出することが多くなっています。

そもそもバイオベンチャーは、営業のMRを雇っておらず、自社販売やフェーズ2などの開発に長けてはいない状況です。したがって大手製薬企業にライセンスアウトするのが、通常のビジネスモデルとなっています。

一方で大手製薬企業の場合は、リスクをそこまで取らずにフェーズ1、フェーズ2の開発で、バイオベンチャーから導出されたものを相応の価格で購入し、営業で販売していきます。このように役割分業が進んでいるのが、現状のバイオベンチャーセクターのビジネスモデルです。

当社は、このバイオベンチャーと大手製薬企業の2つの面を兼ね備えたバイオファーマとして、着実に時価総額を上げていこうというのが、今の姿となっています。

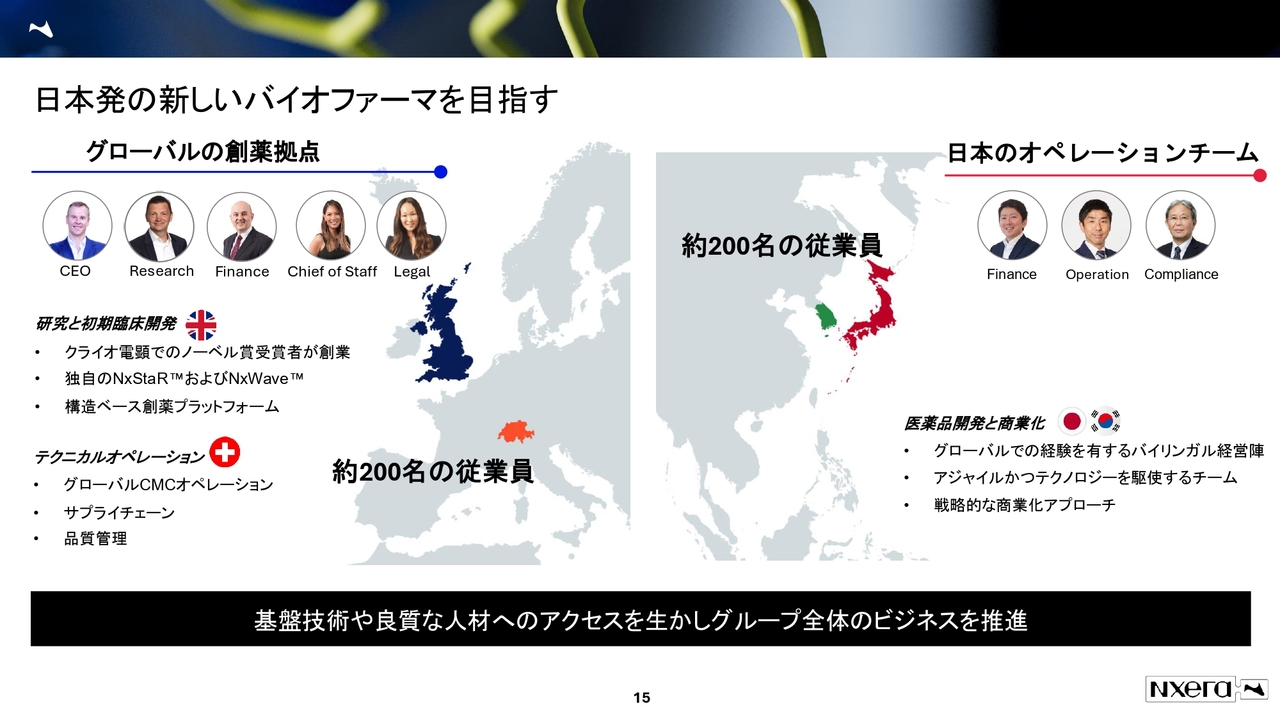

日本発の新しいバイオファーマを目指す

当社の概要をご説明します。現在、グローバルの創薬拠点はUKにあります。クライオ電子顕微鏡でノーベル賞を受賞した方が創業したヘプタレス社がもとになっており、構造ベース創薬のプラットフォームを持っています。

日本では、イドルシア ファーマシューティカルズジャパン社(以下、イドルシア社)を買収して以降、営業所を含めた販売をできるようになりました。

従業員数は日本が約200名、UKも約200名で、この両輪で会社を運営している状況です。

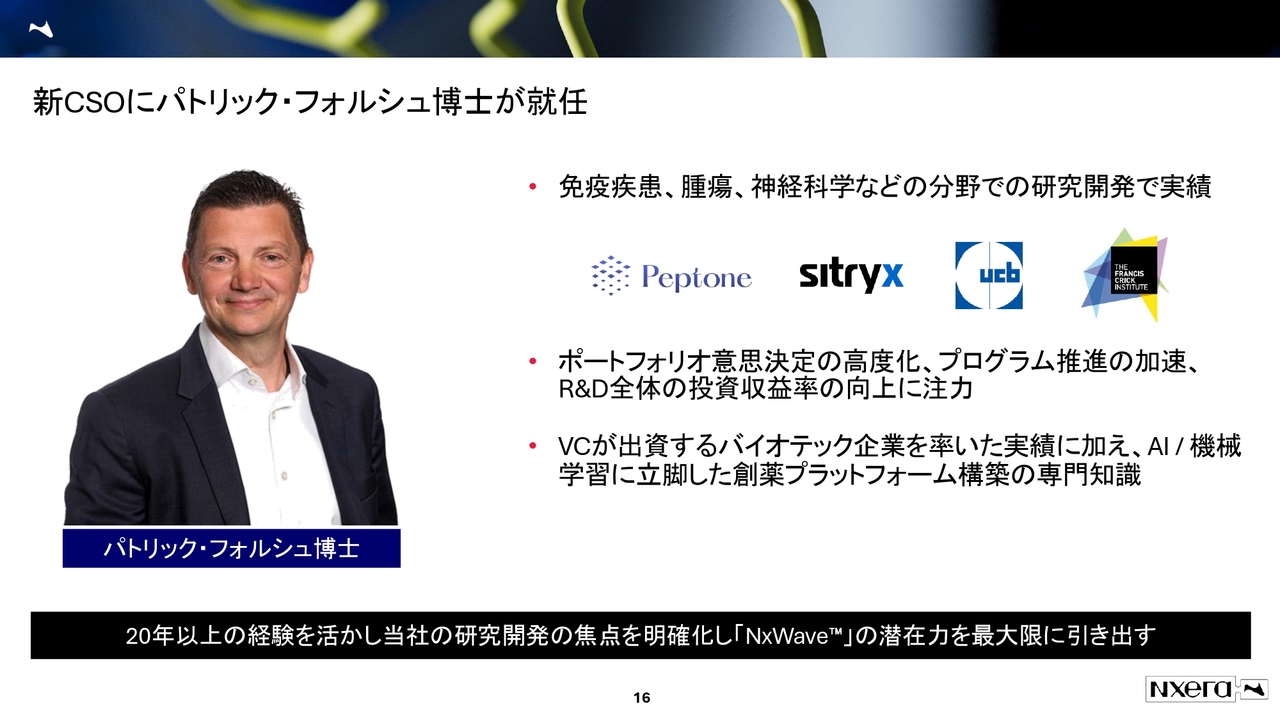

新CSOにパトリック・フォルシュ博士が就任

R&D Dayでもご紹介したとおり、今回我々は、ファーストインクラスからベストインクラスに重きを置くことにしました。なお、ファーストインクラスを捨てたわけではありません。

そのベストインクラスを主導してもらうため、新たにパトリック・フォルシュ(以下、フォルシュ)がCSOとして就任しました。フォルシュは投資収益率に着眼点を置いており、AI創薬にも力を入れています。

当社の将来像と足元の状況にも非常にマッチしているため、フォルシュの新CSOへの就任により、ベストインクラスの開発を強化していく体制へと変更されています。

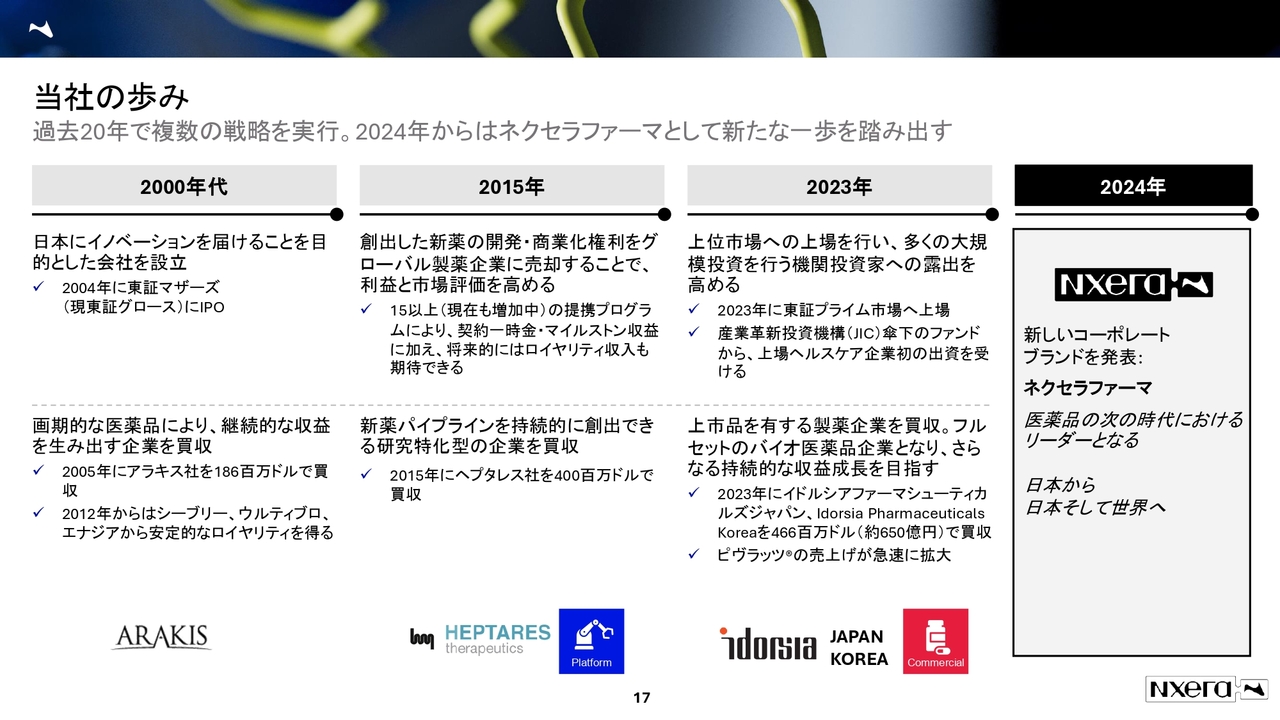

当社の歩み

当社の歩みについてです。2004年にマザーズに上場して以降の大きなイベントは、2015年にヘプタレス社を買収したことです。これにより、創薬プラットフォーム事業を獲得しました。

2023年には営業体制を整えるため、イドルシア社とIdorsia Pharmaceuticals Koreaを買収しました。これにより、先ほどお話ししたとおり製薬企業の面を持つ、いわゆるバイオファーマとして新たに進み始めました。

ロゴについても、2024年から「ネクセラファーマ」として刷新しています。

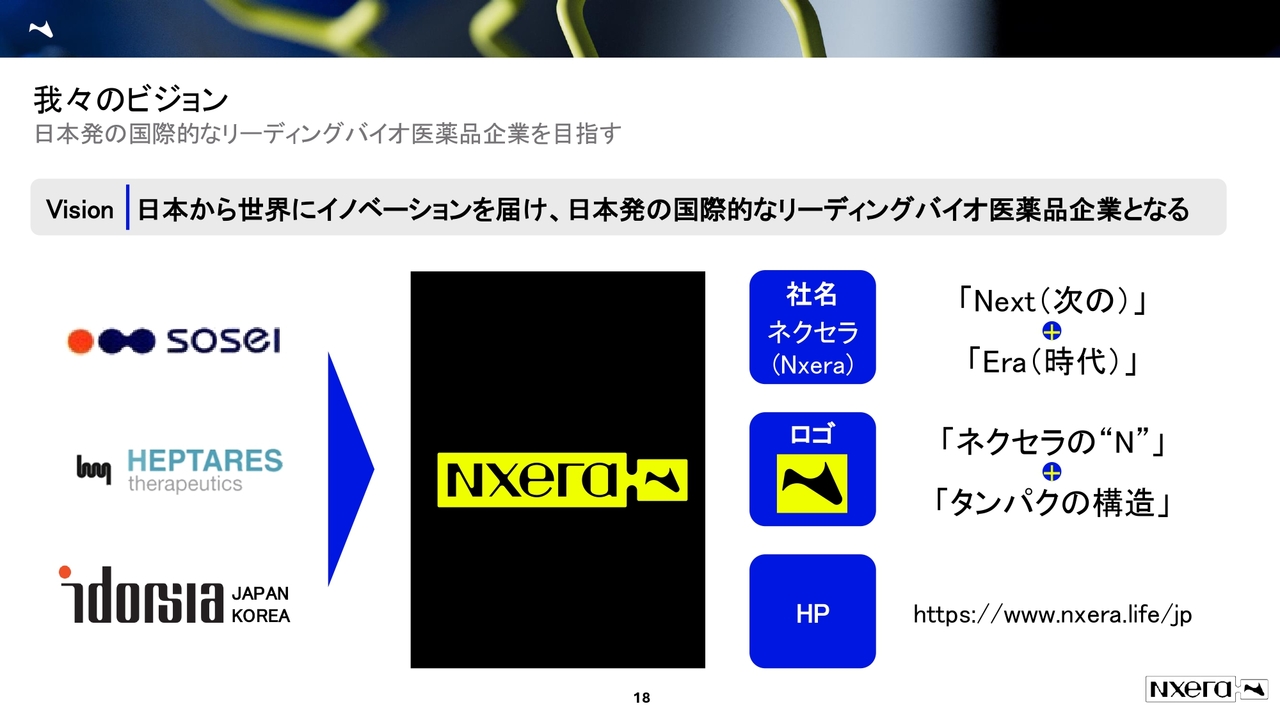

我々のビジョン

こちらがロゴです。そーせい社、ヘプタレス社、イドルシア社が一緒になり、社名を「ネクセラ(Nxera)ファーマ」に変更しました。また、ロゴも新しくなりました。

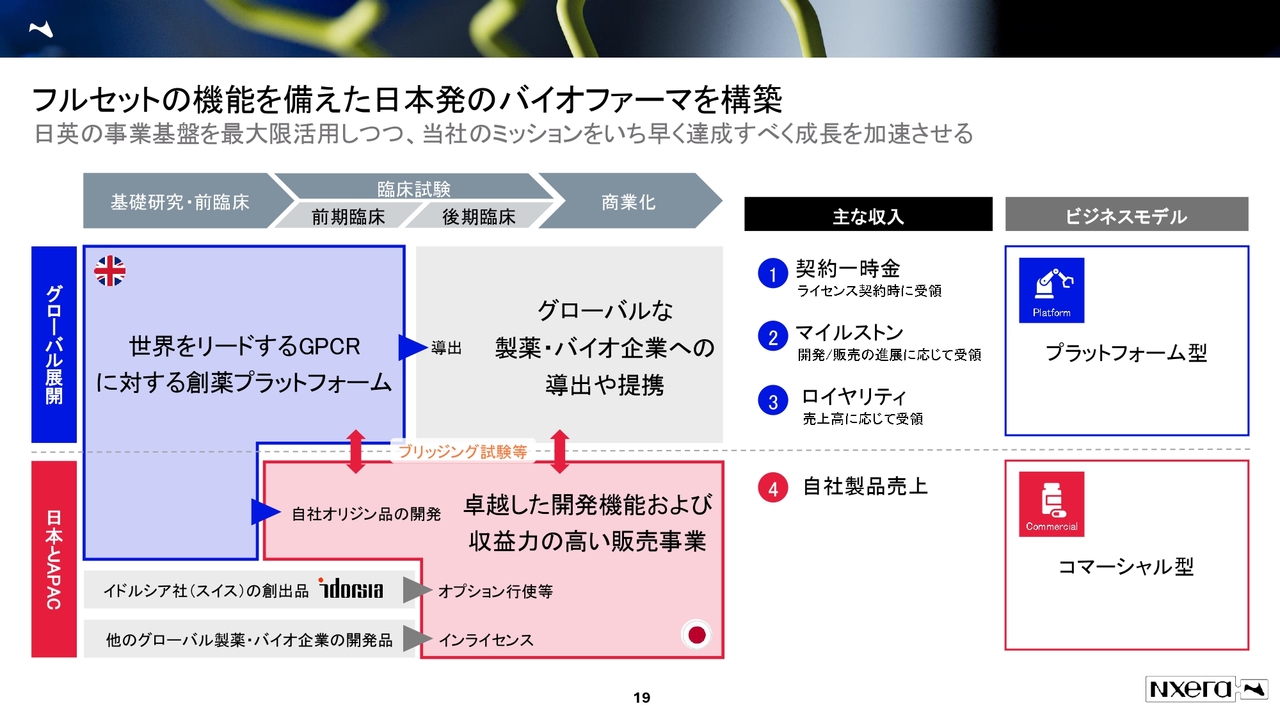

フルセットの機能を備えた日本発のバイオファーマを構築

我々の現在のビジネスモデルについてご説明します。先ほど、UKがGPCR創薬のプラットフォームであるとお話ししました。ここがバイオベンチャーとしての側面になります。

そして、日本とAPACについては、販売力と上市品を兼ね備えた製薬企業としての側面を持っています。この両輪で今、ビジネスを走らせています。

このプラットフォーム型とコマーシャル型について、どのような利益配分と研究開発構成になっているかをご理解いただくため、当社の決算説明会資料ではそれぞれのブレークダウンを示しています。ご興味のある方は、ぜひそちらもご覧ください。

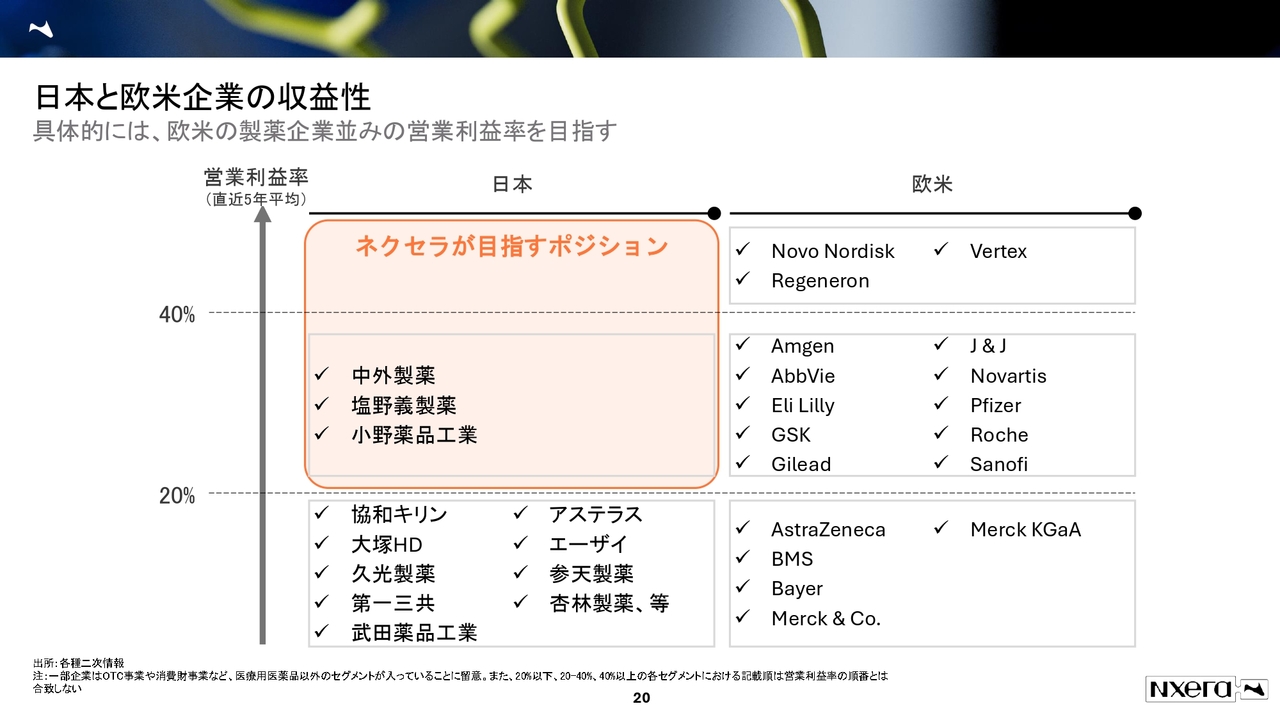

日本と欧米企業の収益性

スライドは、現在の製薬企業の営業利益率を示しています。

我々が目指すポジションは、オレンジ色で示した部分です。ご覧のとおり、営業利益率が高いバイオファーマを目指しています。

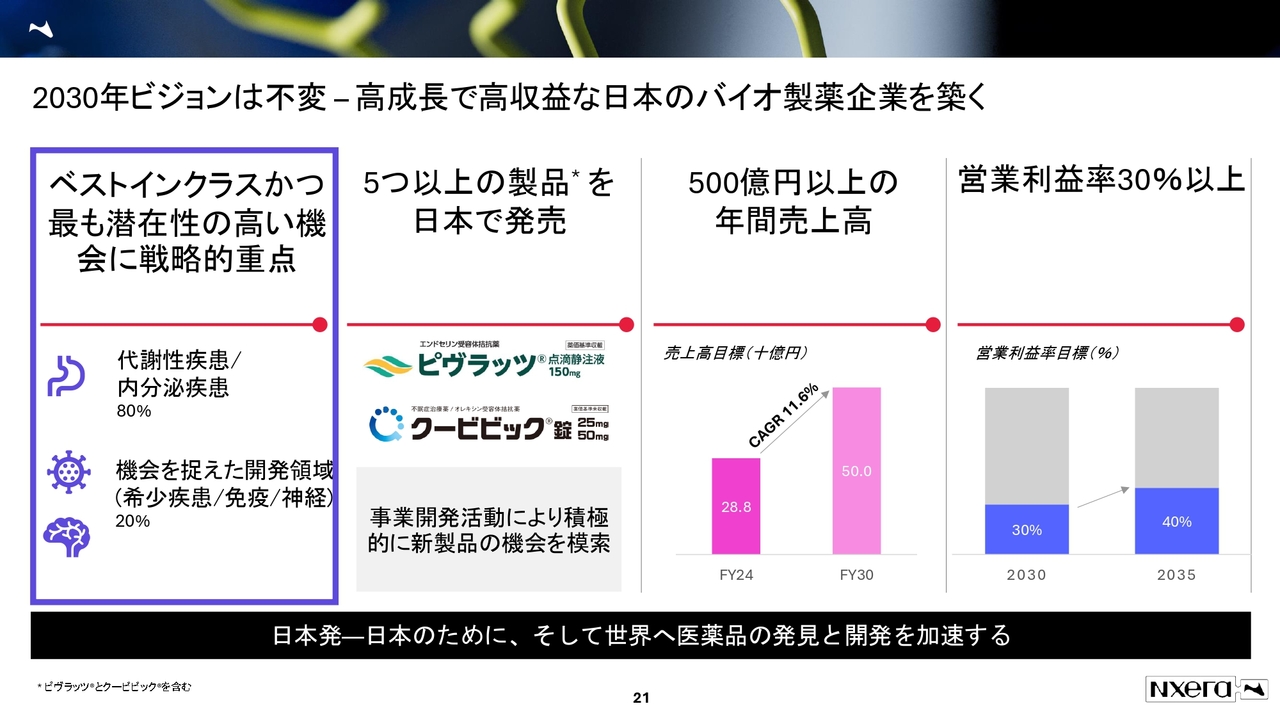

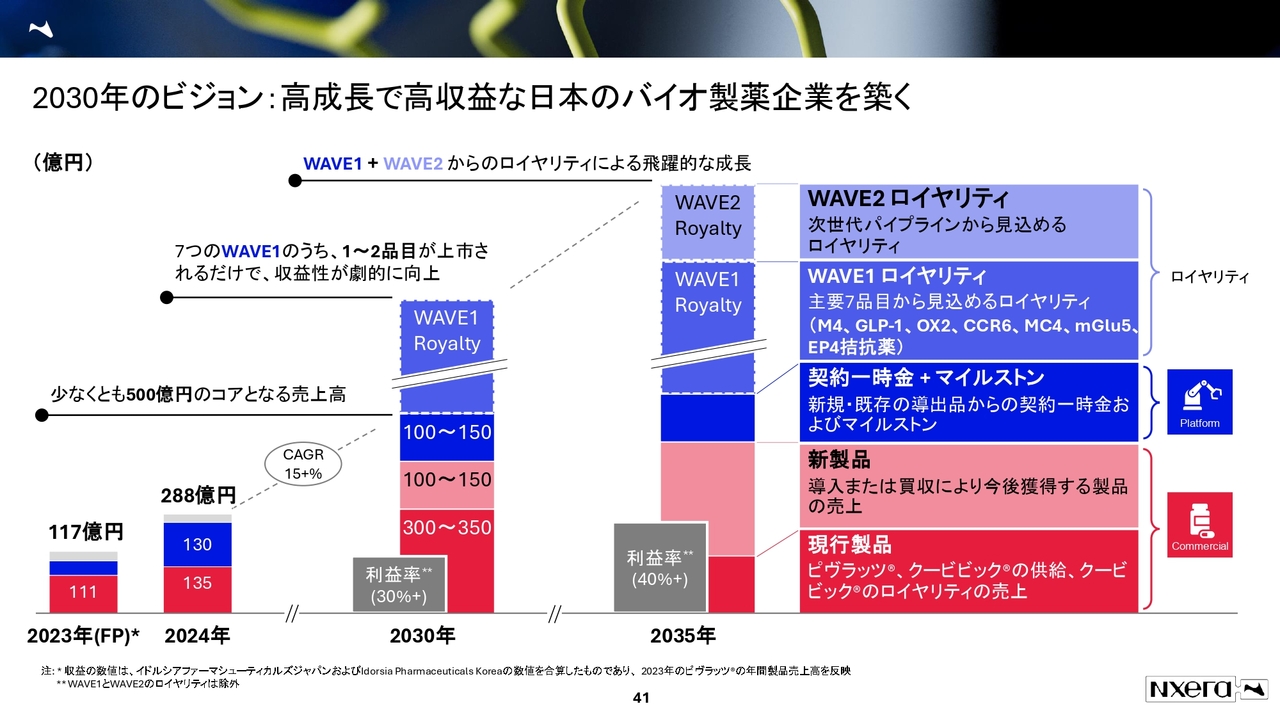

2030 年ビジョンは不変 – 高成長で高収益な日本のバイオ製薬企業を築く

R&D Dayでは事業構築についてお話ししました。営業利益率は、2030年度に30パーセント、2035年度に40パーセントを目指す計画です。

また、パフォーマンスとしてR&Dでどこに重点を置くのかについては、水面下でベストインクラスの方向性を進めていましたが、対外的に明確にするため、フォルシュの新CSOへの就任を発表し、ベストインクラスへのフォーカスについてもお話ししました。

現在は代謝性疾患と内分泌疾患に8割程度の資源を投入し、パイプラインを進めている状況です。

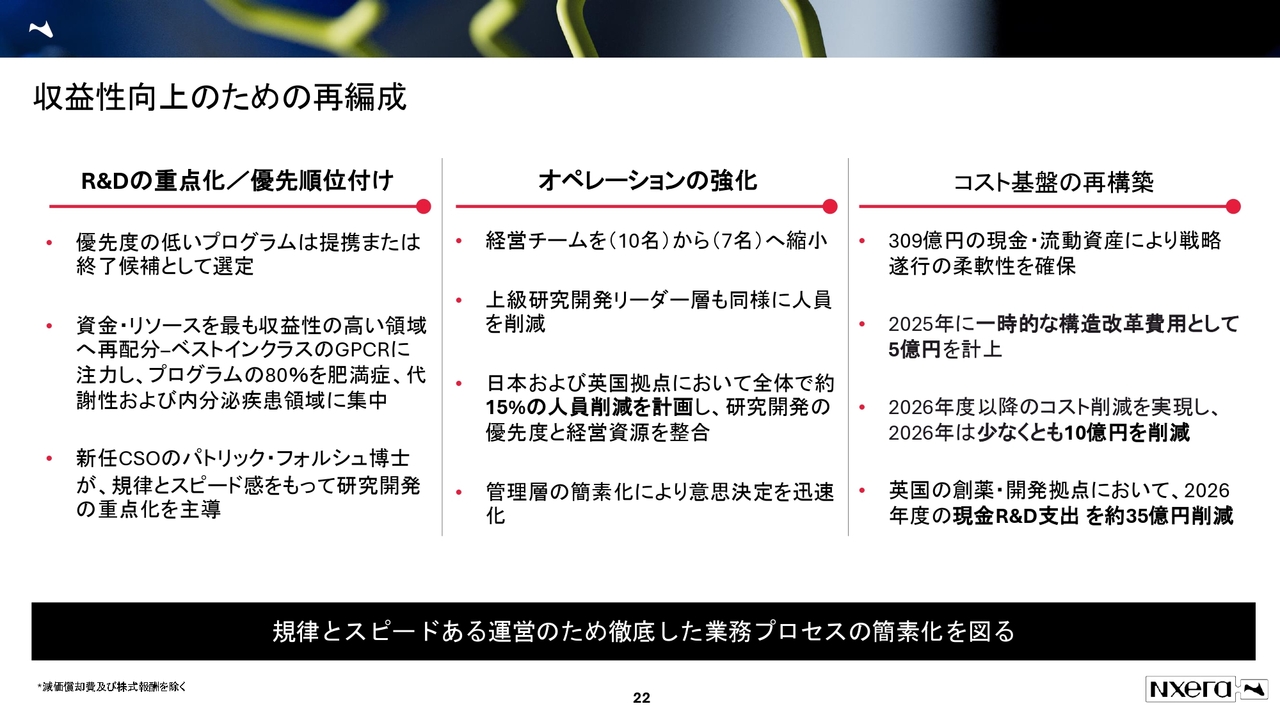

収益性向上のための再編成

R&D Dayの前に、事業再構築についてのリリースを発表しました。スライドはその際に示したものです。

R&Dにおいては、基本的には優先度の低いパイプラインや資金を要するパイプラインは提携を目指していきたいと考えています。

どこにリソースを集中させるかについては、ファーストインクラスも重要ではあるものの、ベストインクラスによりフォーカスしたいというのが、我々の新しいメッセージです。そのプログラムの80パーセントを肥満症や代謝性疾患、内分泌疾患に集中していこうと考えています。

ファーストインクラスについては、バイオマーカーや別のアッセイ系などにより途中で止まることも往々にしてあるかと思います。

そのように考えると、これまで研究開発をうまく使ってリターンを取ることで成功してきたニューロクライン・バイオサイエンシズ社(以下、ニューロクライン社)、センテッサ・ファーマシューティカルズ社(以下、センテッサ社)を含め、より際立っているところがベストインクラスです。特に肥満領域に関しては、すでに経口薬以外のパイプラインのファーストインクラスが出ている状況です。

差別化のポイントとして、我々には構造解析から経口薬の最適化ができるノウハウがあります。そこを強みに、ベストインクラスのGPCRで肥満症、代謝性疾患、内分泌疾患の領域にフォーカスするという方針に変更しています。

オペレーションの強化については、コストカットとして15パーセントの人員削減を発表しています。R&D費については、2026年度に現金のR&D支出を約35億円削減する方向です。販管費についても、少なくとも10億円削減する計画を示しています。

ただし、研究開発費については、UKで35億円削減する一方、日本はケースバイケースという状況です。導入品が入ってくると、その開発費用が発生するため、日本の研究開発は若干増える可能性があります。しかし、UKの創薬拠点については、現金のR&D支出を約35億円削減することを約束として打ち出しています。

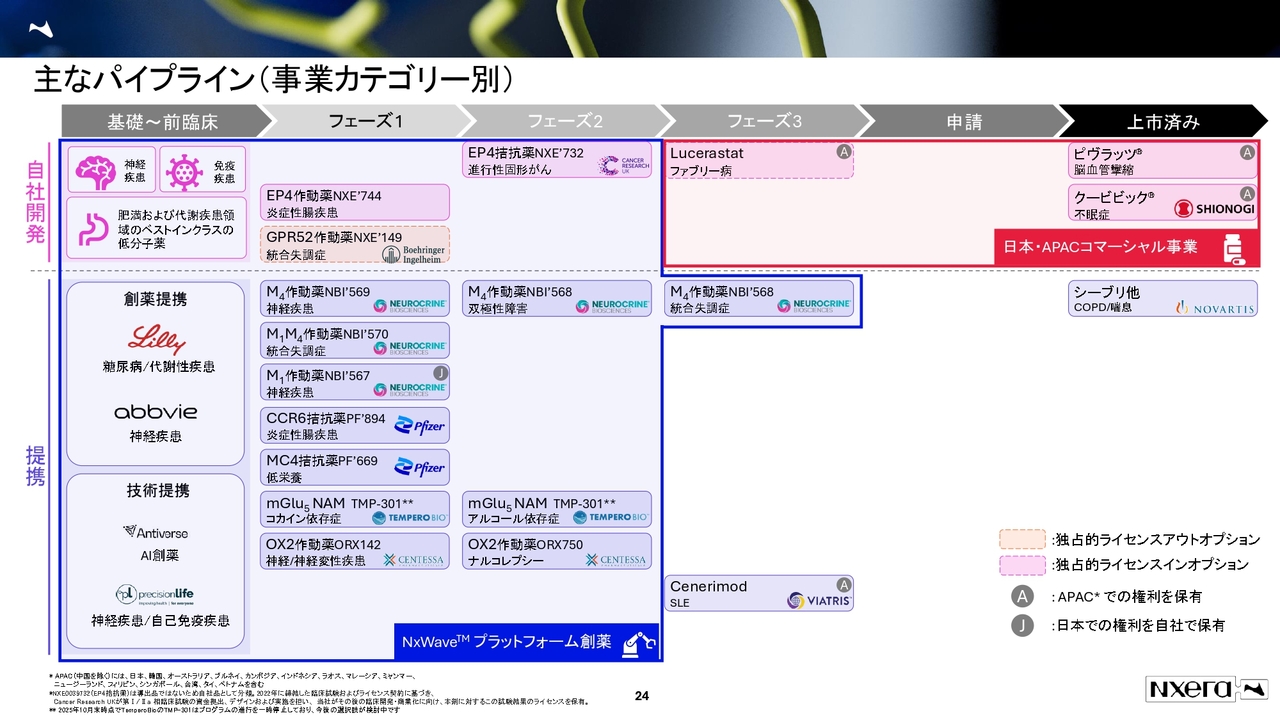

主なパイプライン(事業カテゴリー別)

当社のプラットフォーム事業の強みをご説明します。

ネクセラファーマのプラットフォーム事業は、GPCR創薬に強みを持っています。スライドの図に青色で示したNxWaveプラットフォーム創薬の製品は、すべてこのプラットフォーム事業から生まれたものです。

このように、当社のプラットフォーム事業から生まれた開発品が、多数のパイプラインとして存在しています。

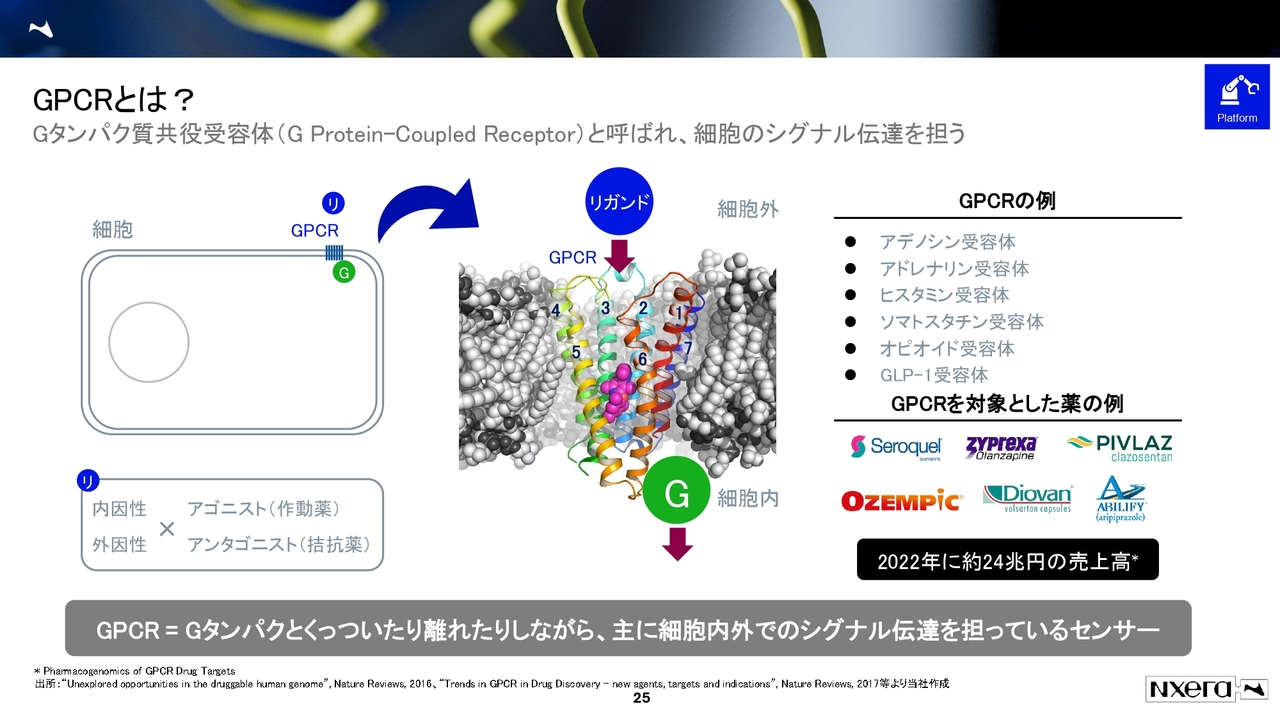

GPCRとは?

GPCR創薬についてです。高校や大学の生物でよく出てきたかと思いますが、GPCRとは「Gタンパク質共役受容体(G Protein-Coupled Receptor)」というもので、細胞膜に膜貫通している受容体になります。

リガンドによりシグナルを伝達していくため、薬の対象になりやすいものです。薬の売上としても、2022年にはGPCR関連で24兆円となっています。

GLP-1受容体は2023年以降から特に有名になったプログラムですが、これもGPCRになります。

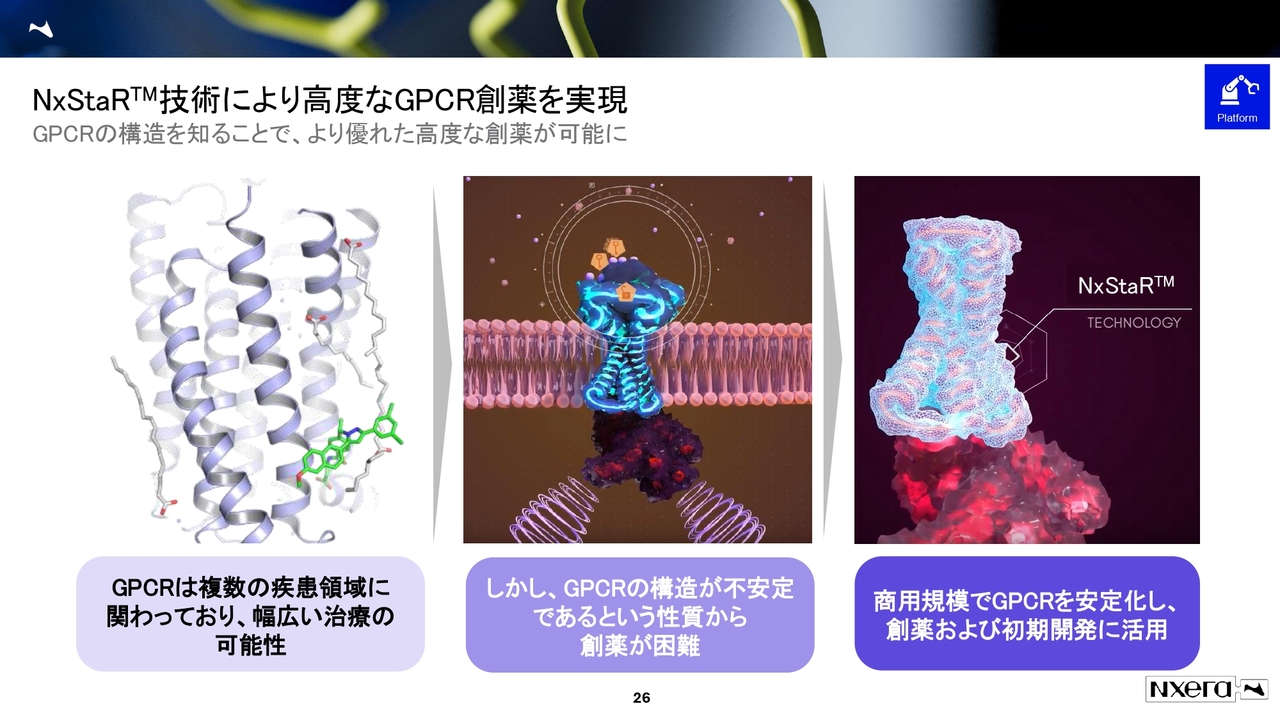

NxStaR技術により高度なGPCR創薬を実現

GPCRは薬を作りにくいという側面があります。細胞膜は常に揺れ動いているため、薬の鍵穴を見つけることが特に難しいと言われています。これがGPCR創薬が難しいと言われる要因です。

そこで、我々はNxStaR技術によってこの構造を安定化させ、鍵穴である受容体の形を固定して構造を理解します。正確に理解することで、適切な鍵を創出できます。

このように、我々は構造を正確に特定することで鍵穴に合う鍵を正確に作ることができるプラットフォーム技術を持っているとご理解ください。

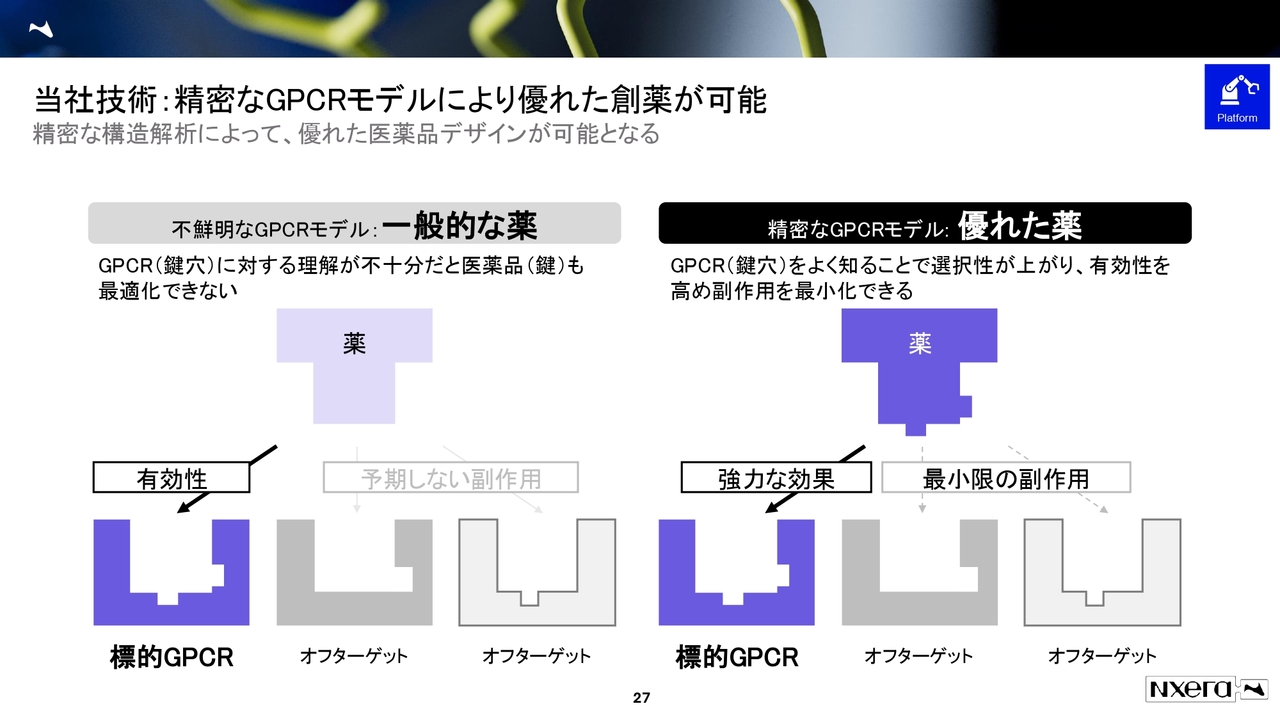

当社技術:精密なGPCRモデルにより優れた創薬が可能

スライドはGPCRモデルを簡略化した図です。スライド右側に示すように、当社は標的の下側の鍵穴を正確な形として理解できます。例えば、この濃い青色の図のように鍵穴を正確に把握できる点が、我々の強みです。

形を正確に理解し、そこに当てはまる薬を設計することで、最適なベストインクラスの薬、もしくはファーストインクラスの薬を創出してきました。これが、現状のプラットフォーム技術となっています。

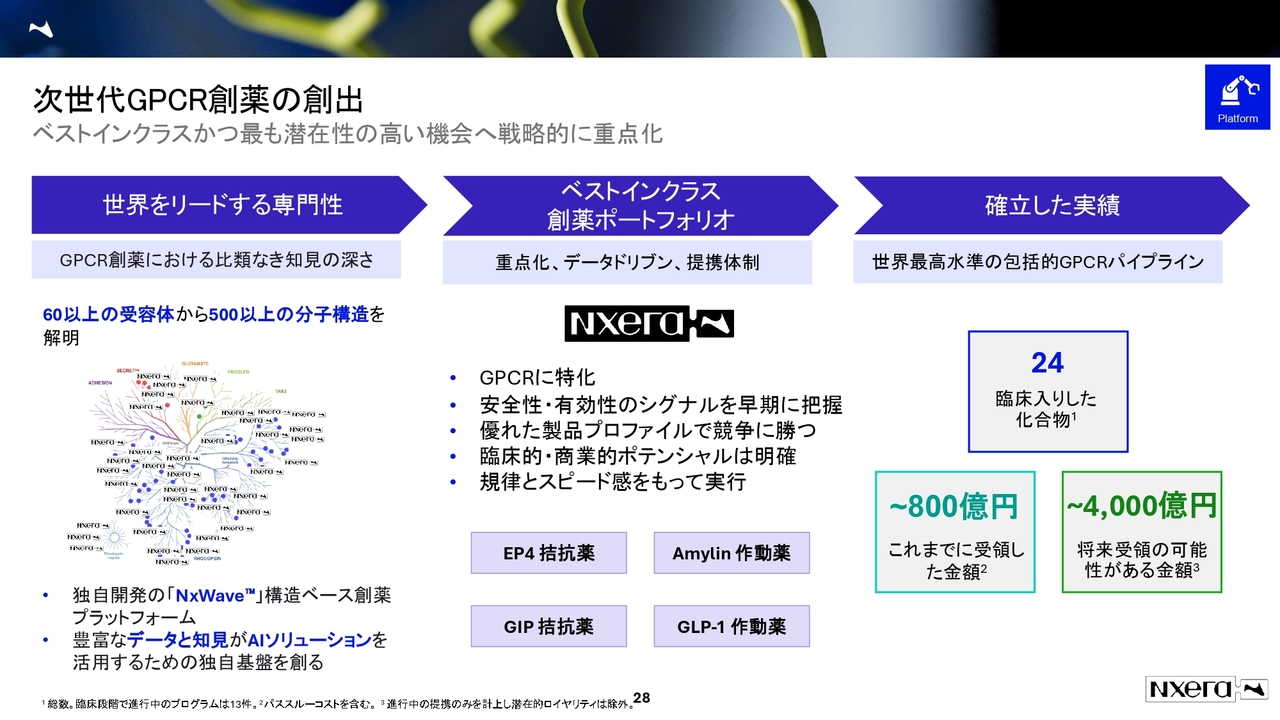

次世代GPCR創薬の創出

当社はこれまでに、500以上の分子構造を解明してきました。足元では、ベストインクラスの創薬ポートフォリオをより強めており、EP4拮抗薬やAmylin作動薬、GIP拮抗薬、GLP-1作動薬に一層力を入れています。

NxWaveプラットフォーム:医薬で最も成長する領域でも実績

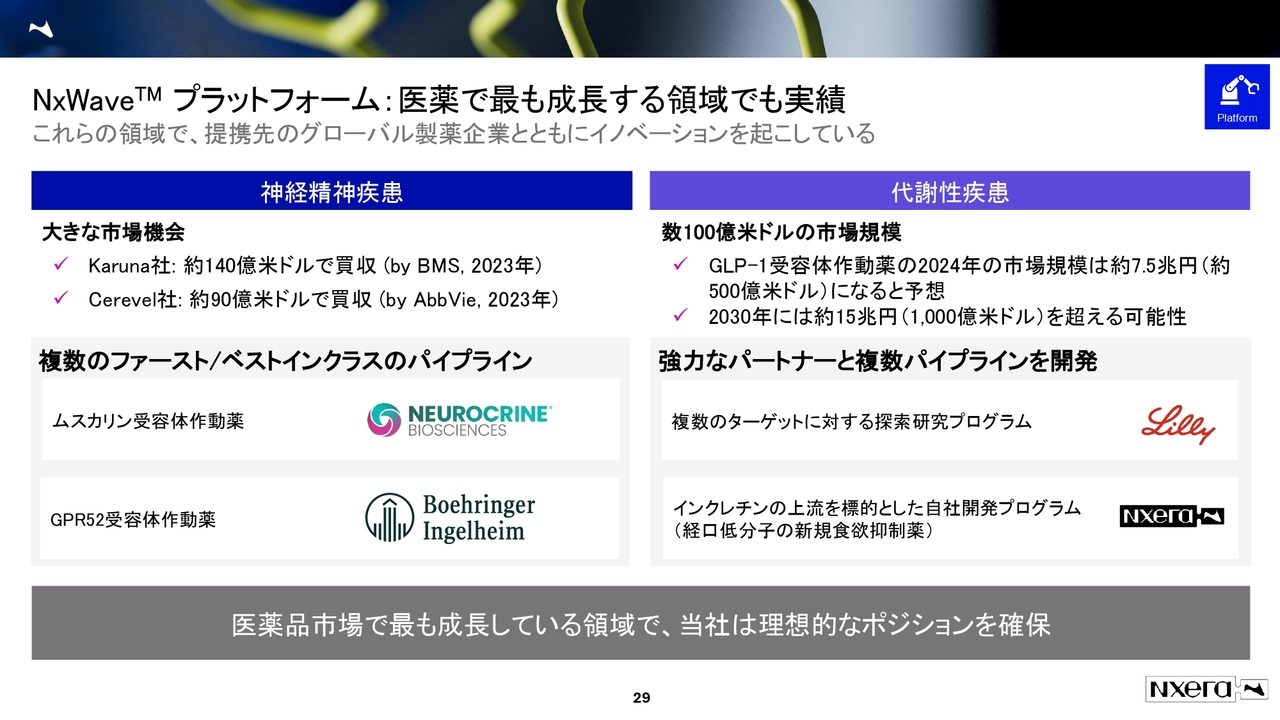

疾患領域としては、GPCR領域でよく話に上がるのが神経精神疾患と代謝性疾患です。

神経精神疾患では、ニューロクライン社のムスカリン受容体作動薬や、自社開発品のGPR52受容体作動薬があります。こちらはベーリンガーインゲルハイム社(以下、ベーリンガー社)によるオプション権の行使が待たれるものです。

代謝性疾患では、自社パイプラインを保有しています。イーライリリー社とともに、複数のターゲットについて提携し、プログラム開発を進めている状況です。

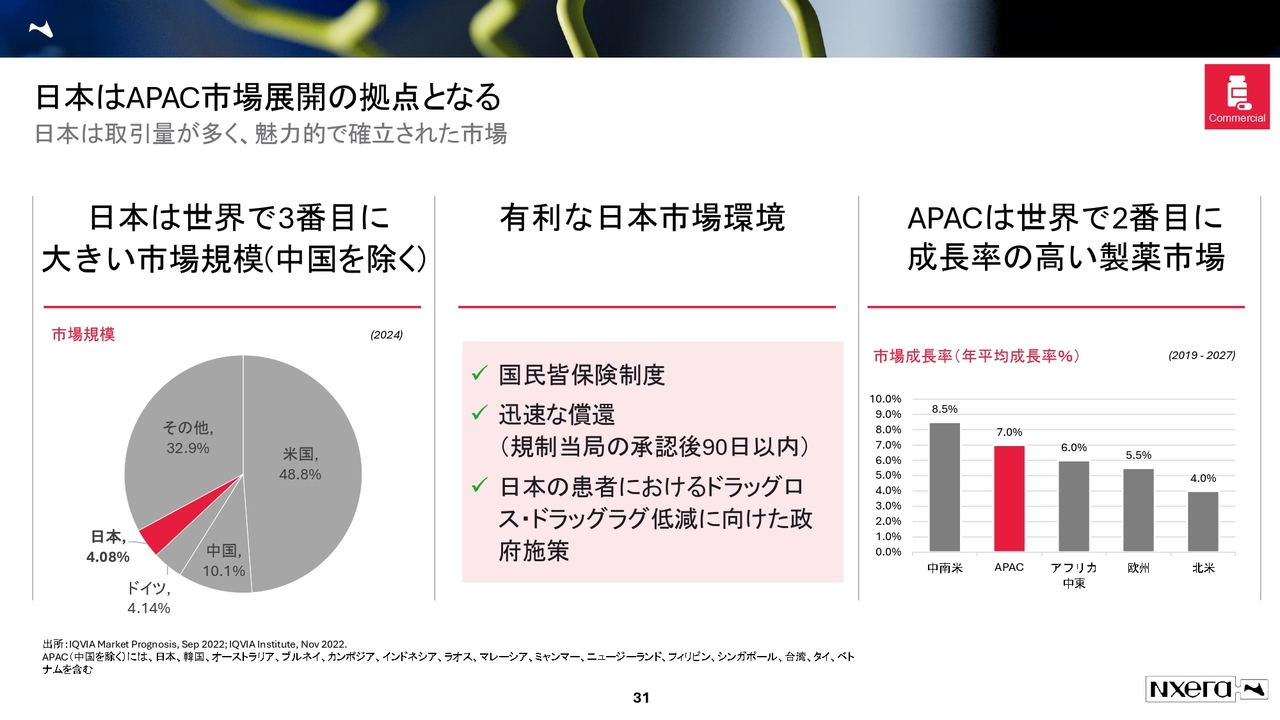

日本はAPAC市場展開の拠点となる

当社のコマーシャル事業についてご説明します。冒頭でお伝えしたとおり、日本の市場規模は非常に大きくなっています。

日本の環境の優れた点として、国民皆保険制度が挙げられます。基本的に承認から償還まで90日以内で決まる国は、なかなか他にないと思います。このように、垂直立上げが可能な点でも、かなり稀有な市場であると考えています。

APACでは進捗をなかなか示すことができておらず心苦しく思っていますが、APACの医薬品市場の成長率が高いという状況は、今も変わっていません。

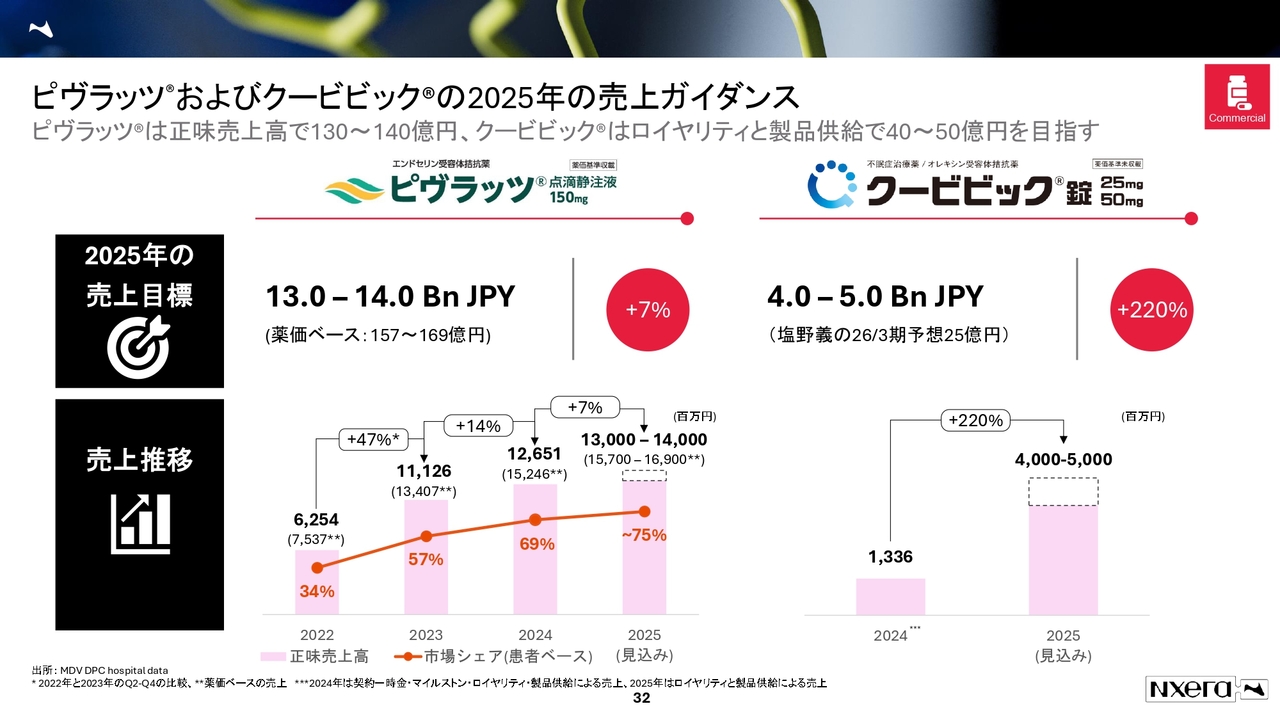

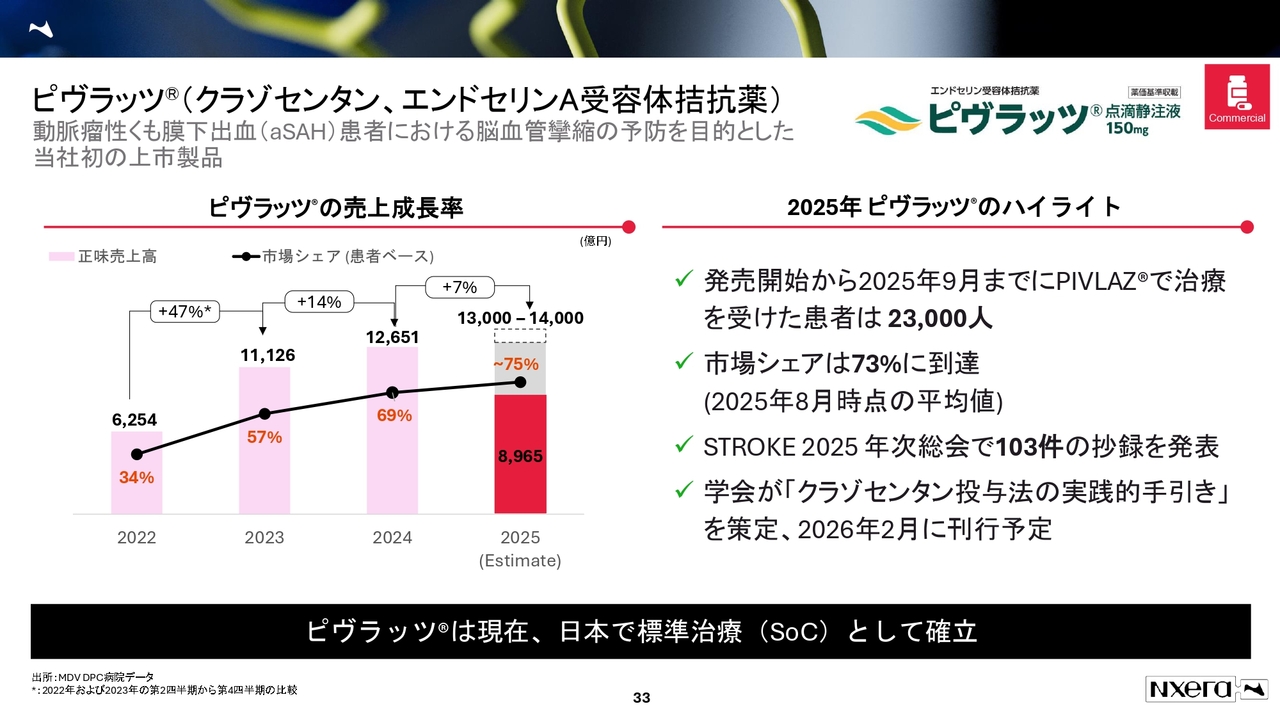

ピヴラッツおよびクービビックの2025年の売上ガイダンス

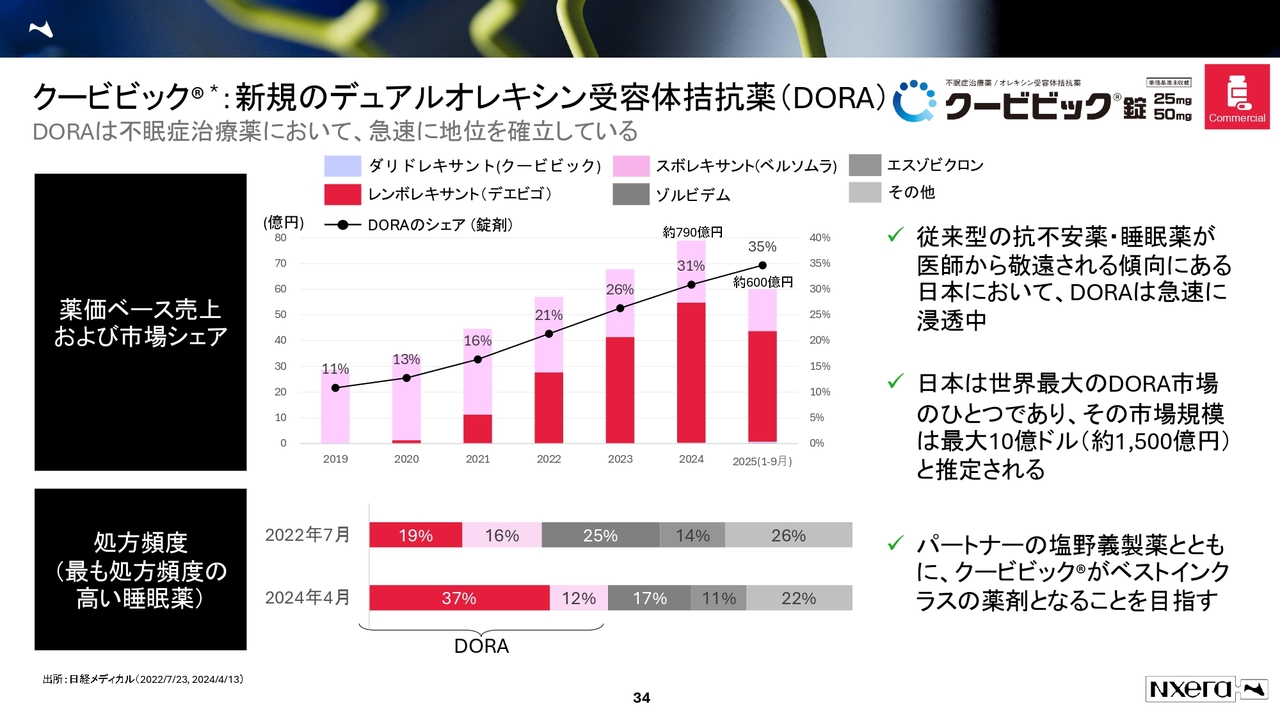

「ピヴラッツ」と「クービビック」についてご紹介します。売上高として「ピヴラッツ」は今年度130億円から140億円、「クービビック」は40億円から50億円を目指しています。

「クービビック」について、40億円から50億円を達成できるのかというご指摘をよくいただきます。今年度は塩野義製薬の売上に対して製品供給を行うかたちになるため、大きく下振れることはないと考えています。

一方で、塩野義製薬が売上予想を93億円から25億円に変更したことで、みなさまにご心配をおかけしました。我々としても、12月1日からの2週間の処方制限解除以降の動向を見守っています。

また、塩野義製薬は直近で鳥居薬品を買収し、MRの数が大幅に増えており、戦える領域となっていると思います。我々も、12月1日以降の動向に注目している状況です。

ピヴラッツ(クラゾセンタン、エンドセリンA受容体拮抗薬)

「ピヴラッツ」については、R&D Dayでお話ししたとおり、かなり高いシェアを獲得しています。さらに、来年には学会で「クラゾセンタン投与法の実践的手引き」が策定され、2026年2月に刊行される予定です。これにより、さらなる浸透が期待できます。

クービビック:新規のデュアルオレキシン受容体拮抗薬(DORA)

「クービビック」については、何度もお話ししているとおり、12月1日からの2週間の処方制限解除に注目しています。

アジア領域での進展について、韓国ではフェーズ3の終了を2026年に予定しており、上市は2027年を見込んでいます。台湾では今年申請が承認されたため、来年から販売できる状況になっています。

APACでの導出に関しても、「なにも進んでいないのではないか?」というお声があるかと思いますが、社内では着実に進捗しており、適切なタイミングで進捗状況を開示する方針です。

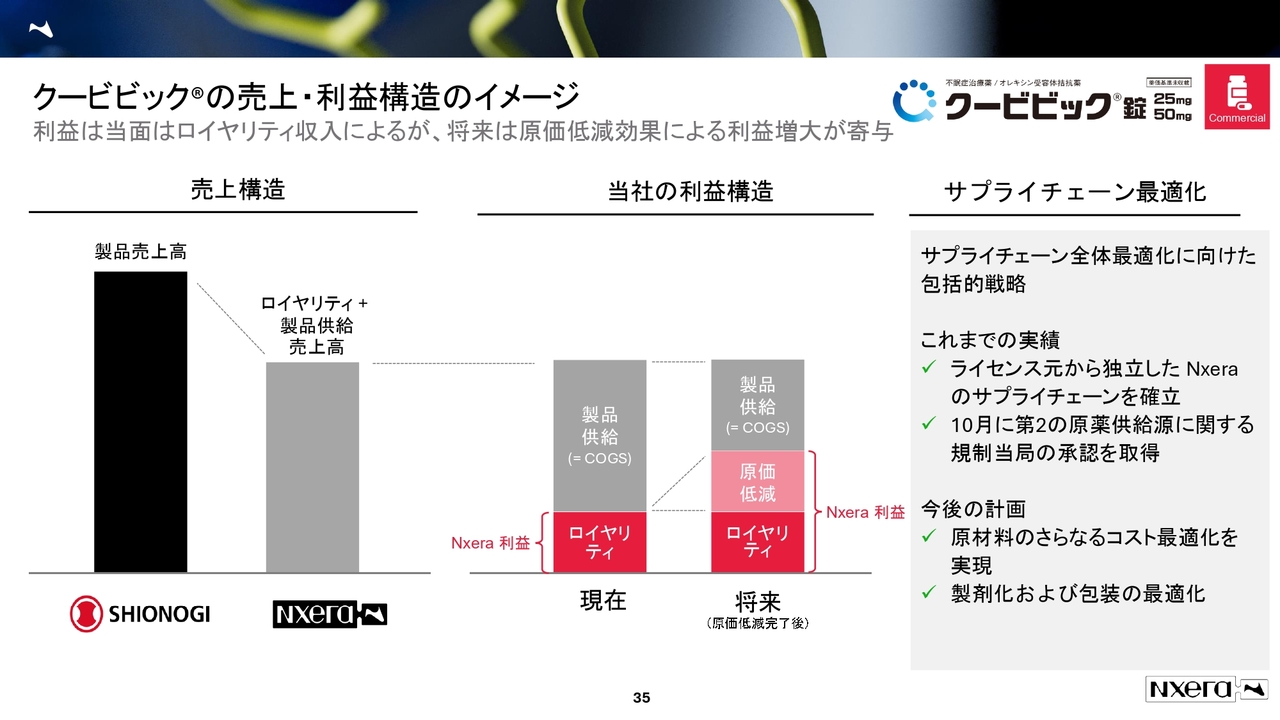

クービビックの売上・利益構造のイメージ

「クービビック」についてです。「ピヴラッツ」は売上が好調で利益率も高いとお話ししましたが、「クービビック」はまだそこまで売上が出ていません。その中で、利益率をどのように考えていくかをご説明します。

スライドは「クービビック」の将来的な売上・利益構造のイメージ図です。塩野義製薬の末端売上に対し、当社は製品供給とロイヤリティによる売上高を確保できます。これが売上構造です。

一方、利益については、この売上に対するロイヤリティ率が発生します。また、スライドの図の右端の「将来」にあるように、2027年以降から原価低減効果が寄与してくると考えています。

この10月に、当社は第2の原薬供給工場の承認を取得しました。これが2027年から寄与し、段階的に原価低減効果が出てくる見込みです。

このような収益源が、2030年のビジョンにも着実に効いてくると考えています。そのため、社内のチームでは原価低減効果をさらに進めている状況です。

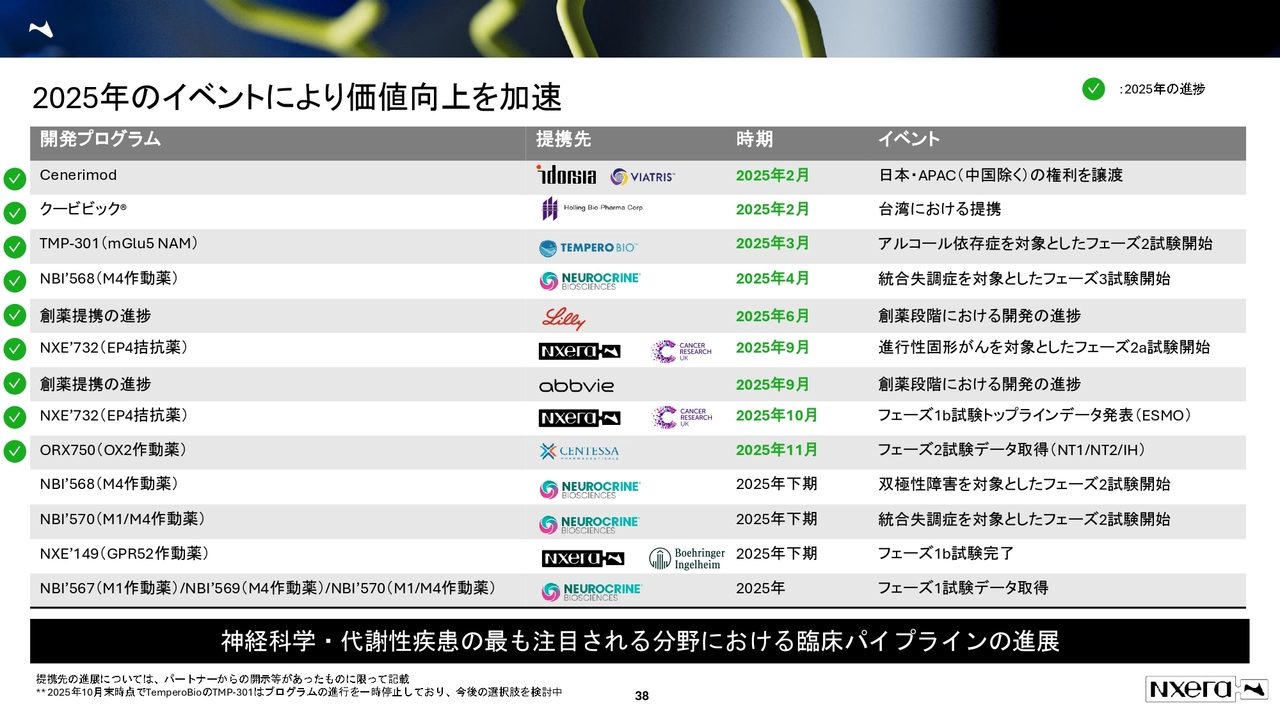

2025年のイベントにより価値向上を加速

今後の展望です。スライドの38ページをご覧ください。

2025年は、ニューロクライン社のNBI'568(M4作動薬)とNBI‘570(M1/M4作動薬)のフェーズ2試験が開始となります。我々のNXE'149(GPR52作動薬)については、ベーリンガー社のオプション権の行使が注目されるところです。

ニューロクライン社では、3つのフェーズ1試験のデータを取得中で、そのあたりも注目しています。なお、同社のR&D Dayが12月16日に開催されるため、そこでの発表に期待しています。第2四半期の説明会では、「NBI'568(M4作動薬)のフェーズ2試験の詳しい結果も発表する」という説明があったため、それに関する話が出てくるのではないかと考えています。

次に、コーポレート資料から「ルセラスタット」や「TMP-301」などが削除されている点についてご説明します。

「ルセラスタット」は当初、2025年のイベントとして記載していましたが、競合薬の動向を踏まえて変更しました。2025年、2026年の予定がフレキシブルに動くこともあり、変更したかたちです。これはポテンシャルがまったくなくなったという意味ではなく、競合薬の動向を含めて判断するため、一覧からは削除しています。

「TMP-301」については、テンペロバイオ社がプログラムの一時停止を発表し、今後の選択肢を検討中です。そのため、当社としても「どのタイミングで結果が出る」という表記は適切でないと判断しました。今後、先方の意向によってどのような発表になるかはわかりませんが、いったん削除しています。

新規導入や提携、「クービビック」のAPACでの導出については「随時」と記載していましたが、BDチームを含めて着実に進めている状況です。

また、「クービビック」のAPACでの導出についても、先ほどお伝えしたとおり、まったく進んでいないわけではありません。日々進捗を待っている状況です。こちらも頓挫したわけではありませんので、引き続き注目いただきたいと思います。

2030年のビジョン:高成長で高収益な日本のバイオ製薬企業を築く

当社の目指す姿についてです。2030年のビジョンでは、コアとなる売上高は500億円以上、営業利益率は30パーセント以上を目指しています。

投資家のみなさまが懸念されているのは、新製品の導入または買収によって今後獲得を目指す100億円から150億円の部分かと思います。現在、現場のBDチームを含めて順調に進めている状況です。もうしばらくお待ちいただければと思います。

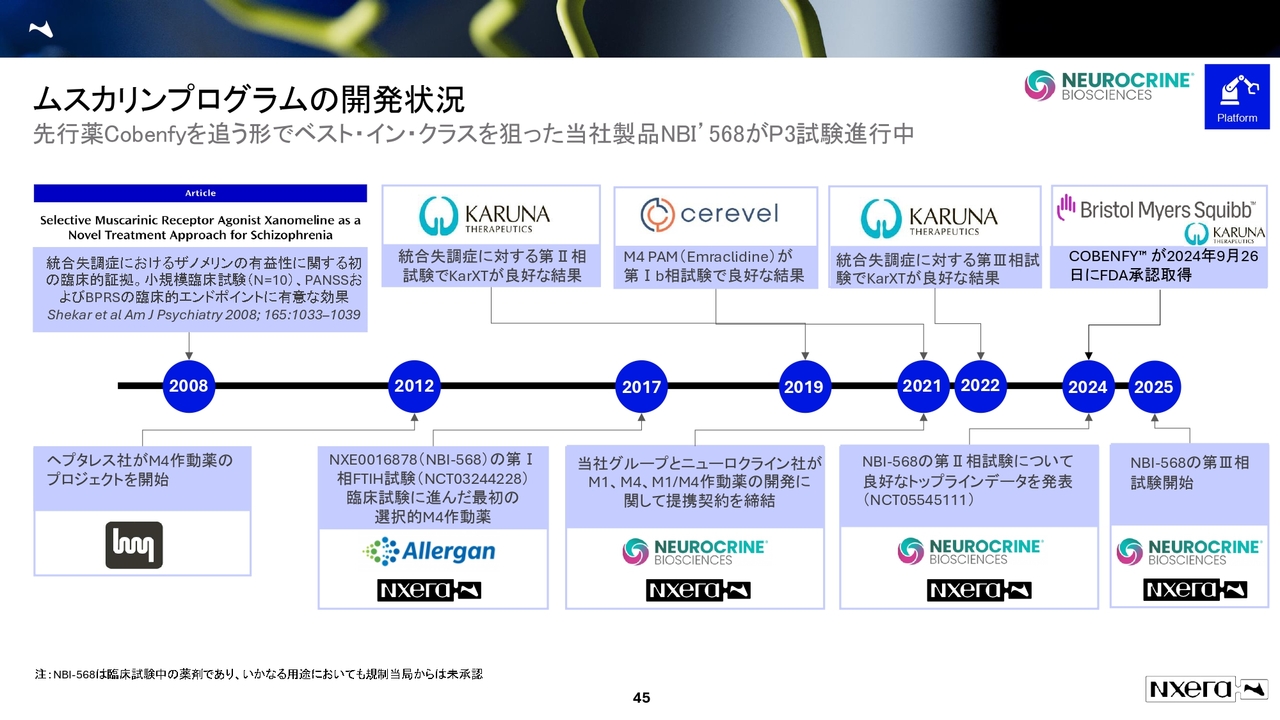

ムスカリンプログラムの開発状況

ここからはDeep Diveとして、足元のパイプラインの進捗についてお話しします。

スライドのムスカリンプログラムは、グローバルフェーズ3が進んでいる最も重要なパイプラインです。

このプログラムは、アラガン社ともに2017年にフェーズ1を進めていたものになります。

その後、アラガン社の買収やポートフォリオの変更、さらにニューロクライン社への変更などを経て、ようやく2025年にフェーズ3が開始されました。したがって、フェーズ1の2017年から約10年かかって、このグローバルフェーズ3がスタートしたことになります。

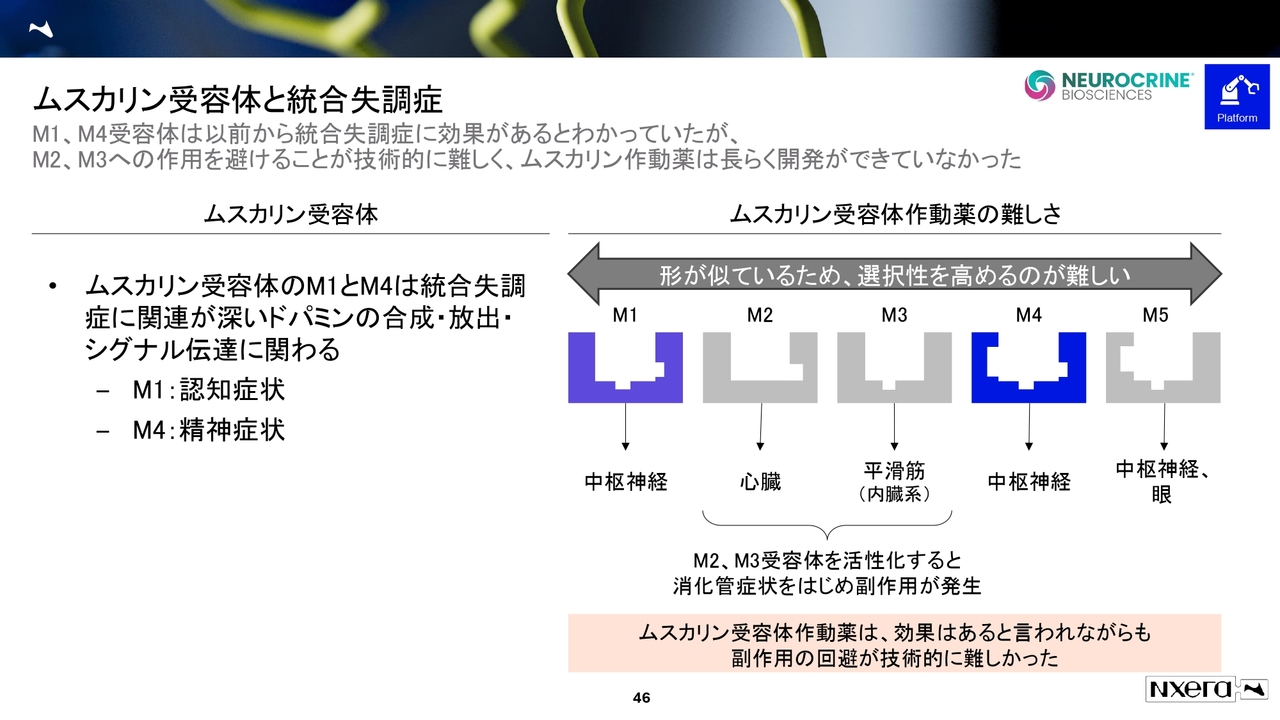

ムスカリン受容体と統合失調症

ムスカリンのターゲットは中枢神経系で、サブタイプが5つあります。中枢神経に効果があるとされているのが、M1とM4と呼ばれるターゲットです。

薬のターゲットとして注目されながら、長らく開発ができなかった理由は、ムスカリンプログラムで薬を作ろうとするとM2やM3にも触ってしまい、副作用が発生するリスクがあったためです。これが、このムスカリンプログラムの難しさでした。

この課題を乗り越えるため、当社は鍵穴を特定する能力に長けていることを活かし、M1や現在進行中のM4作動薬の形を理解し、薬を作り上げていきました。

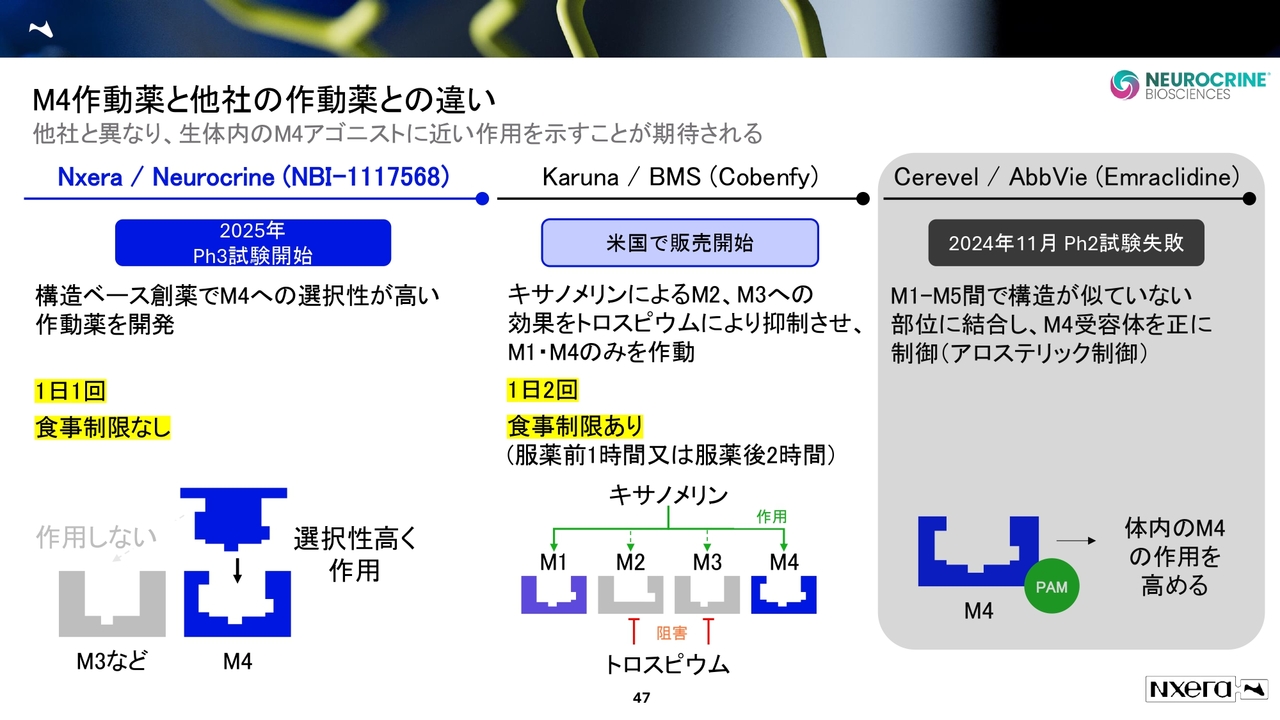

M4作動薬と他社の作動薬との違い

NBI-1117568の現状です。2025年にフェーズ3がスタートしています。ピボタル試験が2本開始され、長期安全性を見るOpen Label Extension(OLE)という試験も進んでいます。

直近では、維持療法や再発予防の試験も始まっており、このあたりを含めて注目しています。

先行するのは、BMS社が買収したカルナ・セラピューティクス社の「Cobenfy」という薬です。この「Cobenfy」は、M1とM4に効くものの、M2とM3にも作用してしまう特性があります。そこで「トロスピウム」で阻害することにより、M2・M3の作用を抑え、M1・M4作動薬として機能させています。こちらはすでに販売されており、1日2回、食事制限ありの薬です。

一方で当社の薬は1日1回、食事制限なしでプロトコルが進んでいます。これが成功すれば、興味深い結果になると期待しています。

当社製品・競合薬の動向(ムスカリンプログラム関連)

現在の状況です。スライドに灰色でハイライトしているとおり、NBI-1117568のピボタル試験では284例の試験が2本進行しています。また、長期安全性試験が1本、再発予防・維持療法の試験も560例で1本進行中です。

年内には、M4作動薬の双極性障害、そしてM1/M4作動薬の統合失調症のフェーズ2も開始する見通しとなっています。

競合薬の「Cobenfy」で注目しているのは、アルツハイマー病における精神病のADEPT-2試験が、間もなくリードアウトする点です。

このように、ムスカリンプログラムは今後注目される領域になってくると考えています。

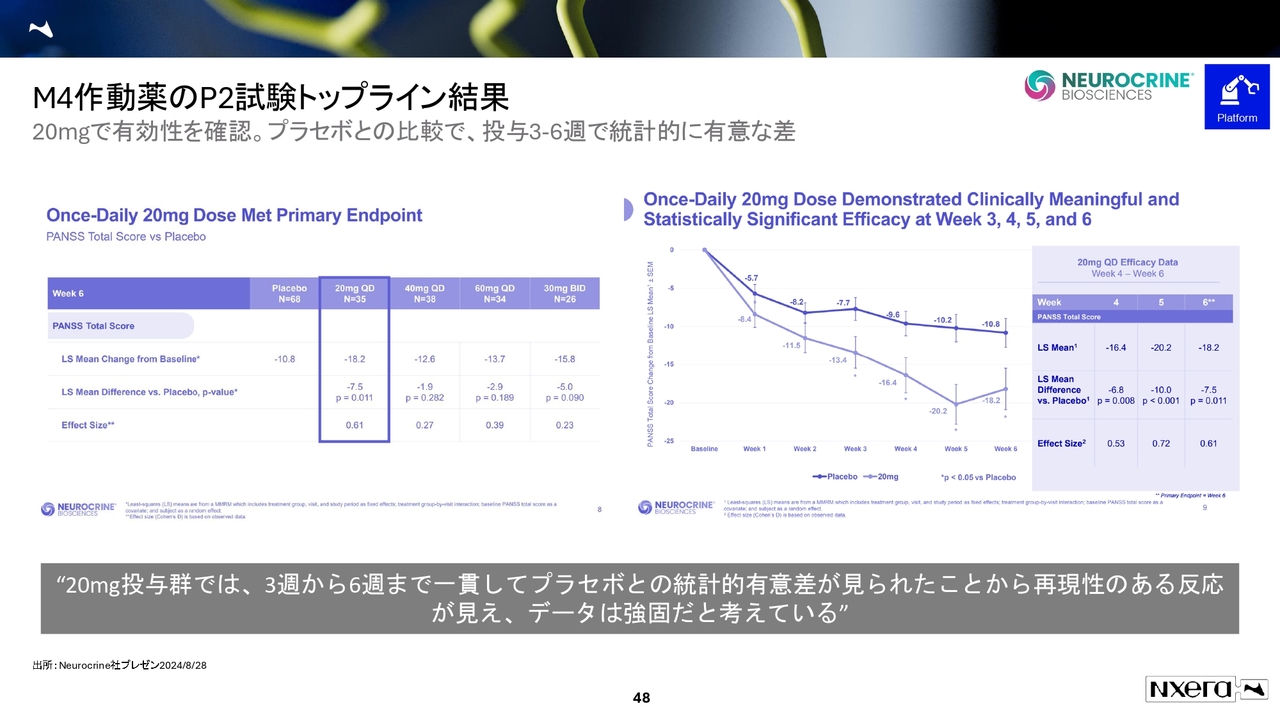

M4作動薬のP2試験トップライン結果

試験の結果についてです。M4作動薬のフェーズ2試験では、20ミリグラムの用量で有効性が確認されました。

機関投資家のみなさまからは「40ミリグラム、60ミリグラム、30ミリグラムを1日2回投与したデータで用量依存性が見られなかったが、問題ないのか」というご質問をいただきます。

最終的な結論はまだわかりませんが、我々が確実に言えるのは、FDAが20ミリグラムのQD(1日1回投与)のピボタル試験2本を認めてくれているという点です。この試験設計が進んでいることについては、自信を持ってお伝えできます。

有効性データの比較(効果量による比較)

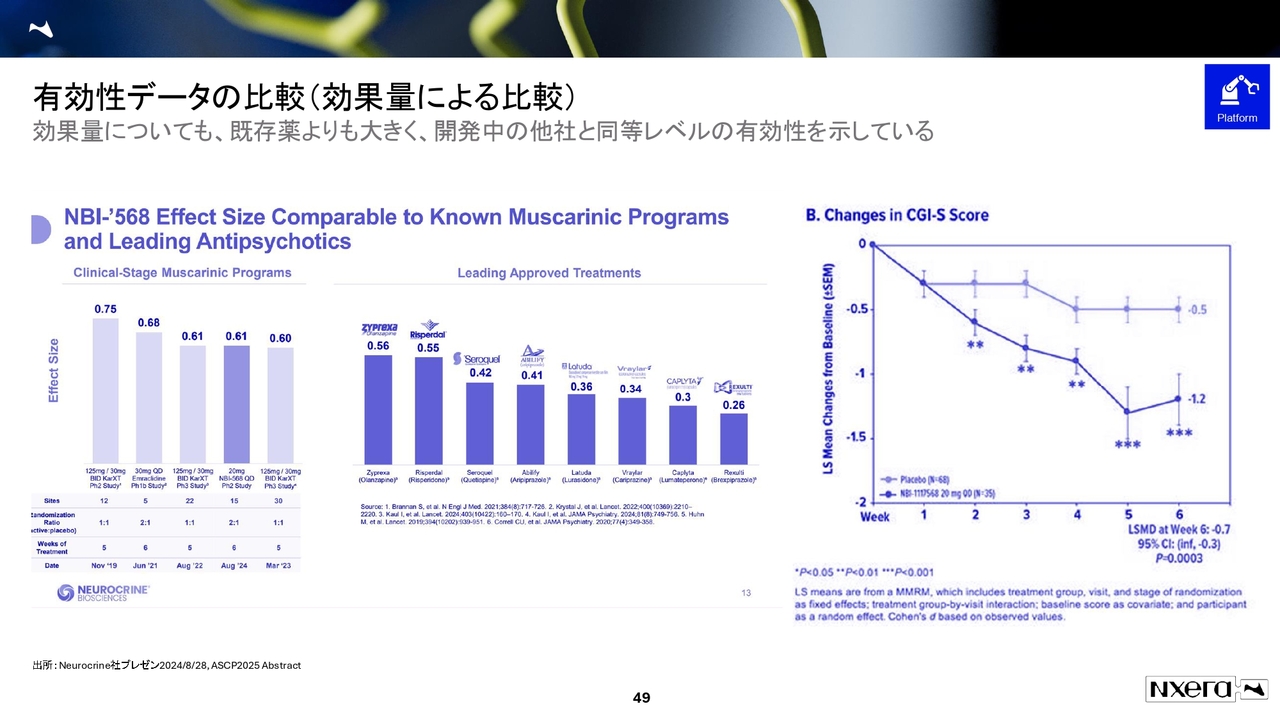

エフェクトサイズは0.61を示しており、既存薬に対して十分な有効性を確認できています。現在進行中のフェーズ3試験にも注目しています。

安全性:副作用リスク

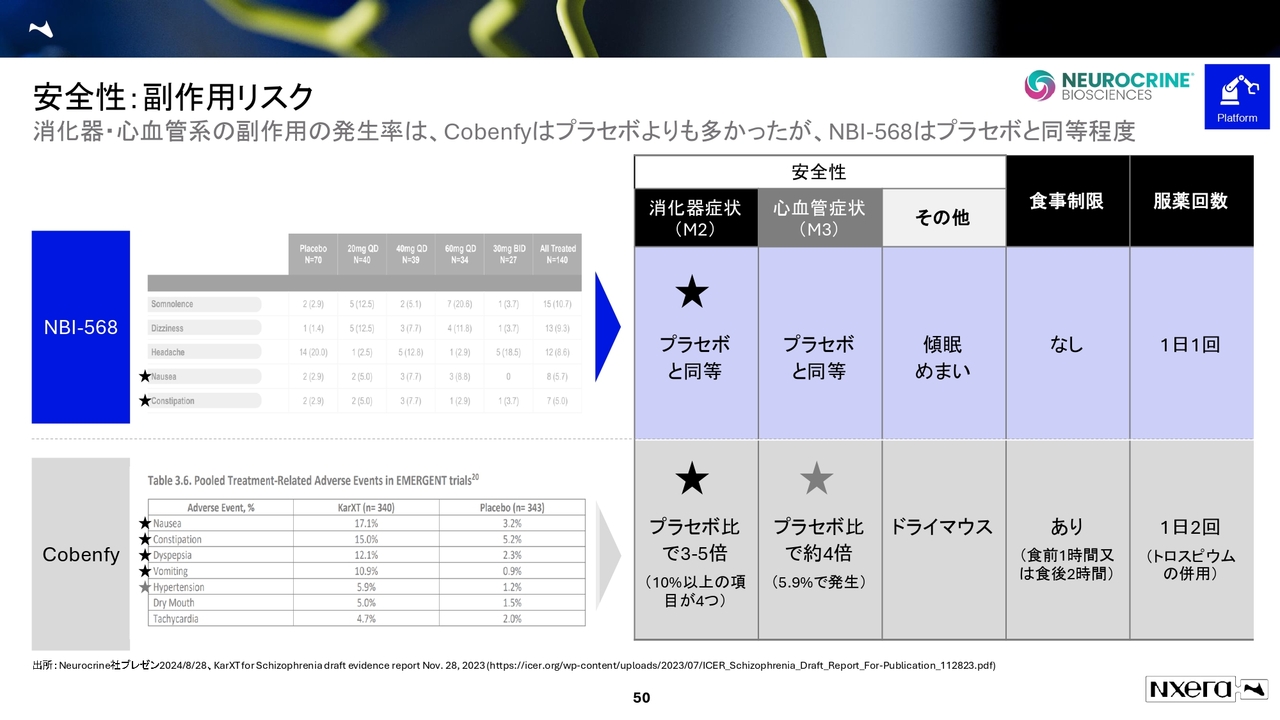

「Cobenfy」との差別化ポイントは、M2とM3に触らないという点です。そのため、消化器症状における有害事象が少ないこと、食事制限がないこと、服薬回数が1日1回であることが、強力な差別化要因になっていると思います。

一方、米国市場では「Cobenfy」の置き換えがなかなか進んでいません。これは、食事制限や1日2回の服薬といった点が影響しているのではないかと考えています。

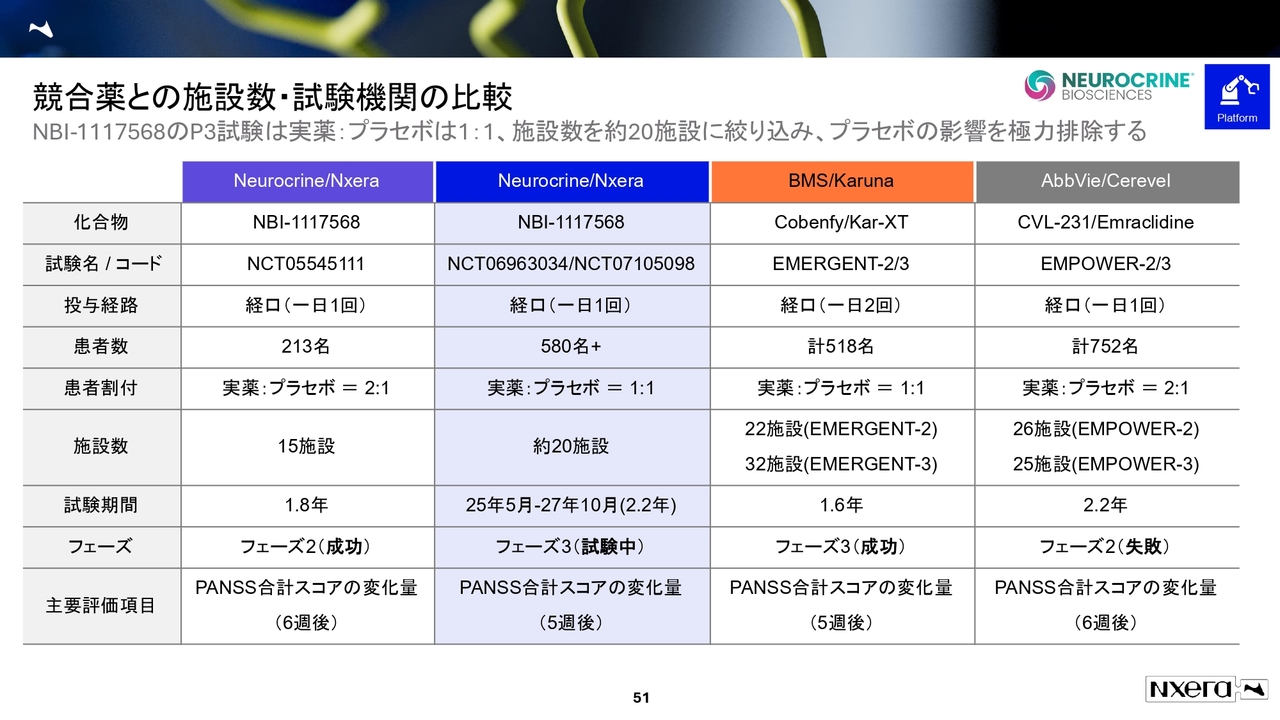

競合薬との施設数・試験機関の比較

スライドは、現在試験設計を出しているものです。2本のピボタル試験が進んでおり、試験施設はプラセボ効果がより出にくくなるよう20施設程度に絞っています。終了時期は2027年10月を予定しています。

ただし、ニューロクライン社は、フェーズ2の時に最終的な結果報告が予想よりかなり早まった経緯があります。そのため、今回も2027年10月よりも早まることを期待しています。

先行薬Cobenfyの売上予想

こちらはEvaluate Pharma社の資料をもとに作成したグラフです。2025年10月末時点における、先行薬である「Cobenfy」の売上予想です。

Evaluate Pharma社のアナリストコンセンサスによると、2032年に約60億ドルと予想されています。今の為替を156円とすると、1兆円くらいの市場規模予測となっています。

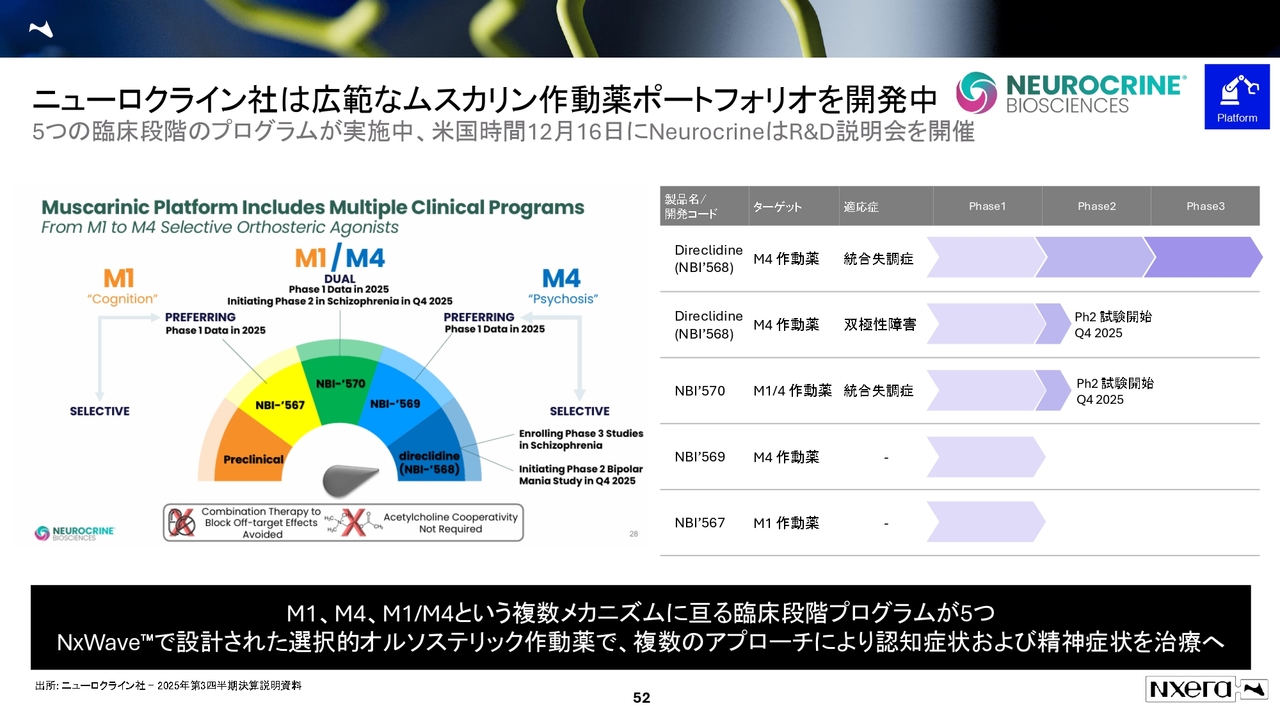

ニューロクライン社は広範なムスカリン作動薬ポートフォリオを開発中

当社が持っているニューロクライン社のパイプラインには、M4作動薬以外にも、M1/M4のデュアル作動薬や選択的なM4-preferring作動薬などがあります。

他にも、選択的M1-preferring作動薬や前臨床段階のM1-Selective作動薬など、多くのパイプラインを進めている状況です。

したがって、M4作動薬のフェーズ3が成功すれば、他のパイプラインも芋づる式に成功することを期待しています。これが現在のムスカリンプログラムのターゲットです。

また、米国時間12月16日にはニューロクライン社からの発表も予定されていますので、こちらも注目しています。

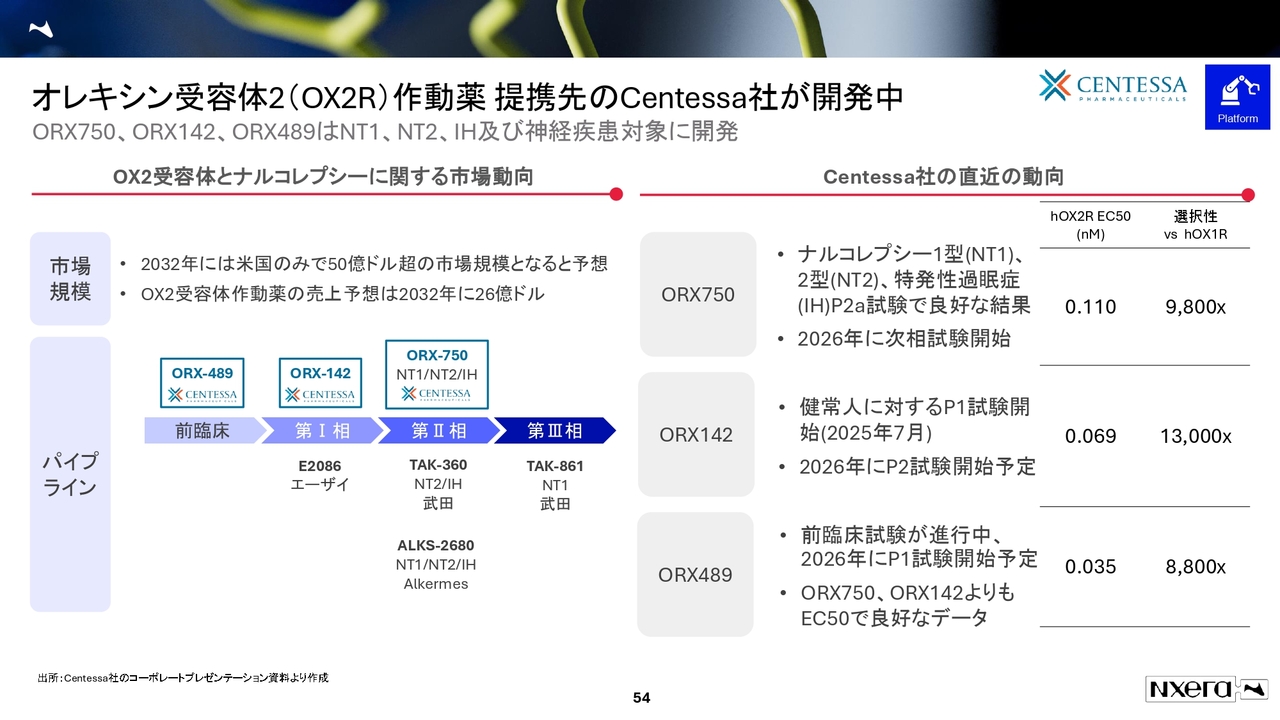

オレキシン受容体2(OX2R)作動薬 提携先のCentessa社が開発中

オレキシン受容体2(OR2R)作動薬のパイプラインをご説明します。当社はセンテッサ社に導出しています。同社は、昨日時点で時価総額6,700億円規模の会社です。

このセンテッサ社と提携している現在進行中のパイプラインは、「ORX750」「ORX142」「ORX489」の3剤です。

「ORX750」については、フェーズ2aの途中段階のデータを決算発表で公開しました。判断が難しい面もありましたが、フェーズ2aで良好な結果が得られています。

次は、承認申請の前の試験に位置づけられるレジストレーションプログラムを進める予定です。第何相試験にあたるかは会社が発表していないためお話しできませんが、2026年に次相試験が開始される予定です。

「ORX142」については詳細データは公開されていませんが、2026年にフェーズ2試験が開始予定であることが明らかになりました。

「ORX489」については、値が低ければ低いほど有効性が高い指標のEC50と選択性のデータがありますが、EC50がより低い値を示しています。

最も有効性が高いとされている「ORX489」についても、来年からフェーズ1試験が開始予定です。このように、センテッサ社ではこの3剤が順調に進んでいる状況です。

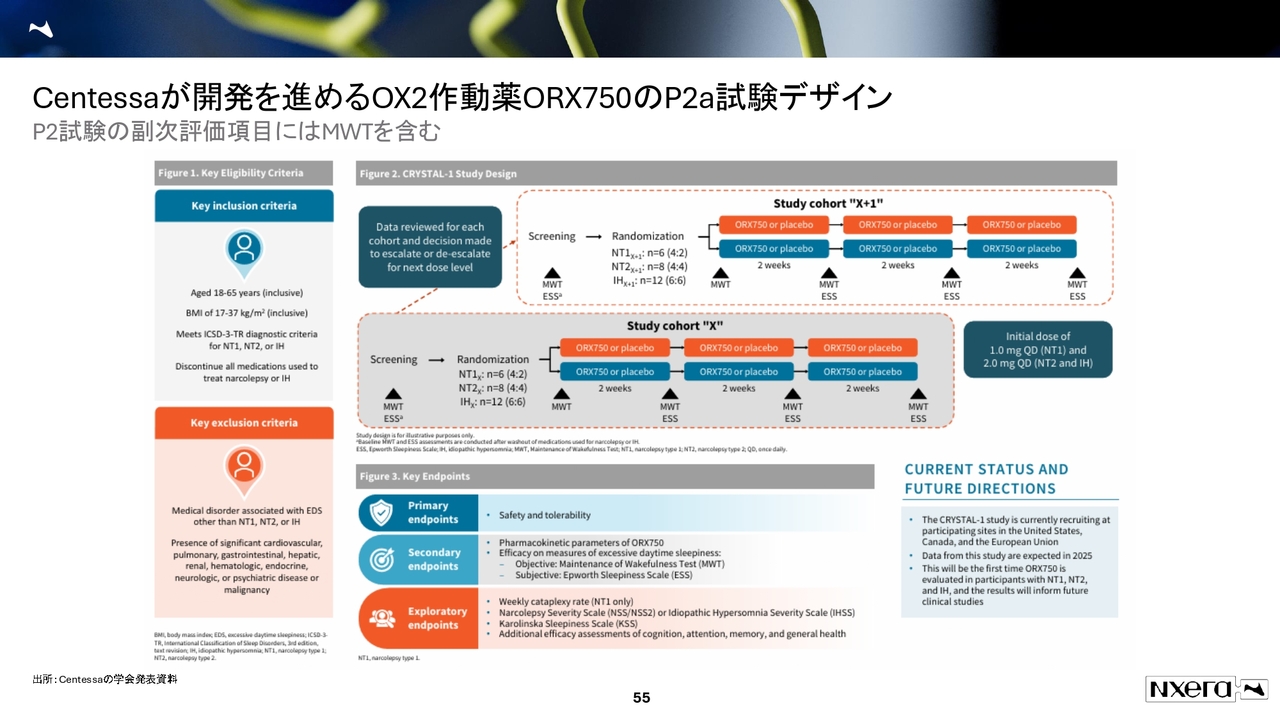

Centessaが開発を進めるOX2作動薬ORX750のP2a試験デザイン

フェーズ2aの試験デザインをご説明します。スライド中段の灰色部分をご覧ください。「ORX750」のプラセボ群では、2週間ごとにMWTとESS評価を行います。

NT1は1.0ミリグラム、NT2とIH(特発性過眠症)は2.0ミリグラムからスタートする試験設計です。

OX2作動薬の競合データ整理

全体の安全性は良好です。特に注目したいのは、「ORX750」の安全性に関する詳細な結果です。

ナルコレプシーの治療薬で重要な点は、有害事象の重症度です。毎日の服薬となるため、軽度(Mild)・中等度(Moderate)・重度(Severe)のうち、重度と中等度がどの程度現れるかが重要となります。

センテッサ社のリリースでは、軽度と中等度のみが報告されており、重度はゼロとなっています。詳細な数値は公開されていないため、ここは注目したいと思っています。

霞視については、アルケルメス社のデータで注目されていましたが、今回は報告がなかった点は良かったと思っています。

最終的な詳細結果が公開された際に、重度の発現がゼロであるか、中等度が何パーセントかを確認いただきたいと思います。当社も注目しています。

ただし、現在は用量漸増段階であるため、最終結果が変動する可能性があります。この点も注視しています。

OX2作動薬の競合データ整理

有効性については、まずNT1の1.5ミリグラム、Week2のデータで比較しています。「TAK-861」や「ALKS2680」はWeek12やWeek6のデータです。少し先のデータのため直接比較することは適切ではありませんが、間接比較を行います。

例えば、MWT(覚醒維持検査)では、どのくらい起きていられるかを測定します。スライドは1.5ミリグラムのデータですが、1.0ミリグラムから始まり、まだ用量漸増中のデータではあるものの、20分以上の改善効果を示しています。

「TAK-861」については、3001試験では20分以上の改善が見られなかったものが、3002試験では改善が確認されました。ORX750は半数以上で30分以上の改善効果を得られています。最終的に絶対値としては何分だったのかは注目したい点です。

そして、WCR IRRという検査では、カタプレキシーの起こる頻度を測定します。ナルコレプシーは、急に発作的に眠くなって意識が落ちる病気です。カタプレキシーの頻度をどの程度抑えられるかが、臨床効果としては最も重要なところです。そのため、数値はゼロに近ければ近いほど良い結果といえます。

「ORX750」のWCR IRRは0.13で、なかなか間接比較は難しいものの、最も低い効果を示せた点が良かったと思います。

エプワース眠気尺度は、ESSの評価でよく使われる指標です。これも絶対値比較で一番低位でした。この指標は低ければ低いほど良く、このデータも良好でした。用量漸増段階でありながらこのようなデータが得られたことで、株価として評価されたと考えています。

OX2作動薬の競合データ整理

まだ完全なデータが揃っていないNT2とIHについても、データが出てきているので報告します。これはブログには書かなかった内容ですが、ご紹介します。

NT2については、「ORX750」がプラセボと比較して10分以上の覚醒時検査の改善を示していました。比較方法は難しいところですが、「ALKS-2680」のVibrance-2試験結果が出ており、そのデータと比較しています。ここで10分以上の改善をしているかを見ると、10ミリグラムでは改善していますが、14ミリグラム、18ミリグラムではできていないことがわかります。

「ORX750」は用量漸増中のため、最終結果が楽しみです。ESSのスコアも8.1まで抑えられており、優秀な結果です。このあたりも今後注目すべき点だと思います。

市場規模の大きいIHにおいても、MWTは有意差をもって改善を示したという話がありました。これも用量漸増中のため、最終結果がいつ出てくるのか、我々も楽しみに待っているところです。

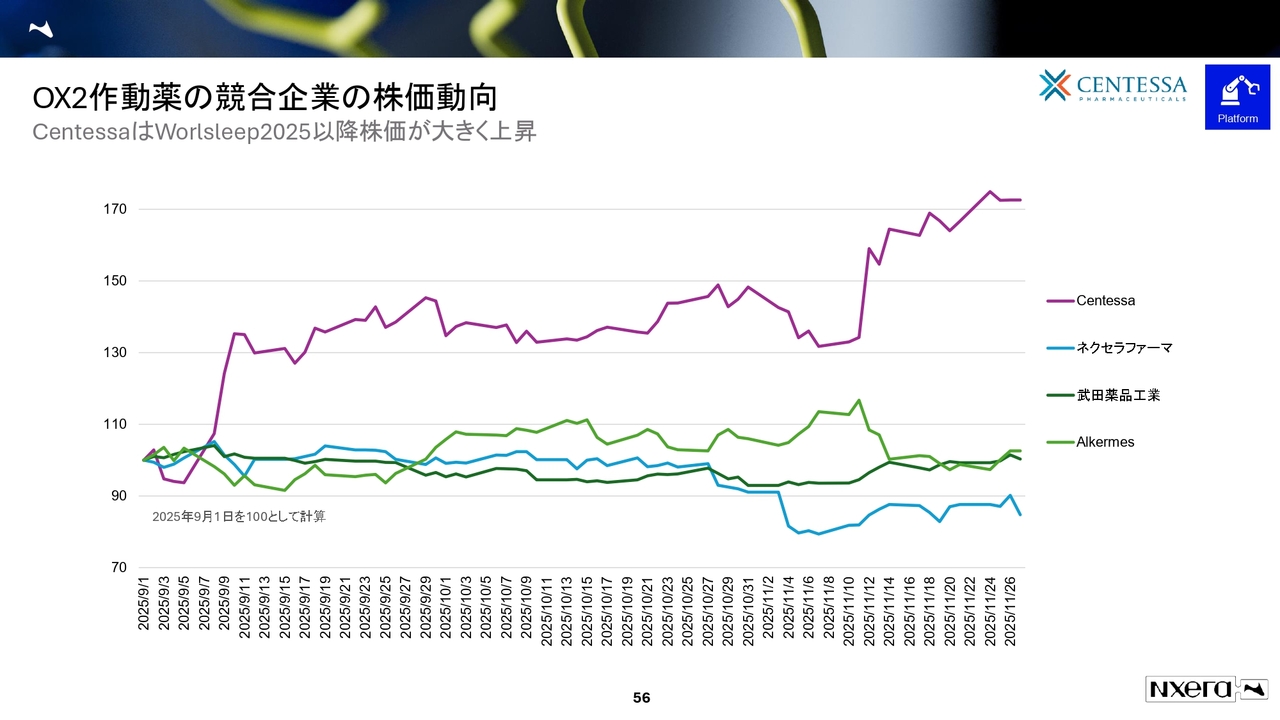

OX2作動薬の競合企業の株価動向

スライド56ページは、株価がどのように評価されたかを示しています。

センテッサ社は「World Sleep 2025」での発表前、9月1日時点の株価を100とした場合、70パーセントを超えるパフォーマンスを示しました。現在の時価総額は約4.3ビリオンドル、約6,700億円に達しています。

同社に導出しているにもかかわらず、当社の株価に反映されていないのは私の責任でもあると考えています。依然として評価につながっていない点は残念です。

当社製品・競合薬の動向(OX2作動薬関連)

競合薬の試験設計の動向をまとめました。現在、ORX750はフェーズ2試験を全体で96名の患者さまを対象に実施しており、最終結果を待っている状況です。来年には次の試験が開始される予定で、「ORX142」はフェーズ2、「ORX489」はフェーズ1が始まります。

ナルコレプシーに対する開発品の売上予想

ナルコレプシーに関する開発品の売上予想です。「ORX750」について、現在の市場規模予想にはアナリスト・コンセンサスがあるため、ご説明します。

ナルコレプシーで2032年に1,100ミリオンドル、IHで262ミリオンドル、合計約1,365ミリオンドルと予想されています。日本円で約2,100億円と期待されており、当社はそれに対してマイルストンおよびロイヤリティを受け取る権利を有している状況です。

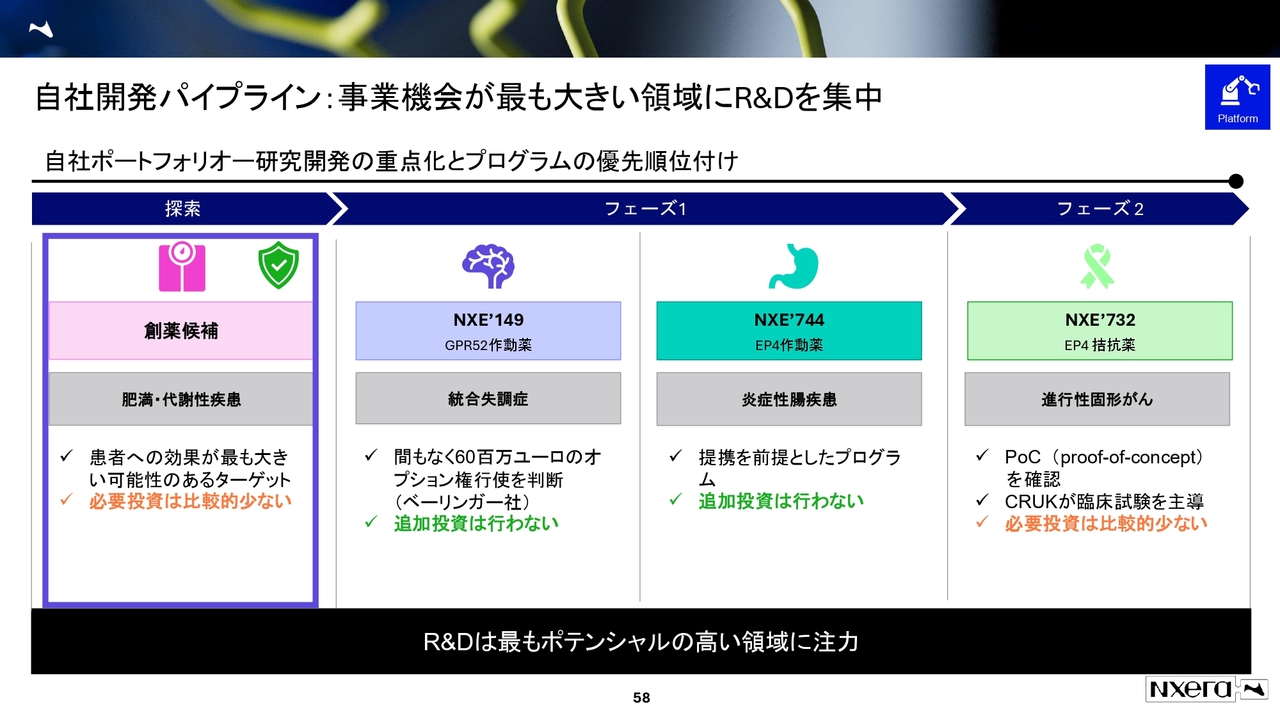

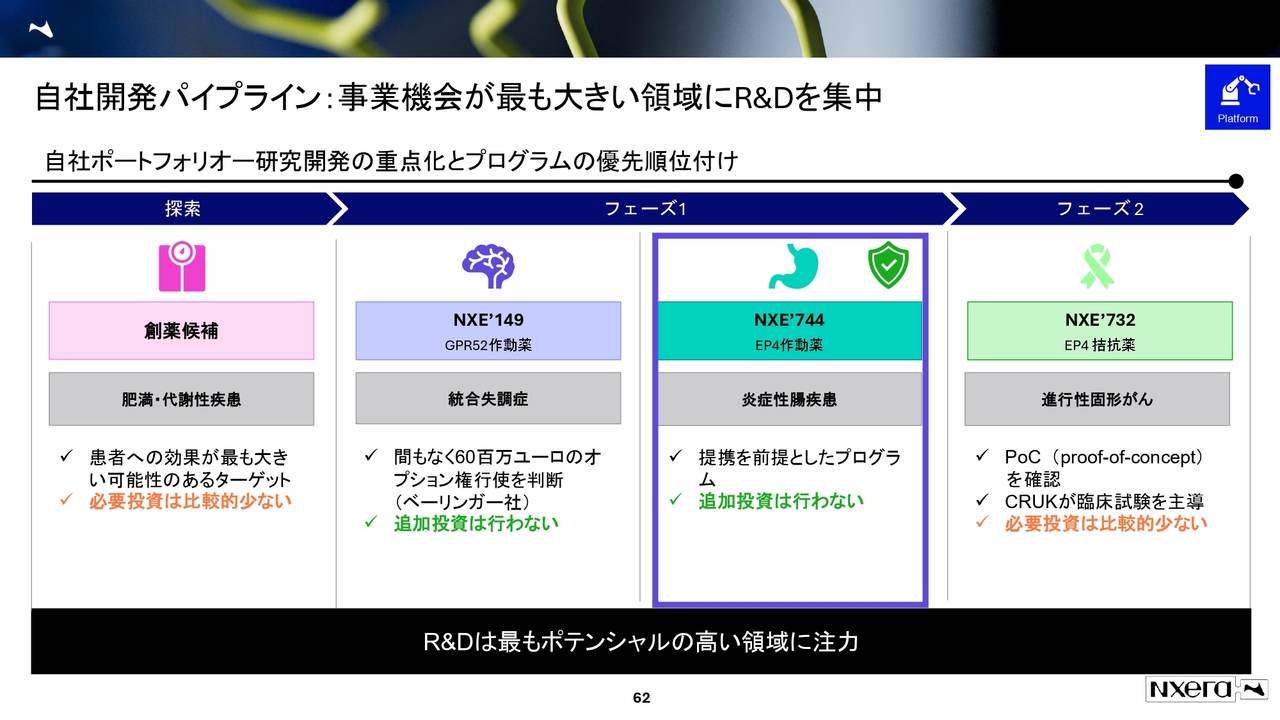

自社開発パイプライン:事業機会が最も大きい領域にR&Dを集中

自社開発パイプラインについてです。R&D Dayでスライド58ページの資料を提示しましたが、今回は肥満の領域と、GPR52作動薬、EP4作動薬、EP4拮抗薬についてお話しします。

大枠として、我々はCSOのフォルシュのもと、UKにおいてベストインクラスをより目指していきます。肥満・代謝性疾患は臨床試験前の段階にあり、必要投資が比較的少なく、多くのターゲットに取り組めるため、この領域の創薬を進めていきます。

一方、現在フェーズを進めているプログラムについてですが、GPR52作動薬はフェーズ1が終了しており、ベーリンガー社のオプション権行使の判断を注視している状況です。そのため、積極的な追加投資は行いません。

EP4作動薬については、すでに腸管吸収を含めたデータが出ています。そのデータをもとに勝負できると考えているため、積極的な追加投資は行いません。

EP4拮抗薬は、CRUKが臨床試験を主導しており、必要な投資経費は比較的少なく進めることができています。

このような位置づけで自社開発パイプラインを進めていく方針です。

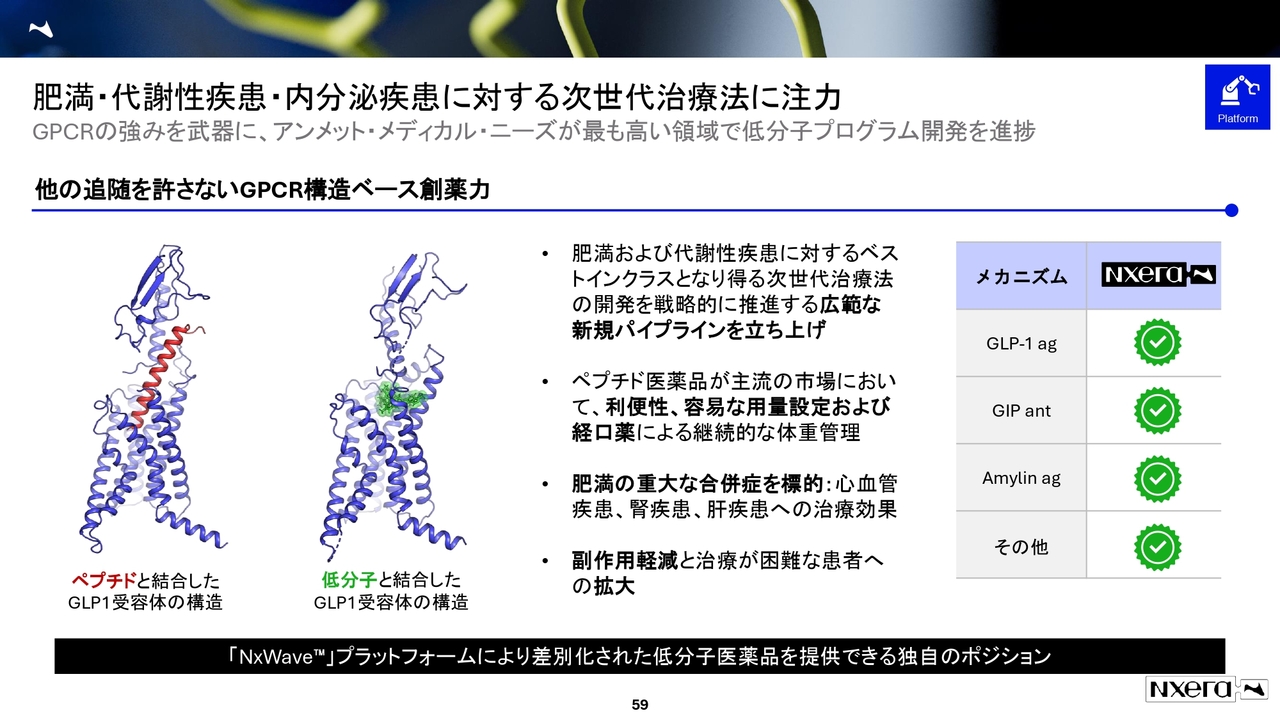

肥満・代謝性疾患・内分泌疾患に対する次世代治療法に注力

肥満領域については何度もお話ししていますが、当社は経口低分子を作ることに強みを持っています。そのため、ベストインクラスを目指す取り組みとして、GLP-1作動薬、GIP拮抗薬、Amylin作動薬などを進めています。

また、それ以外のファーストインクラス関連の傾向としては、アペリンなど、スライド59ページに記載していない肥満薬ターゲットも、イーライリリー社を含めて共同で取り組んでいるため、ぜひご注目ください。

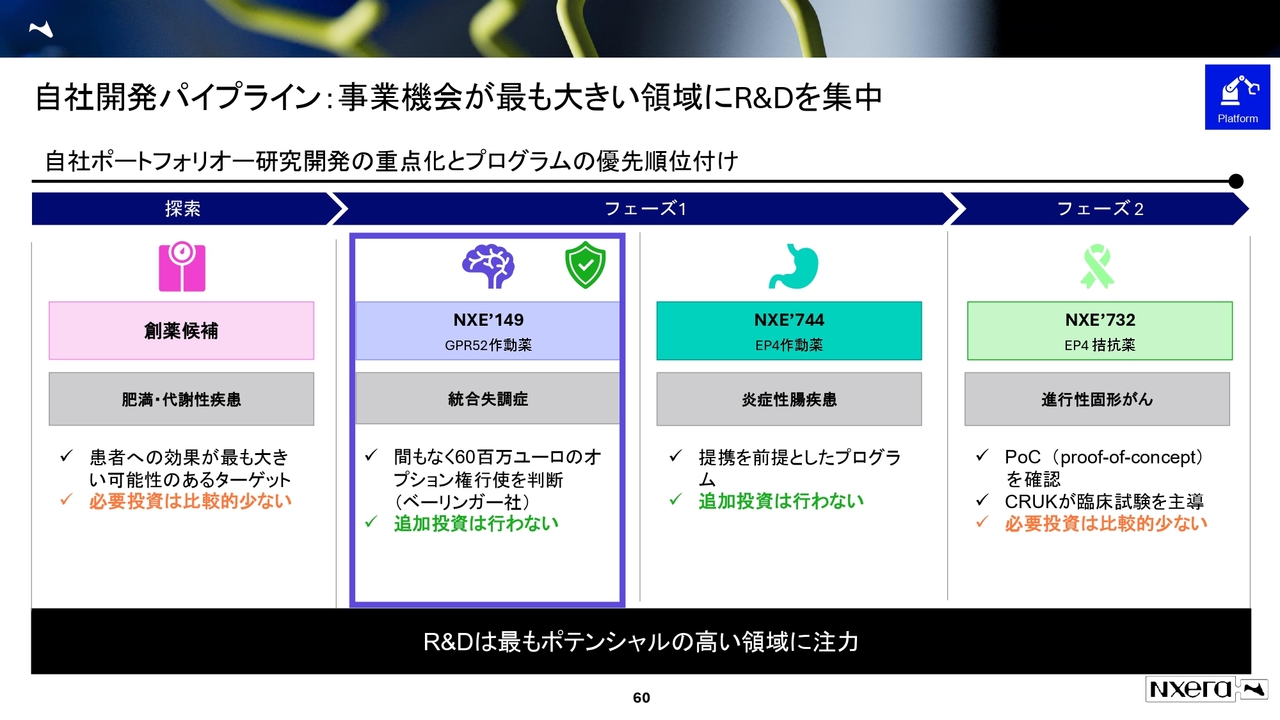

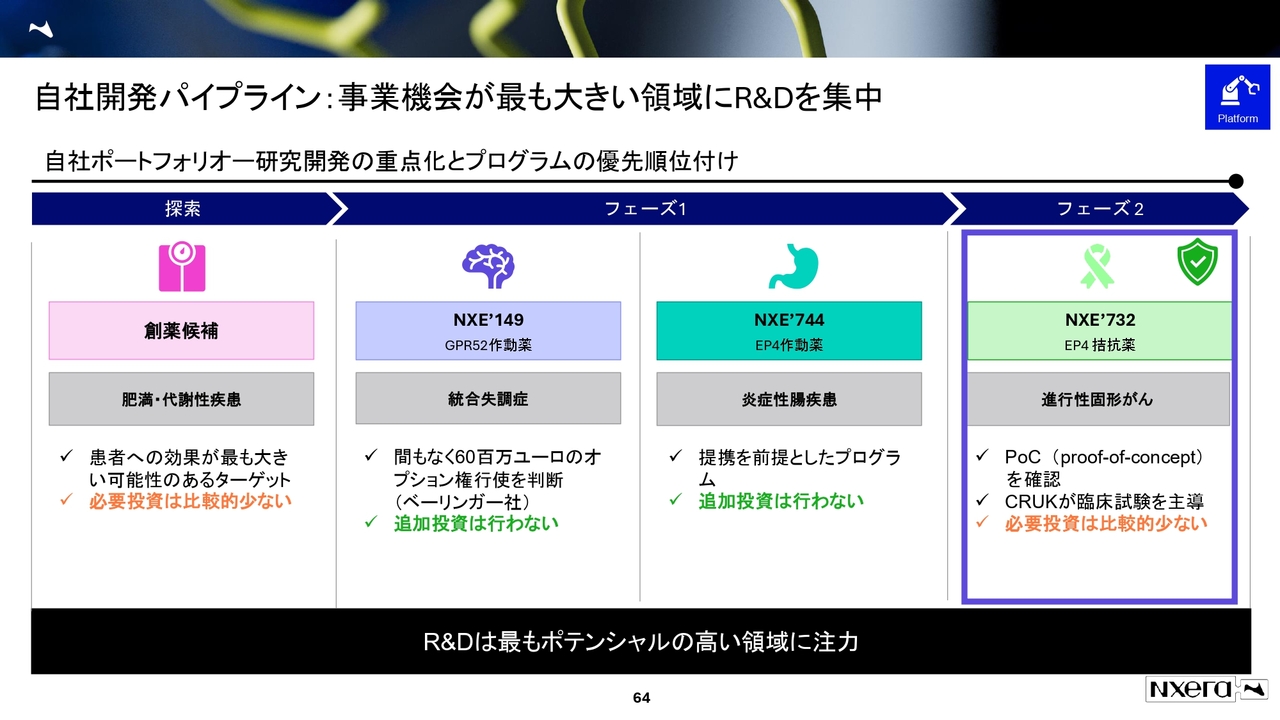

自社開発パイプライン:事業機会が最も大きい領域にR&Dを集中

GPR52作動薬はまもなく、ベーリンガー社による60ミリオンユーロのオプション権行使の有無の判断が下るため、期待している状況です。

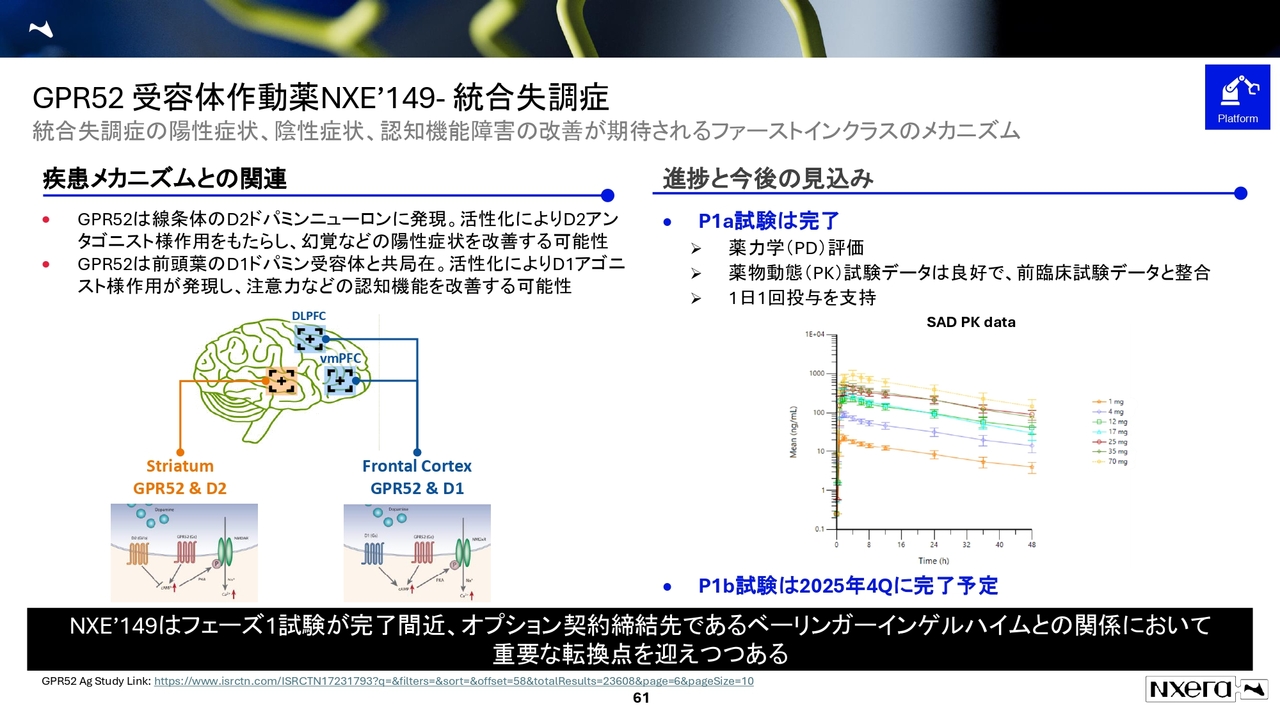

GPR52 受容体作動薬NXE'149- 統合失調症

GPR52作動薬は、フェーズ1試験が完了しており、フェーズ1b試験は2025年度第4四半期に完了予定です。

フェーズ1b試験では、カフェインチャレンジ試験を実施しています。このデータも重要ですが、最終的な判断はベーリンガー社に委ねられており、オプション権行使の判断を待っている状況です。

説明会でCEOのクリスからもお伝えしたとおり、ベーリンガー社とは良好な関係を築いています。現在、オプション権行使の判断を待っているところとご理解ください。

自社開発パイプライン:事業機会が最も大きい領域にR&Dを集中

EP4作動薬についてです。炎症性腸疾患のパイプラインとして、現状をご紹介します。

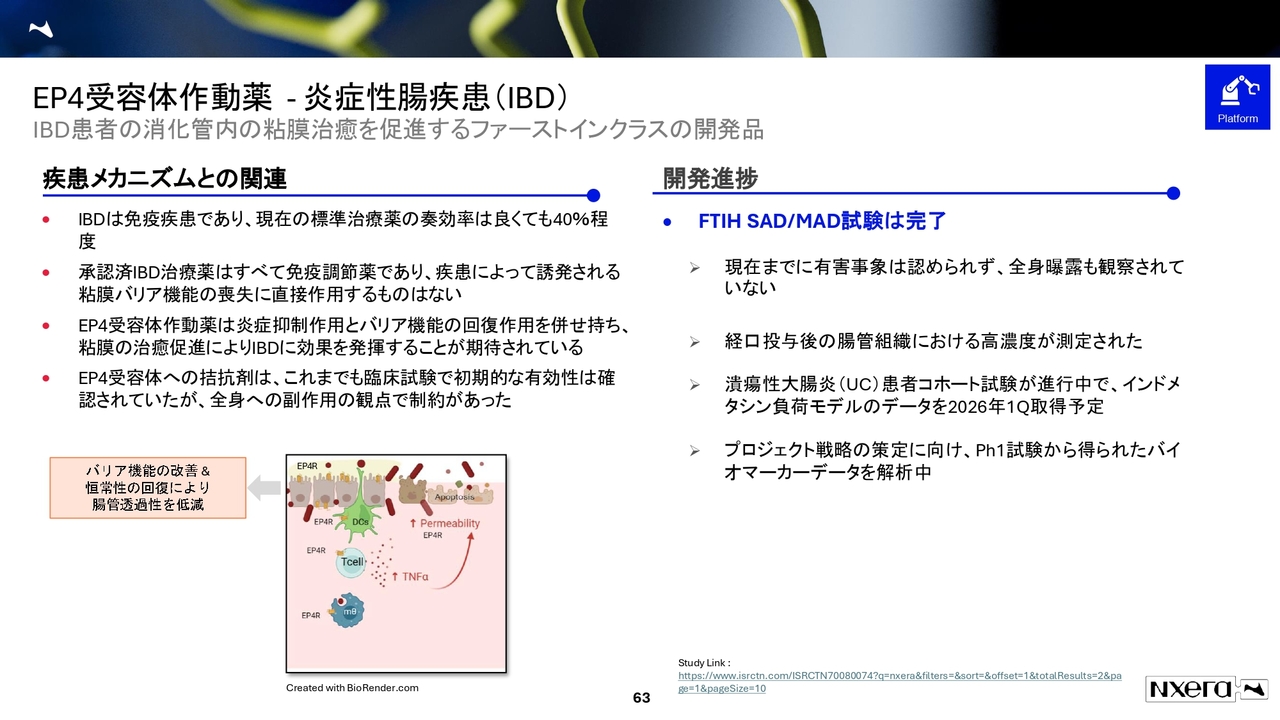

EP4受容体作動薬 - 炎症性腸疾患(IBD)

FTIHについては、SAD/MAD試験が完了しています。全身曝露されると副作用につながるため、全身曝露は観察されないことが望ましいのですが、実際に全身曝露は観察されなかったというデータが得られています。

IBDは炎症性腸疾患のため、腸で効果を発揮することが重要です。腸管組織でしっかりと働くかという点についても、濃度を測定しています。我々としては、必要なデータは取得できたと考えています。そのようなデータを基に、現在、提携交渉を進めています。

さらに付加データとして、インドメタシン負荷モデルを用いた試験のデータも取得できます。これは腸管バリアに強制的に障害を与えて炎症を誘発する試験です。これらを含め、データとしては十分に揃っていると考えており、IBD領域で提携交渉を進めています。

自社開発パイプライン:事業機会が最も大きい領域にR&Dを集中

EP4拮抗薬についてです。R&D Dayでお話しした内容と重複するため、今回は一部を省略してお話しします。

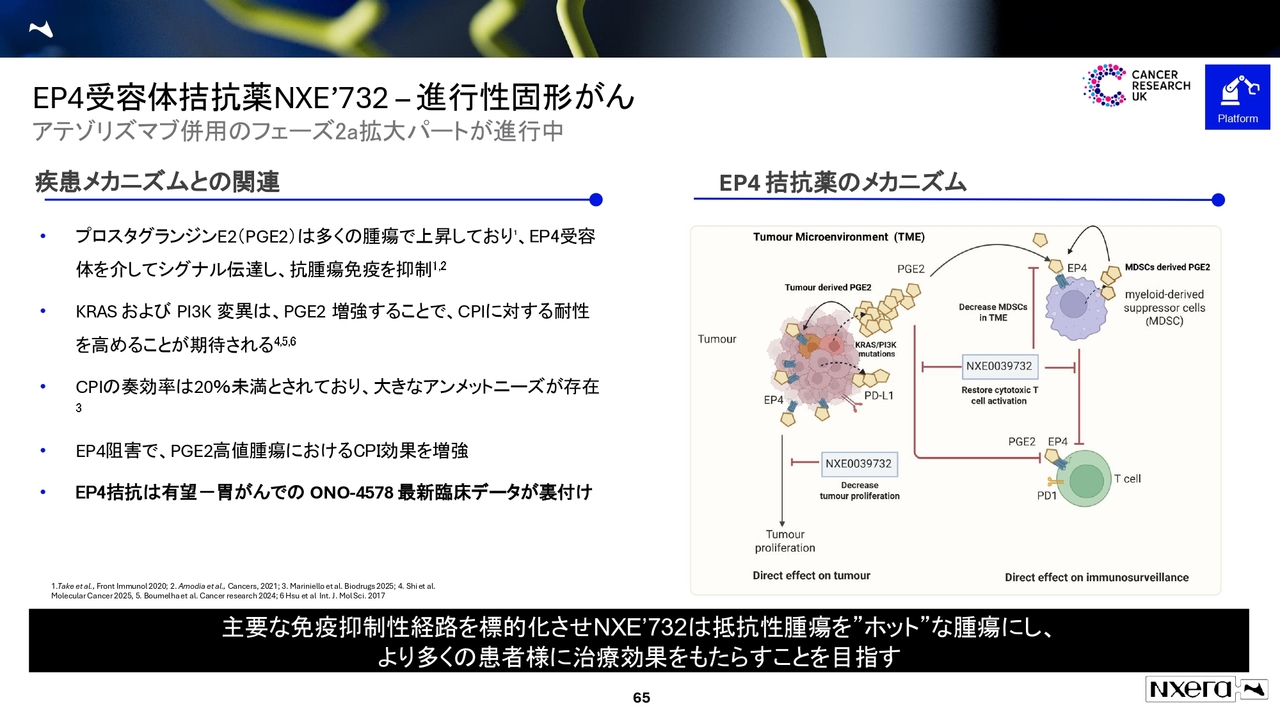

EP4受容体拮抗薬NXE'732 - 進行性固形がん

がん領域で現在進行しているのが、EP4拮抗薬です。

小野薬品工業の「ONO-4578」は、未治療の胃がん患者さま約210例を対象としたフェーズ2試験で成功を収めました。この成果は非常に驚くものでした。

これによりEP4拮抗薬プログラムへの評価と注目度が高まり、当社はこのデータをESMOで発表しました。

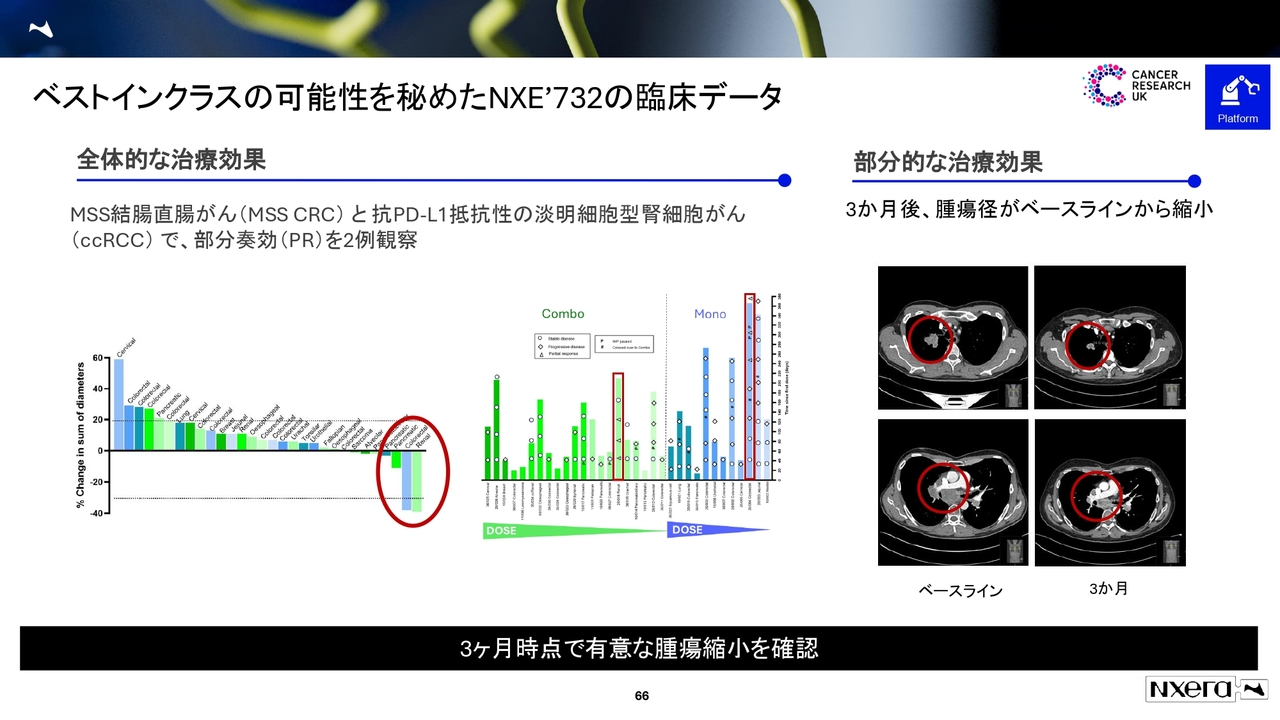

ベストインクラスの可能性を秘めたNXE'732の臨床データ

ORRについては、大腸がんで9パーセントというデータを出しました。小野薬品工業のデータでは、大腸がんで3.9パーセントだったため、ある程度良好なデータだと考えています。まだ症例数が少なく、確定的なことはお話しできませんが、有効性は確認できています。

がんの患者さまにとって重要な結果は全生存期間(OS)で、そこに影響するのが投与する上での安全性です。グレード3以上の有害事象について、現在のNXE'732の160ミリグラム併用群では14パーセントであるのに対し、小野薬品工業の「ONO-4578」では約4割となっています。この点が差別化のポイントになると考えています。

現在、フェーズ2へ進めている大腸がん、胃がん、腎細胞がん、前立腺がんで、どのようなデータが得られるか、我々も注目しています。

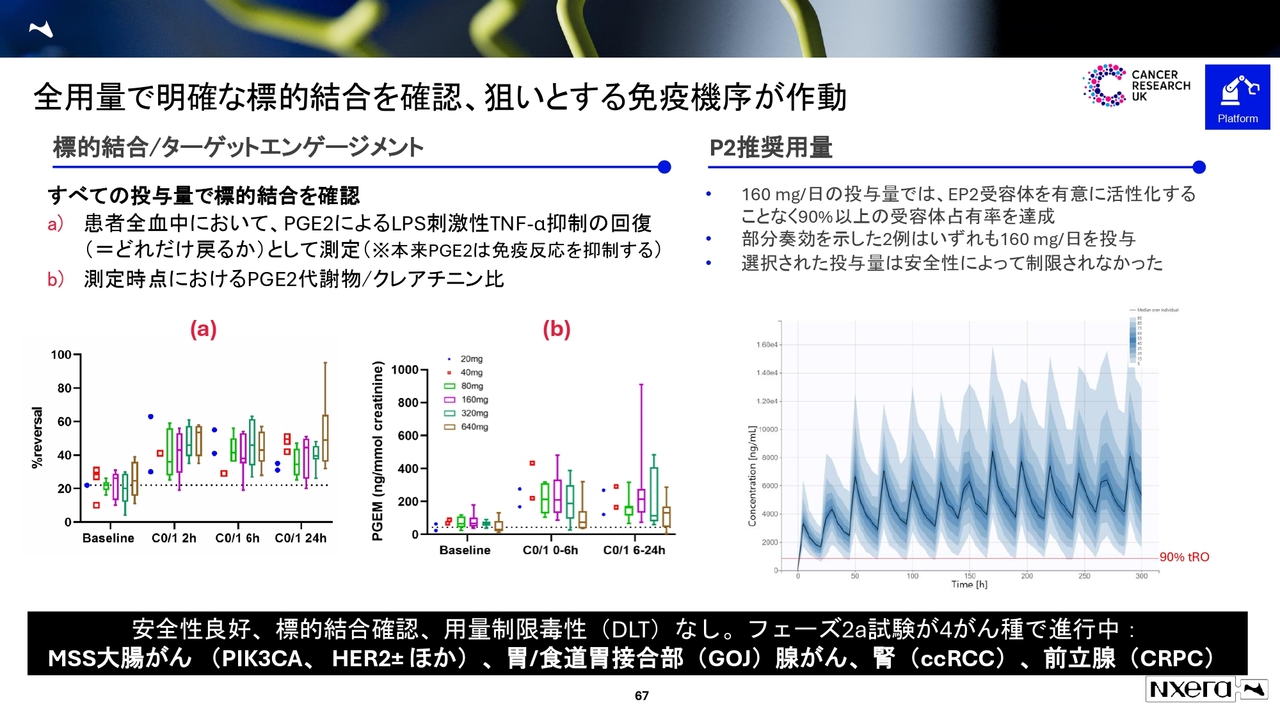

全用量で明確な標的結合を確認、狙いとする免疫機序が作動

ニッチな話になりますが、「フェーズ2の推奨用量160ミリグラムは、どのように決めたのですか?」というご質問をよくいただきます。

PK/PDのデータから受容体占有率がわかる試験があり、1日あたり160ミリグラムを投与すると、EP4受容体の占有率が90パーセント以上カバーできるため、有効と判断し160ミリグラムに決定しました。

有効性を示した2例ともに1日あたり160ミリグラムだったため、当社ではPoCはしっかりと確立できていると考えています。現在、CRUK主導で大腸がん、胃がん、腎細胞がん、前立腺がんの4がん種を進めている状況です。

大腸がん(CRC)の市場規模

がん領域の市場規模について、参考程度にご説明します。

EP4拮抗薬が対象とする大腸がんの市場規模は非常に大きく、基本的に免疫チェックポイント阻害薬との併用となるため、引き続き拡大が見込まれます。

プログラムの価値も高まっていると考えており、当社でも開発方針を含め、しっかりと検討していきます。

新着ログ

「医薬品」のログ