【QAあり】オリオンビール、上期は増収増益 酒類清涼飲料事業の値上げ効果と観光・ホテル事業の収益改善でEBITDAマージンが上昇

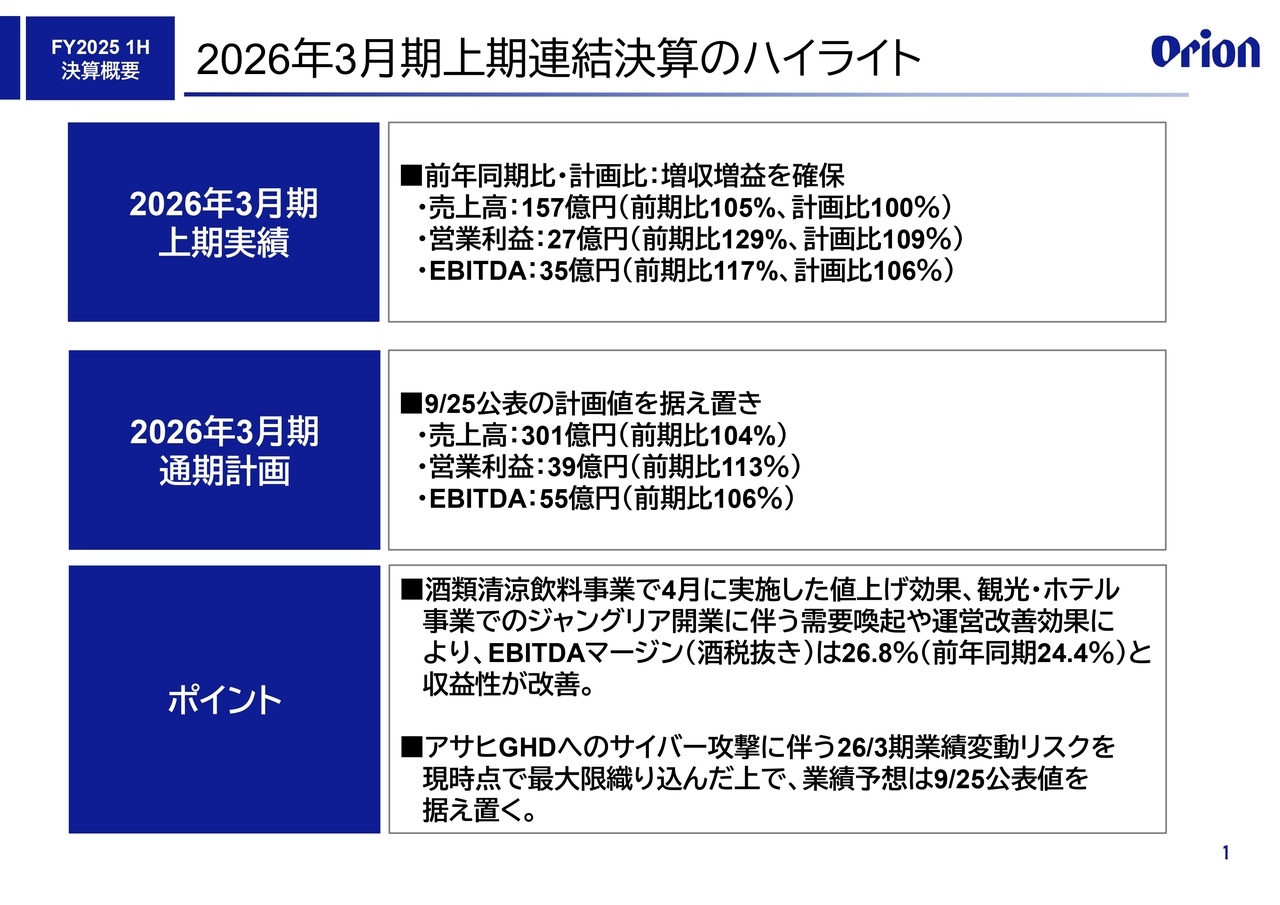

2026年3月期上期連結決算のハイライト

村野一氏(以下、村野):みなさま、本日はお忙しい中お集まりいただきありがとうございます。オリオンビール株式会社代表取締役社長兼執行役員社長CEOの村野です。

まず私から上期連結決算のハイライトを、続いて副社長の亀田より上期の決算概要を、最後に私から通期の見通しについてご説明します。どうぞよろしくお願いします。

はじめに上期の連結決算のハイライトです。スライド上段に記載のとおり、前年同期比および計画比で増収増益を確保することができました。

売上高は157億円で、前期比105パーセント、計画比100パーセントです。営業利益は27億円で、前期比129パーセント、計画比109パーセント、EBITDAは35億円で、前期比117パーセント、計画比106パーセントとなっています。

通期の計画については、9月25日に公表した計画値を据え置きます。具体的には、売上高301億円、営業利益39億円、EBITDAは55億円で、前期比106パーセントです。

いくつかのポイントについて説明します。まず、酒類清涼飲料事業では、4月に値上げを実施し、その効果が表れています。

観光・ホテル事業では、7月25日に「ジャングリア沖縄」がグランドオープンしました。それに伴い、需要が喚起され、運営改善の効果も出ています。

これらのことから、EBITDAマージンは今回、酒税を除いて通期ベースで26.8パーセントと、前年同期の24.4パーセントと比較しても収益性が改善しています。

また、後ほど詳しく説明しますが、アサヒグループホールディングス株式会社(以下、アサヒGHD)へのサイバー攻撃により、当社の業績にも変動リスクが発生しています。

現時点で想定される最大限の影響を織り込んだ上で、通期の業績予想については、9月25日に公表した計画を据え置くこととしました。それでは、上期の詳しい内容については、亀田よりご説明します。

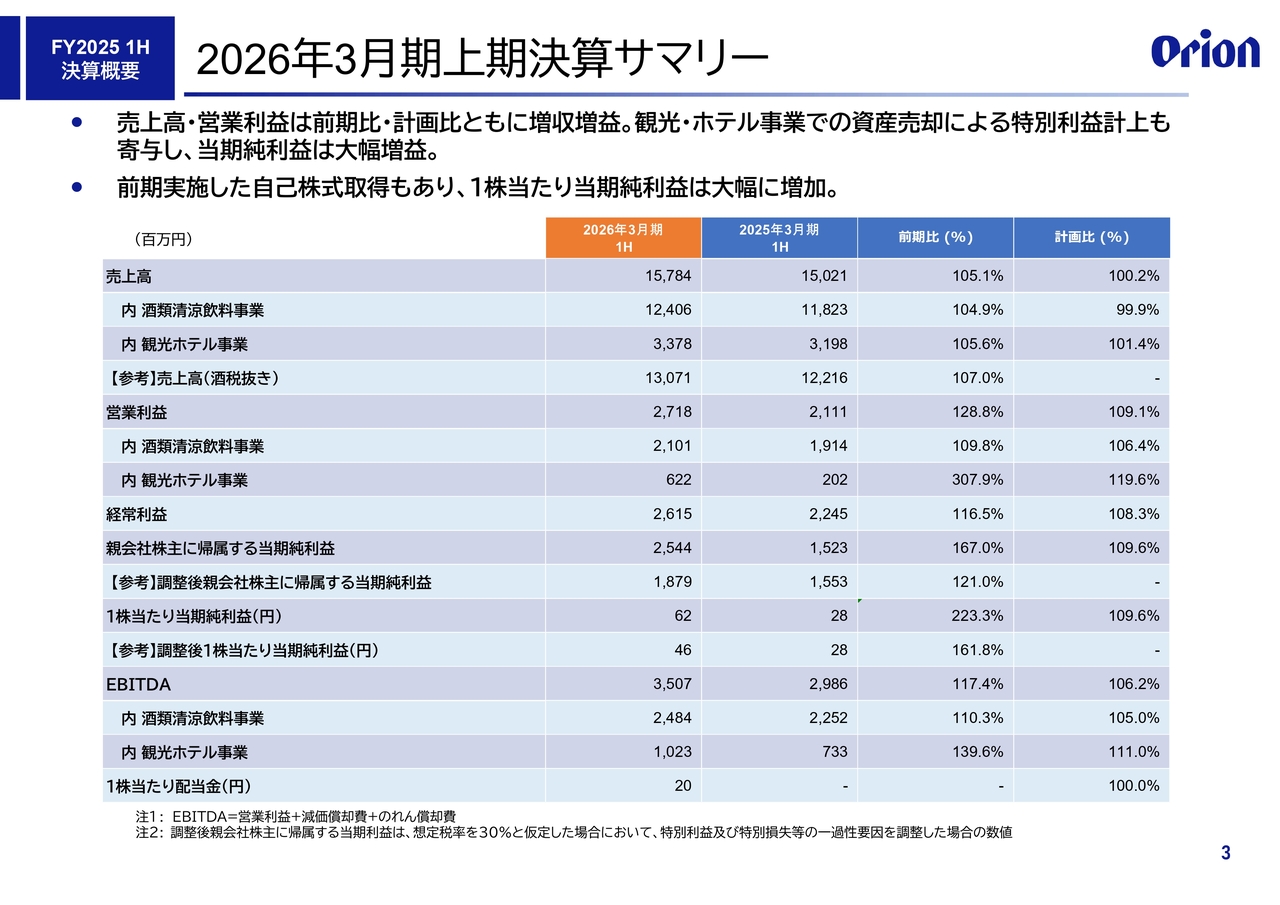

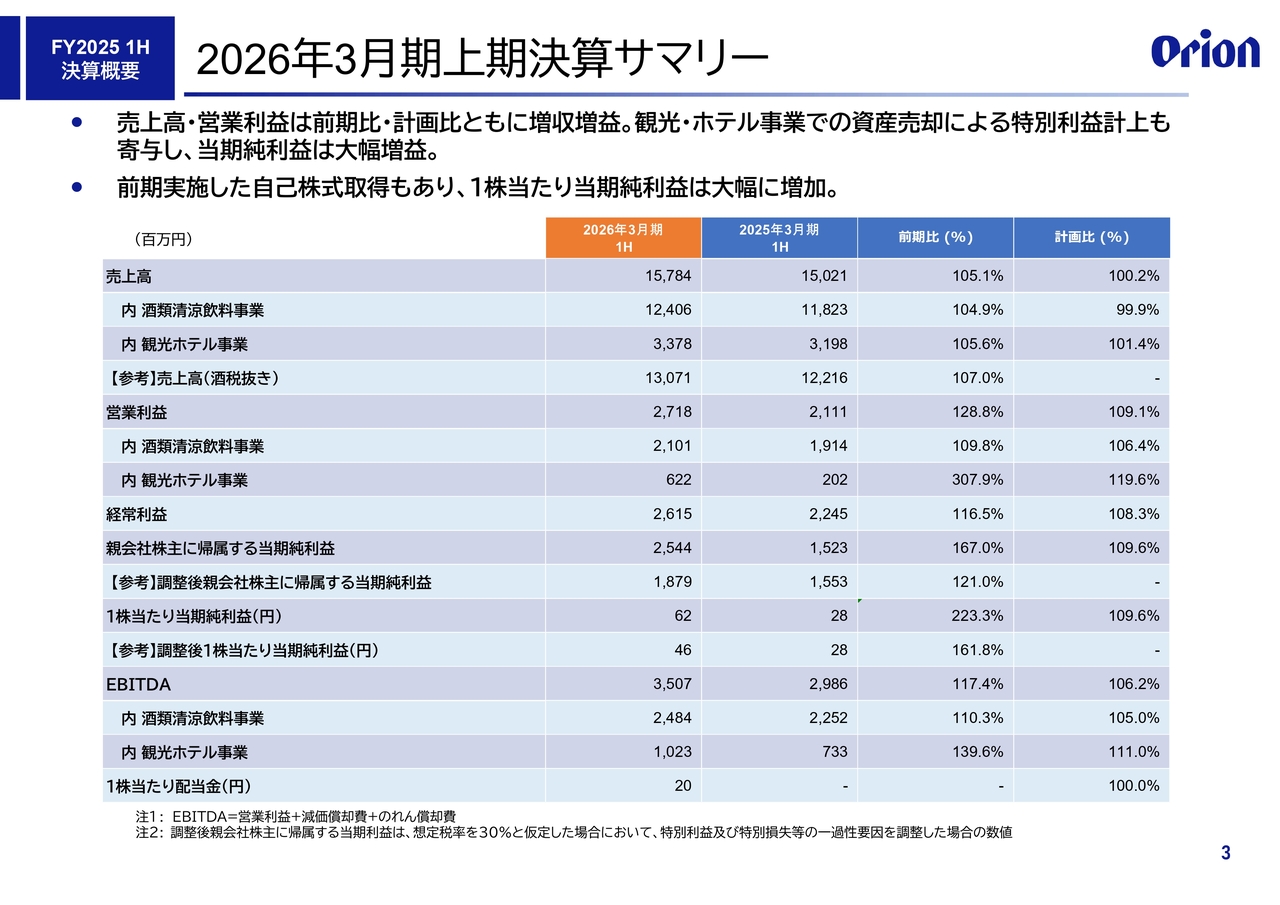

2026年3月期上期決算サマリー

亀田浩氏:執行役員副社長CFOの亀田です。

私の説明方法として、わかりやすいことを心がけたいと思っています。よって数値は億円単位または四捨五入を用いて、概数でお伝えします。

お手元に資料を提示していますので、詳細はそちらをご覧いただきながら、私の説明をお聞きいただければと思います。それでは、上期決算サマリーについてご説明します。

連結決算のハイライトとしては、先ほど村野からもお話がありましたように、おかげさまで増収増益となりました。

売上高は前年比約105パーセントとなり、酒類清涼飲料事業と観光・ホテル事業のいずれも前年比でプラスとなっています。

営業利益は前年比約129パーセントとなりました。特に観光・ホテル事業は前年比約300パーセントの4億円と、大きくプラスを記録しています。売上高の伸長に加え、レベニューマネジメントやコストコントロールが奏功しており、その効果が反映された結果です。

当期純利益については、今年5月に売却した「オリオンホテル那覇」の特別利益計上により、前年比167パーセントとなりました。具体的には、特別利益として10億円、固定資産売却益で8億円、さらに「オリオンホテル那覇」に関する資産除去債務が約2億円含まれています。

参考として特別利益計上による一過性要因を排除した調整後親会社株主に帰属する当期純利益も記載しています。これにより、当社の本来の稼ぐ力をイメージいただけると考えています。また、当社ではEBITDAを重要な指標として用いており、これも開示しています。

算出式は資料の脚注に記載されていますが、営業利益に減価償却費とのれんの償却費を加算して算出しています。営業利益に約8億円を加算してEBITDAを計算しています。

最後に、配当金についてです。中間期の配当金は、1株あたり20円とします。当社は株主還元指標として、配当性向50パーセントと株主資本配当率、いわゆるDOEの高いほう、7.5パーセントを採用しています。

結果として、中間期では、通期予想の当期純利益を基準に算出した年間配当金の半分をお支払いする方針です。

また、当社の基本方針「ORION WAY」の中で、4つのステークホルダー、顧客、社員、社会、株主を明示しています。当社の株主還元指標は、このような経営方針に合致するように設定しています。

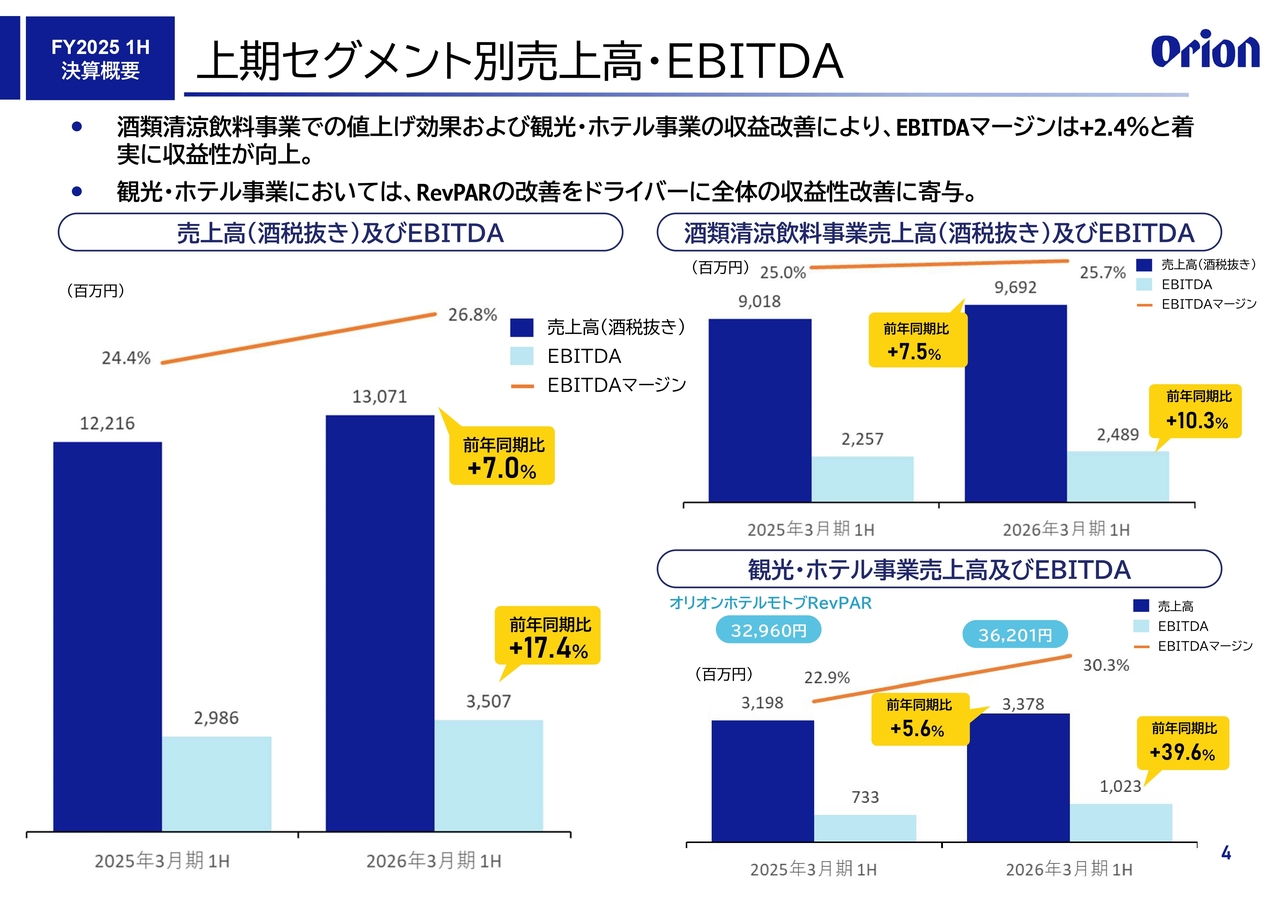

上期セグメント別売上高・EBITDA

上期のセグメント別売上高とEBITDAについてです。まず、スライド左側のグラフをご覧ください。

酒類清涼飲料事業では、4月に実施した価格改定、つまり値上げの効果がありました。また、観光・ホテル事業ではRevPARが約3万3,000円から3万6,000円へ改善しています。これらが売上拡大の要因となり、さらにコストコントロールの結果、EBITDAマージンは前年同期比でプラス2.4パーセントとなりました。

参考までに、このEBITDAは酒類清涼飲料事業特有の酒税の影響を取り除くため、酒税抜きで算出しています。酒類事業は一般的に売上高に酒税が含まれるため、他業界と比較して売上高が大きくなる傾向があります。その影響を除いて表示することで、比較しやすくしています。

酒類清涼飲料事業と観光・ホテル事業の詳細な分解は、右側のグラフをご参照ください。

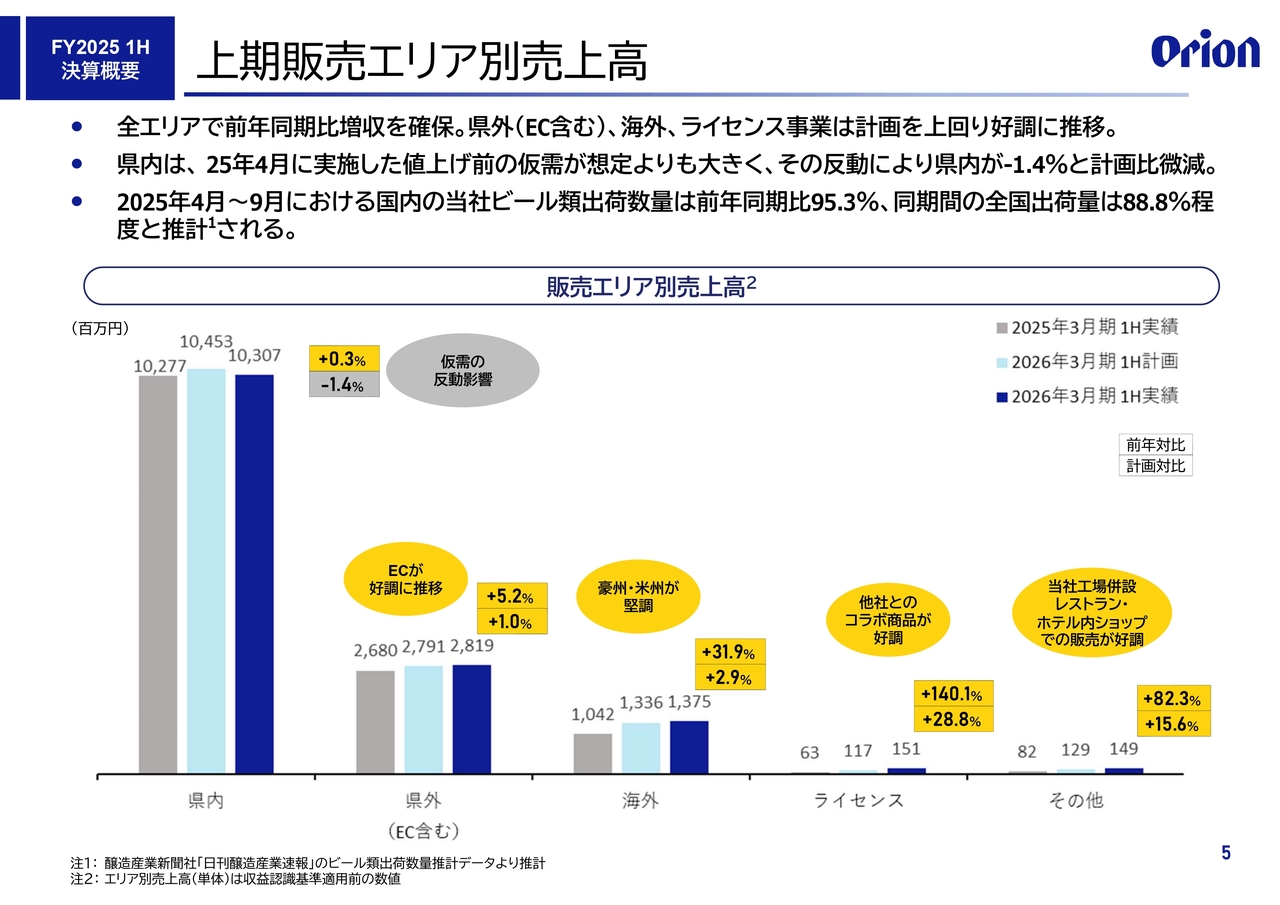

上期販売エリア別売上高

上期における、酒類清涼飲料事業の5つの販売エリア別売上高です。

前年の数値と今年の数値は、グレーと濃い青の棒グラフで示しています。すべてのエリアで前年を上回り、増収となっています。参考までに今期の実績と今期の計画を比較すると、県外、海外、ライセンス、その他の4つのエリアが計画を上回りました。特にライセンスビジネスでは、前年比プラス約29パーセントと高い成長を示しています。

一方、県内売上ですが、当社は今年4月に価格改定、すなわち値上げを行いました。消費行動として、こうした値上げ前には駆け込み需要、いわゆる仮需要が発生します。この仮需要が当社の想定以上に大きく、3月の売上が伸びた結果、4月にはその反動で売上が計画を若干下回りました。

その影響で県内売上は計画比で微減となりました。ただし、この半期におけるビール類の出荷数量は、全国では前年比約89パーセントでしたが、当社は約95パーセントであり、全国平均を上回っていると推計しています。

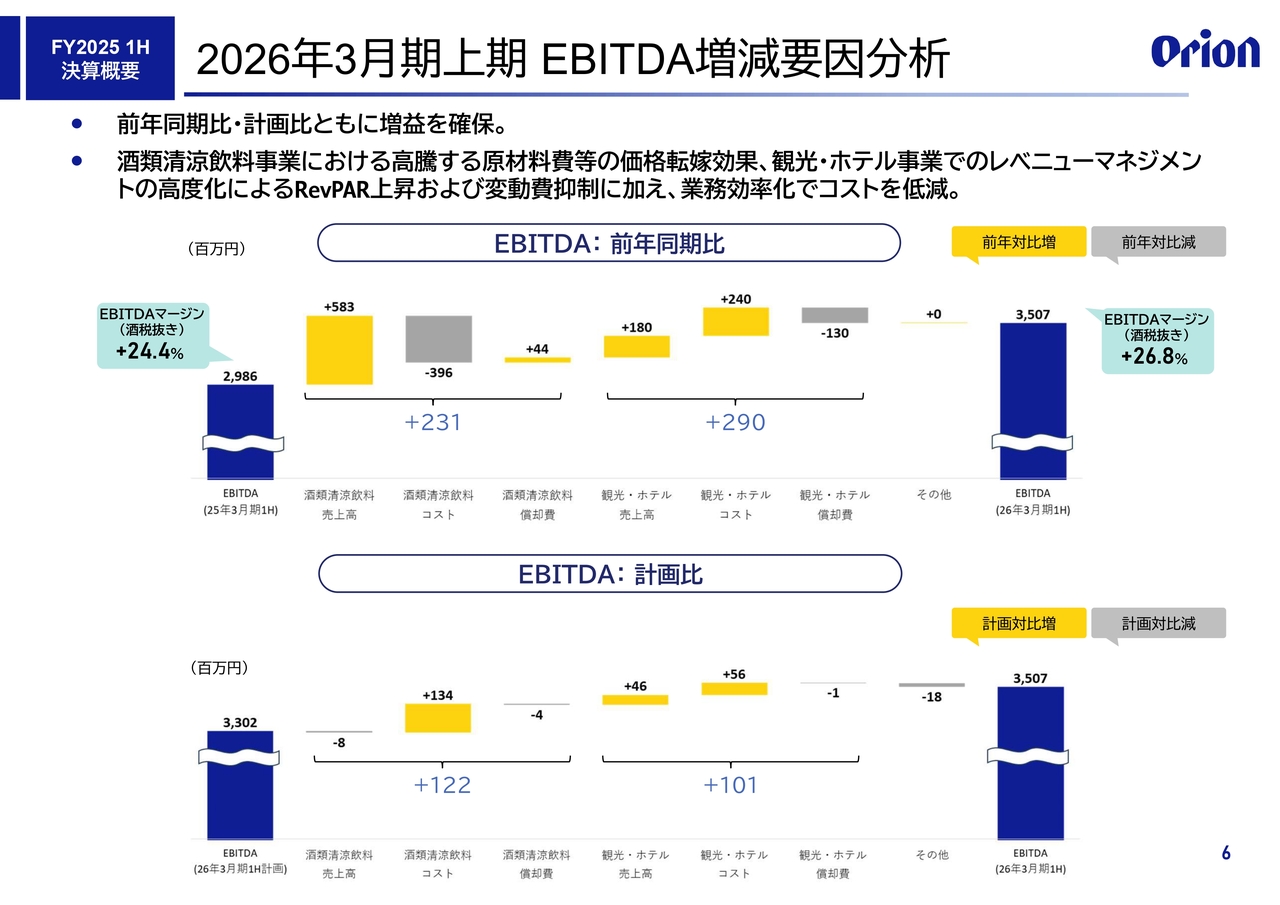

2026年3月期上期 EBITDA増減要因分析

収益の主要指標であるEBITDAの増減要因分析です。

スライド上段では、前年同期比のグラフが示されています。一番左が前年のEBITDAで約30億円、その右に今期の酒類清涼飲料事業および観光・ホテル事業のプラスマイナス要因が分解されています。結果として、一番右側に今期のEBITDA約35億円が記載されており、その間のステップが表示されています。

まず、酒類清涼飲料事業についてです。売上高の増加効果が約6億円ありました。その一方で、売上増に伴う変動費などのコスト上昇が約4億円発生しています。これらを合わせて、約2億円のEBITDA増加となりました。

次に、観光・ホテル事業です。こちらは、先ほどお話ししたRevPARの改善などによる売上高の増加が約2億円ありました。

また、レベニューマネジメントシステムの活用によってコストを削減しました。具体的には、オンラインエージェントの手数料削減や、業務委託費用を業務の内製化で削減したことが挙げられます。これらにより、利益のプラス効果として約2億円の増加が見られました。

また、設備投資により約1億円の減価償却費が増加したため、観光・ホテル事業ではEBITDAが約3億円増加しました。酒類清涼飲料事業の約2億円と観光・ホテル事業の約3億円を合わせ、EBITDAは対前年比で約5億円増加となりました。

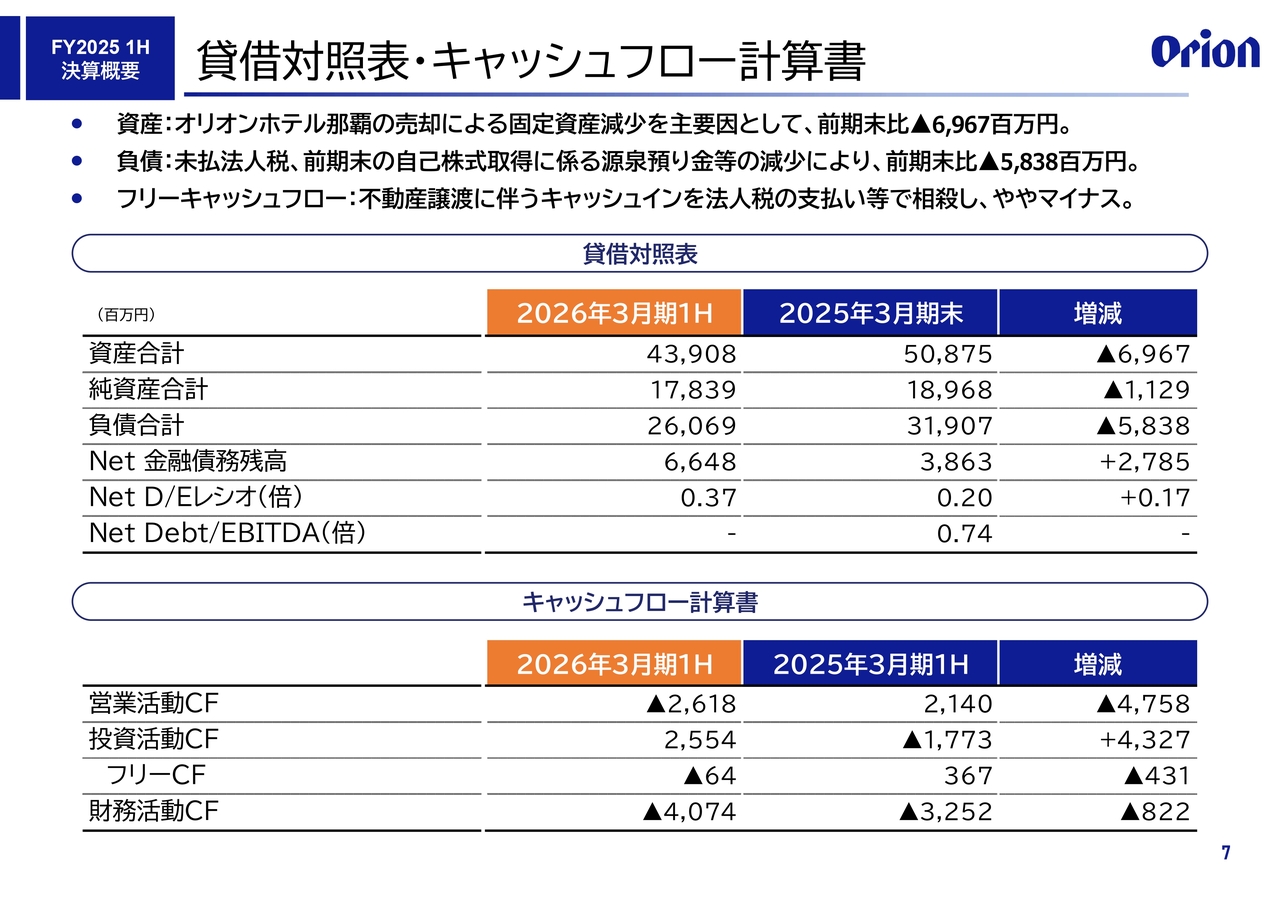

貸借対照表·キャッシュフロー計算書

貸借対照表とキャッシュフロー計算書の概要です。まず、貸借対照表ですが、対前年の3月末、8ヶ月前の数値との比較になります。

資産は70億円ほど減少しました。これは「オリオンホテル那覇」など不動産の譲渡による減少に加え、前期の資産譲渡に伴う未払法人税や、今期の配当支払いに起因する現金の減少が影響しています。

純資産は約11億円減少しました。中間純利益による増加があったものの、前会計年度に属する配当金の支払いなどが要因となっています。

負債については58億円ほど減少しています。これは未払法人税の減少や、自己株取得に伴う源泉税などの影響によるものです。

次に、ローンに関する内容です。ネット金融債務残高についてですが、こちらは有利子負債から現預金を差し引いて計算しています。有利子負債は減少していますが、現預金も減少しているため、結果として残高は増加しています。

また、ネットデットエクイティレシオについてです。こちらは財務の健全性を示す指標であり、純資産に対するネット有利子負債の比率となっています。当社の数値はかなり低く、健全性が高いと認識しています。

続いて、キャッシュフロー計算書を簡単にご説明します。前年同期比で比較すると、営業キャッシュフローは前期の資産譲渡に伴う法人税支払いなどのキャッシュアウトが約55億円あったため、前年同期比で約47億円減少しました。

また、投資キャッシュフローは「オリオンホテル那覇」の譲渡により約43億円増加しました。結果として、フリーキャッシュフローは前年より4億円ほど微減しています。以上が決算の概要説明です。

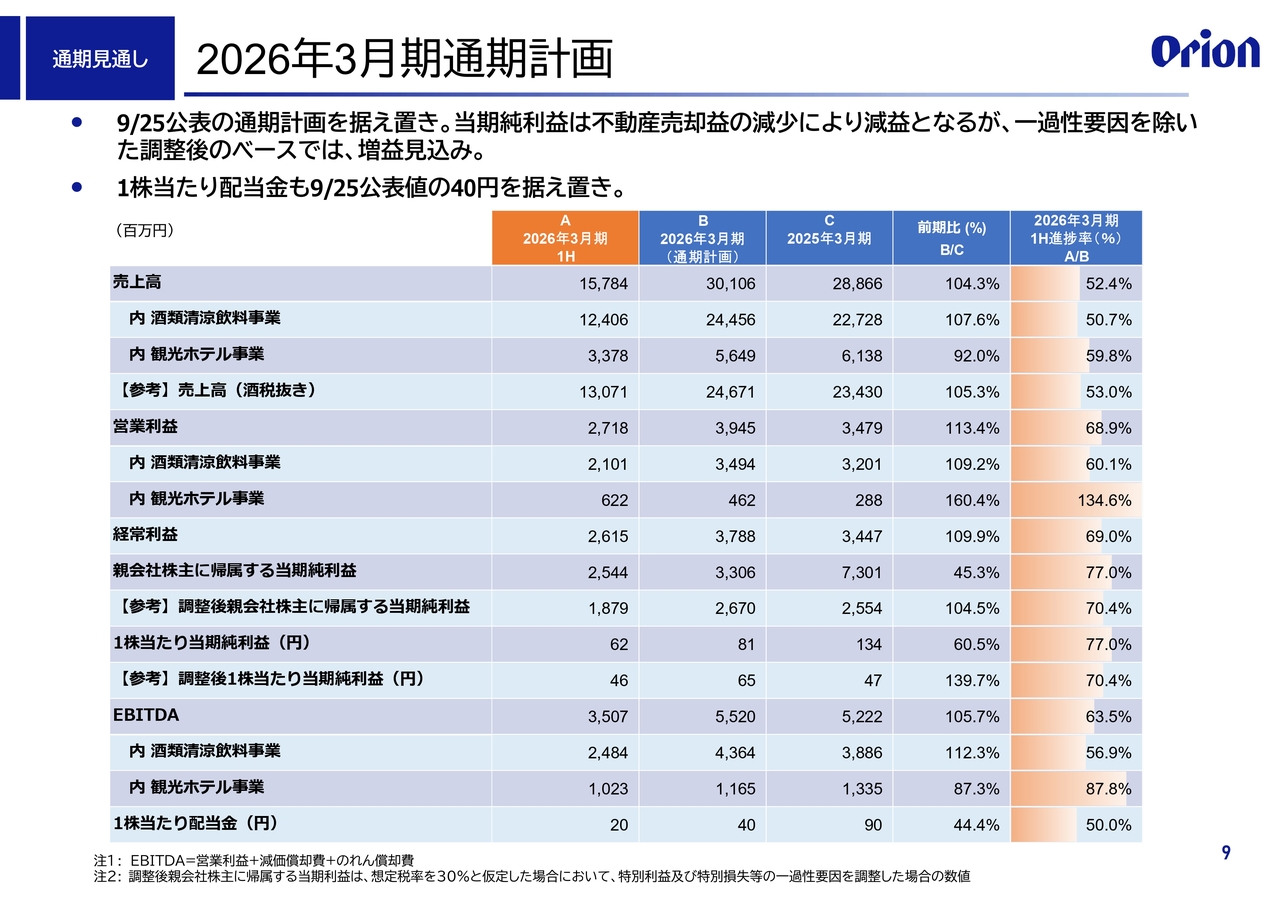

2026年3月期通期計画

村野:通期の計画についてです。売上高は先ほどご紹介したとおり、酒税を除いて前期比105.3パーセントを見込んでいます。

営業利益は前期比約113パーセント、前期比EBITDAは前期比105.7パーセントであり、9月25日に公表した通期計画を据え置いています。当期純利益については、不動産売却益の減少により減益となりますが、一過性の要因を除いた調整後のベースでは増益となる見込みです。

また、1株当たりの配当金も6月25日に公表した通期計画どおり、40円で据え置く予定です。

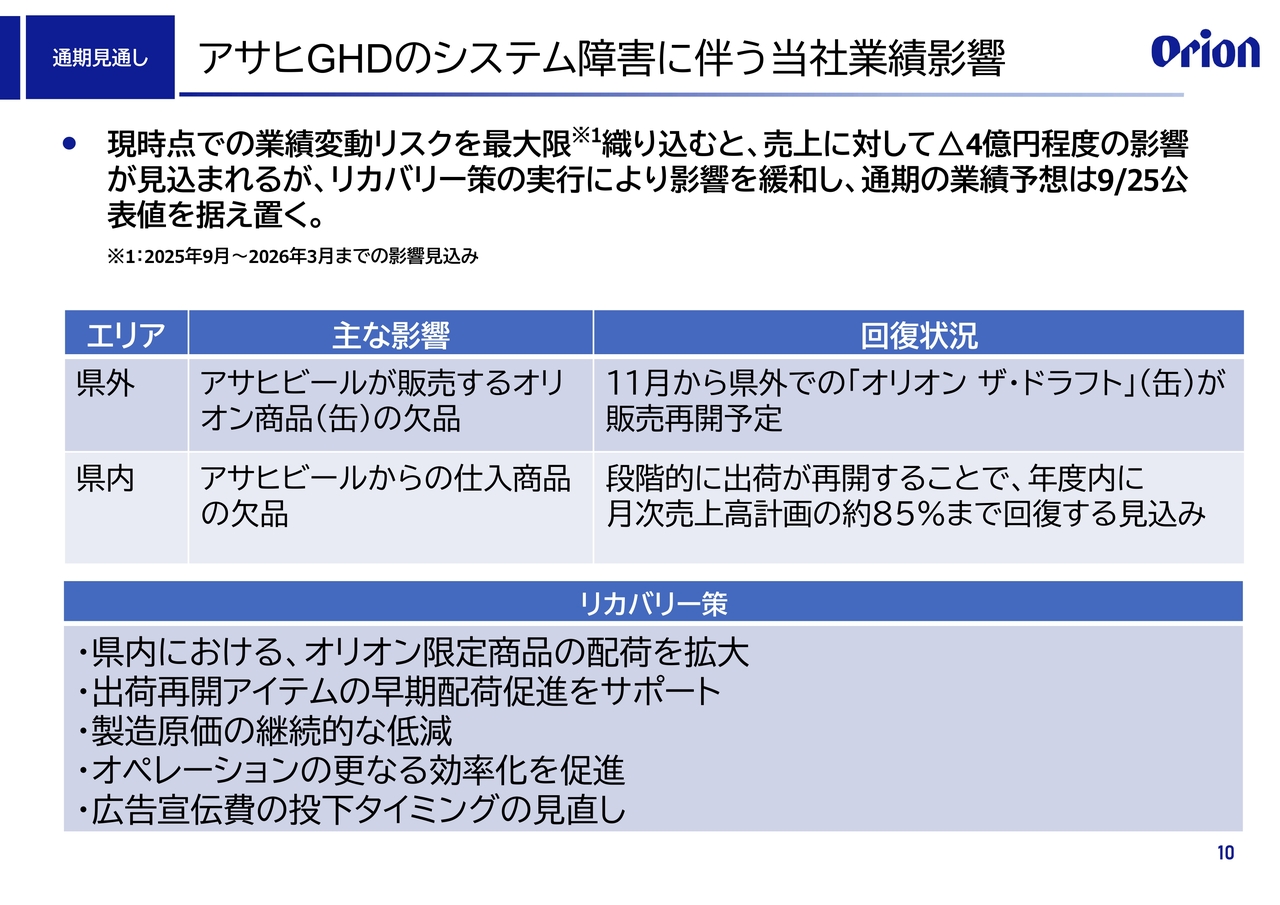

アサヒGHDのシステム障害に伴う当社業績影響

アサヒGHDのシステム障害に伴う業績への影響についてですが、現時点で最大限の影響を織り込んだ結果、売上に対して計画比で約4億円のダウンサイドリスクがあると見込んでいます。この見込みを前提に、これからご説明するリカバリー策の実行などにより影響を緩和し、通期の業績予想については9月25日に公表した内容を据え置くこととしました。

影響の内容についてご説明します。まず、県外においては、アサヒGHDに量販店向けスーパーマーケット、コンビニエンスストア、ディスカウントストアなどへの缶製品の出荷をお願いしていますが、システム障害によって一時的に販売が停止している状況がありました。

これについては、アサヒGHDの多大なご支援により、今月から配荷可能なリストに当社の主力商品「オリオン ザ・ドラフト」を追加していただき、販売を再開することが決定しています。

一方で、県内においては、アサヒGHDの「アサヒ スーパードライ」については弊社が製造および販売を行っているため、まったく影響はございません。ただし、その他の商品のうち、アサヒビール社から仕入れて沖縄で販売している商品に関しては影響が生じています。

これに関しても、アサヒGHDの多大な努力により、少しずつ配荷可能な商品が増えています。年度内、来年3月末までには月次売上高計画の85パーセント程度まで回復できる見込みとしています。

リカバリー策として、4億円程度の売上減を補うため、県内でのオリオン限定商品の追加配荷や、アサヒGHDから出荷が再開されたアイテムの早期配荷を実現します。

また、上期にもプラス影響がありましたが、製造原価のさらなる低減、オペレーションの効率化、および未入荷商品についての広告宣伝費の投下タイミングの見直しを進めることで、十分に対応することが可能であると現時点では考えています。

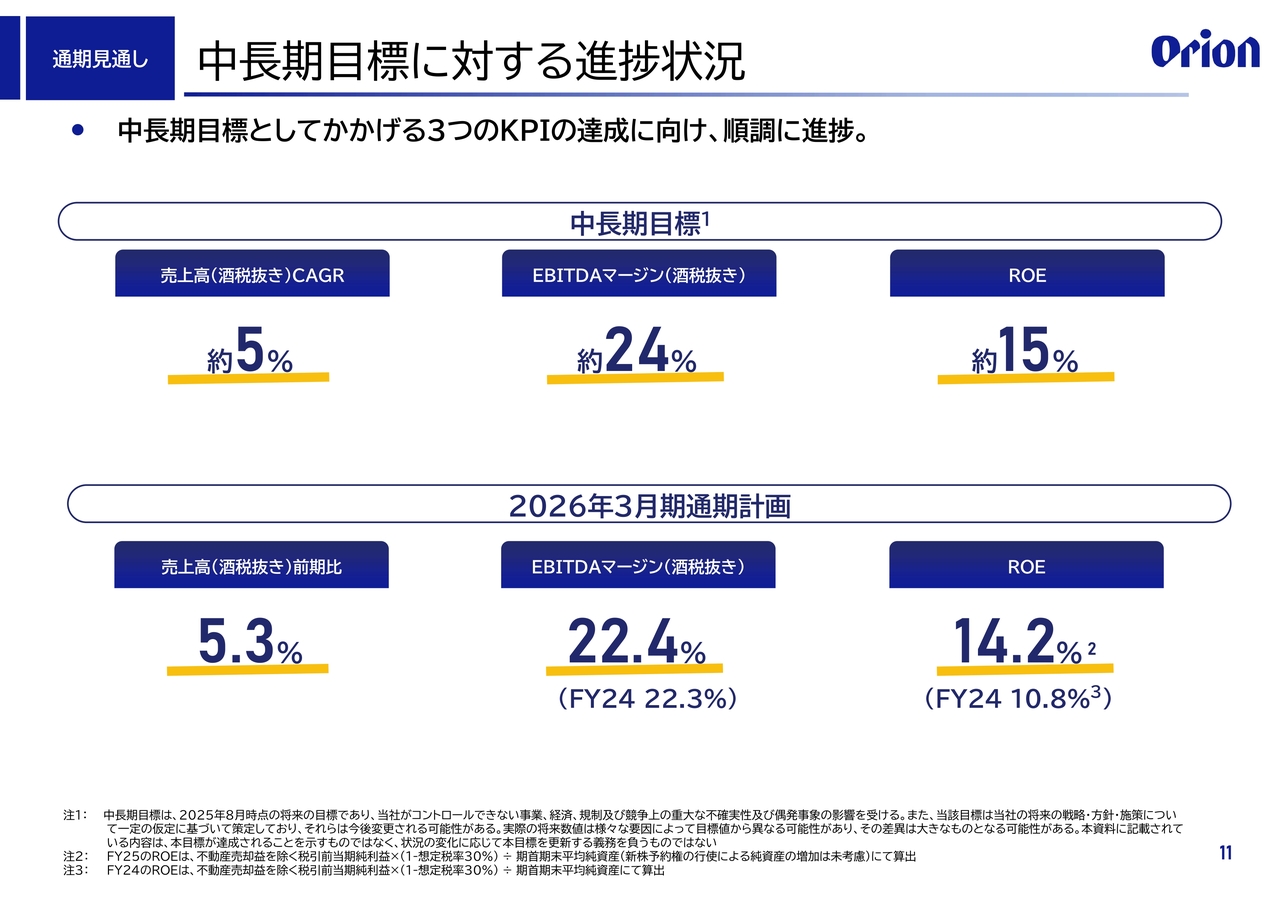

中長期目標に対する進捗状況

スライド下段に2026年3月期通期計画の数字が記載されています。売上高は前期比5.3パーセントの成長、EBITDAマージンは22.4パーセントで、昨年の22.3パーセントを上回っています。ROEは14.2パーセントで、前期末の10.8パーセントを大きく上回りました。

スライド上段に9月25日にお話しした中長期目標を記載しています。順調に上場初年度を迎えられていると考えています。

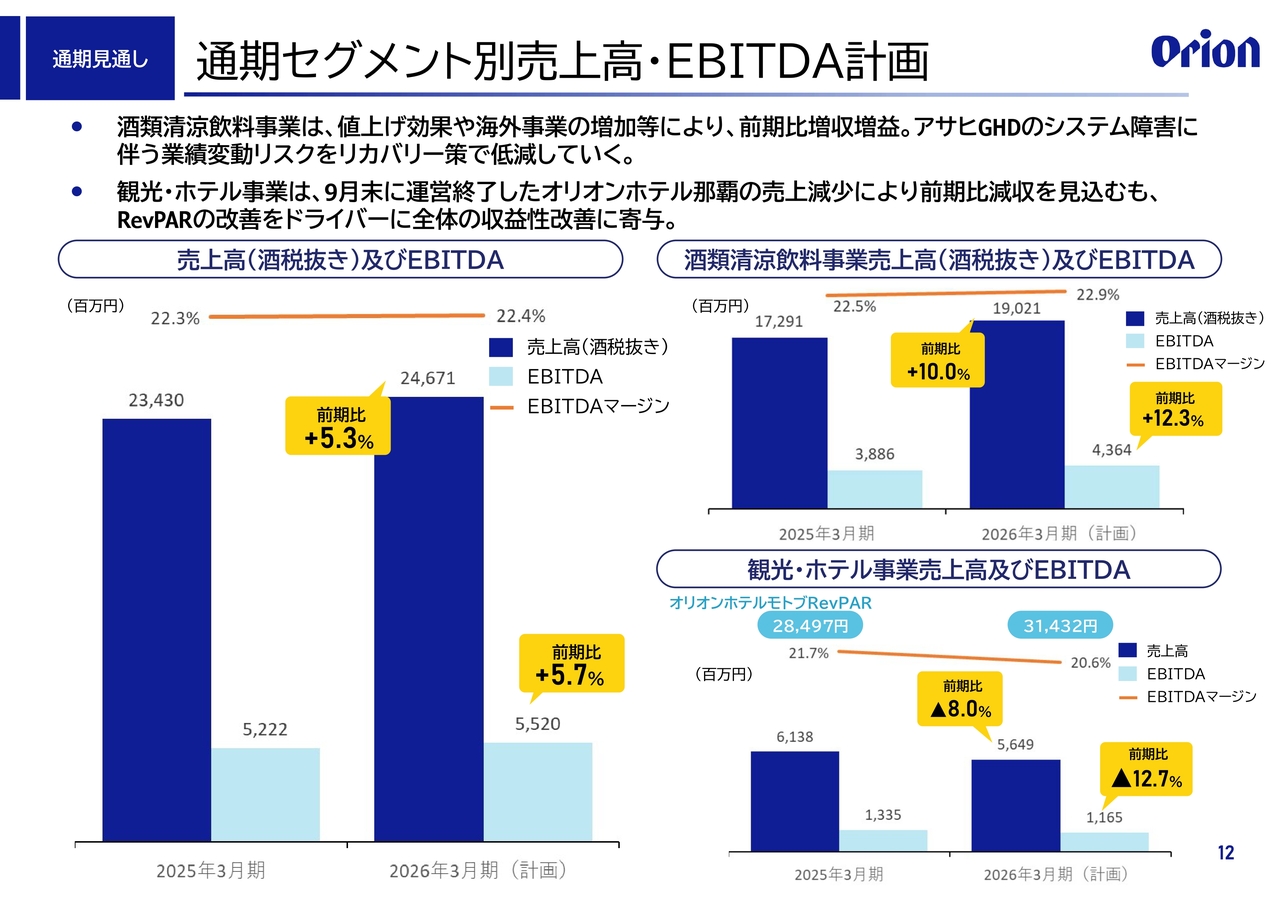

通期セグメント別売上高・EBITDA計画

通期セグメント別売上高およびEBITDA計画です。スライド左側に、売上高とEBITDAの通期ベースの計画を記載しています。売上高は前期比5.3パーセント増加、EBITDAは前期比5.7パーセント増加を見込んでいます。これにより、全体のEBITDAマージンは22.3パーセントから22.4パーセントへの増加を計画しています。

スライド右側は内訳です。酒類・清涼飲料事業については、記載のとおり、売上高が前期比10.0パーセント、EBITDAは12.3パーセント増加する見込みです。これにより、EBITDAマージンは22.5パーセントから22.9パーセントに増加を見込んでいます。

観光・ホテル事業では資産の売却などにより、売上高とEBITDAマージンが減少します。ただし、後ほど詳しく説明しますが、北部に資源を集中した結果、「オリオンホテル モトブ リゾート&スパ」のRevPAR(稼働率と客室単価で計算)は、年間ベースで2万8,497円から3万1,432円に上昇する見込みです。

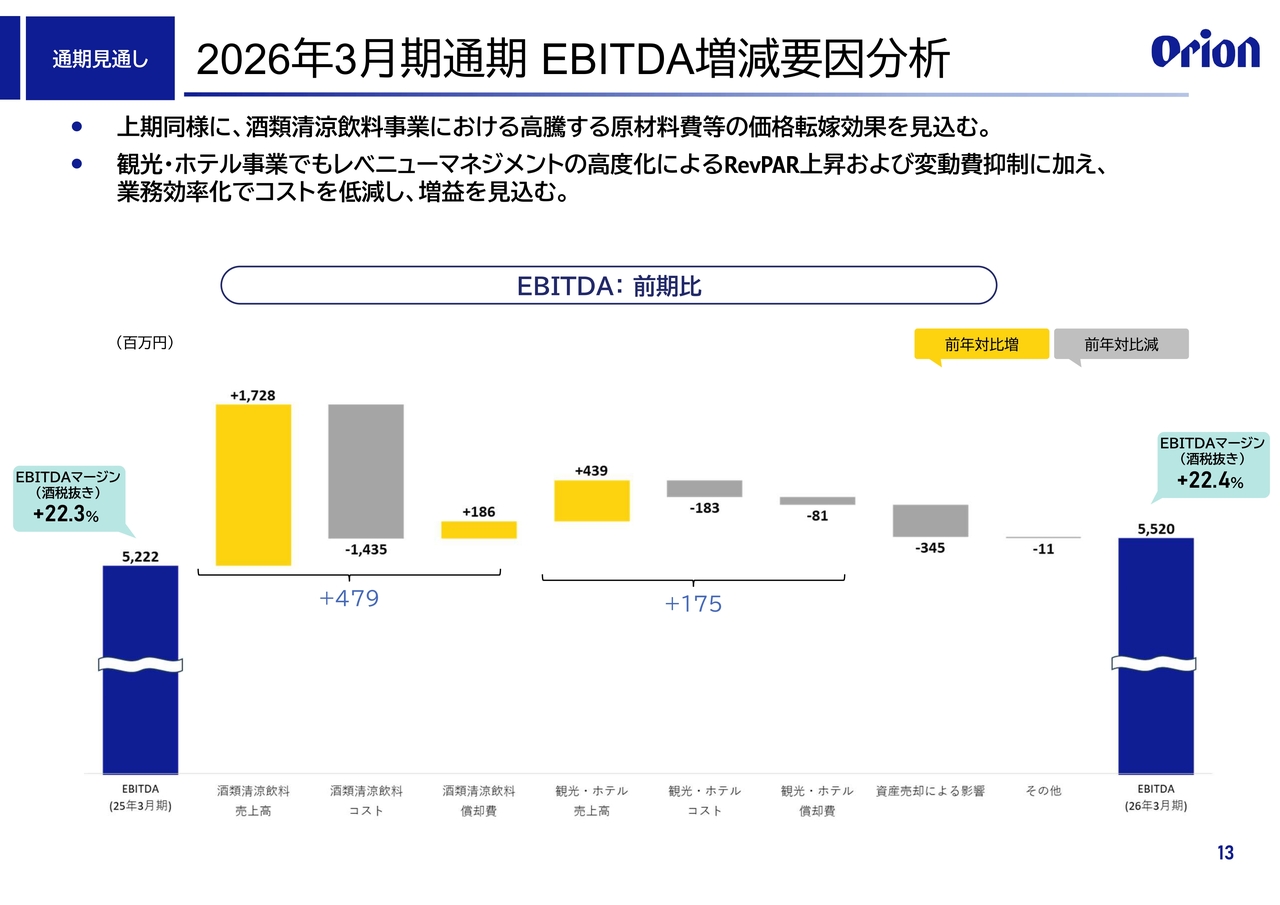

2026年3月期通期 EBITDA増減要因分析

EBITDAの増減要因分析です。項目については上期の説明と重複しますが、EBITDAは52億2,200万円から55億2,000万円に上昇しています。

そのうち、酒類清涼飲料事業が4億7,900万円、観光・ホテル事業が1億7,500万円、増加要因として挙げられています。一方で、資産の売却による影響で2億1,500万円減少していますが、それらを相殺し、両事業の貢献によって、EBITDAは金額ベースで3億円、マージンベースで前年同期比0.1パーセント増加する見込みです。

沖縄と共に循環成長するビジネスモデル

持続的な成長に向けた取り組みについてご説明します。当社は、「沖縄と共に循環成長するビジネスモデル」を採用し、今日まで取り組んでいます。

まずは「県民に愛されるブランド」、次に「観光客に愛されるブランド」となります。そして、県民や観光客のオリオンを通じた沖縄での体験をより深いものにしていただき、消費者一人ひとりにその楽しみを共有・拡散していただくことにより、ブランド価値が経験価値として向上し、それが次第に共有・拡散されていきます。

さらに、県外や海外に帰ってからも、オリオンや沖縄を想起させることによって新たな消費が促され、結果として沖縄に再び訪れたくなるという、循環成長するビジネスモデルを意識して進めています。

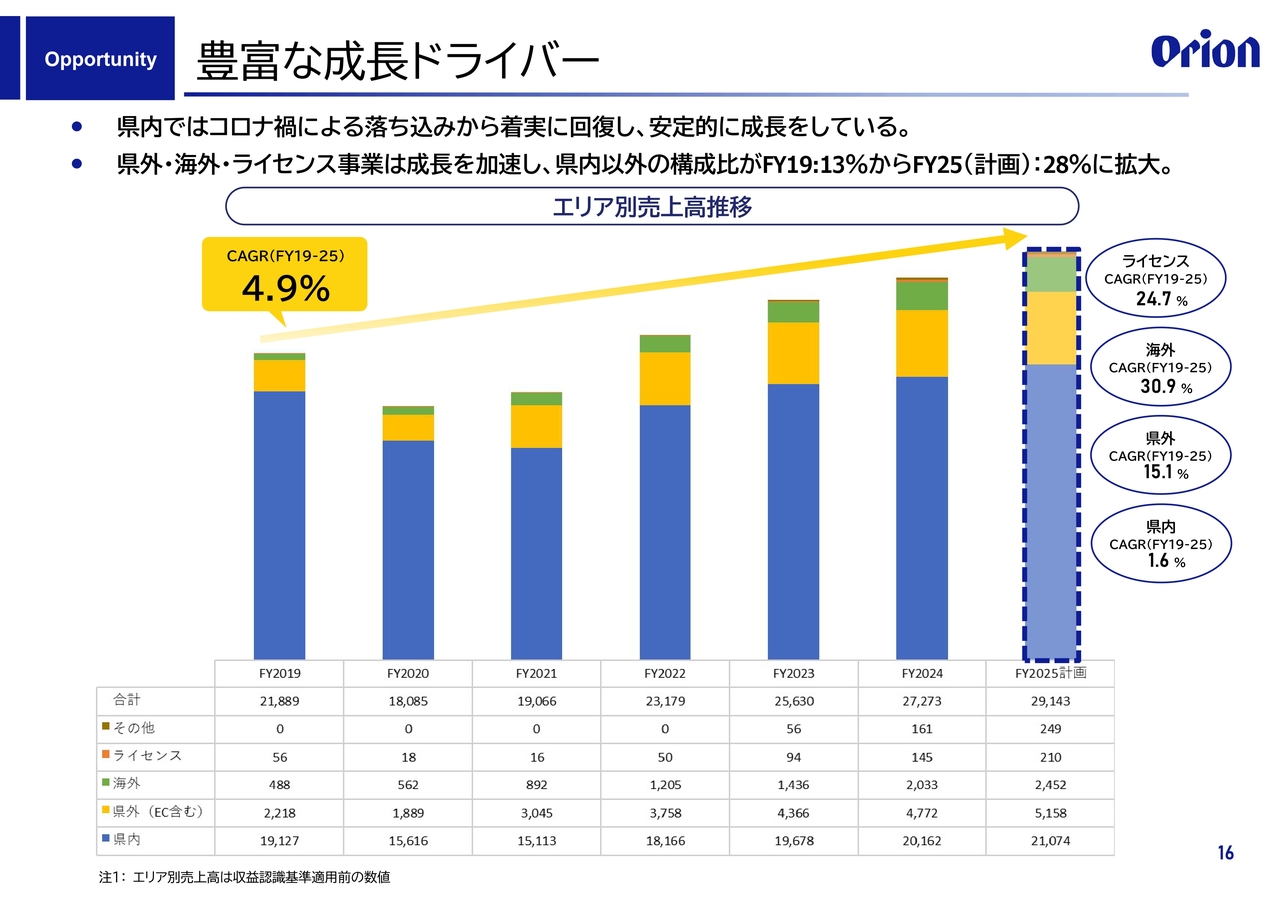

豊富な成長ドライバー

こちらは、2019年度から2025年までの売上高の推移を示したものです。CAGRは全体で4.9パーセントとなっており、新型コロナウイルスの影響で一時大きく落ち込みましたが、急速に回復している様子がわかります。

まずは県内で安定的に成長することに加え、県外、海外、ライセンスといった豊富な成長ドライバーが上積みされることで、売上高が右肩上がりで推移している状況です。

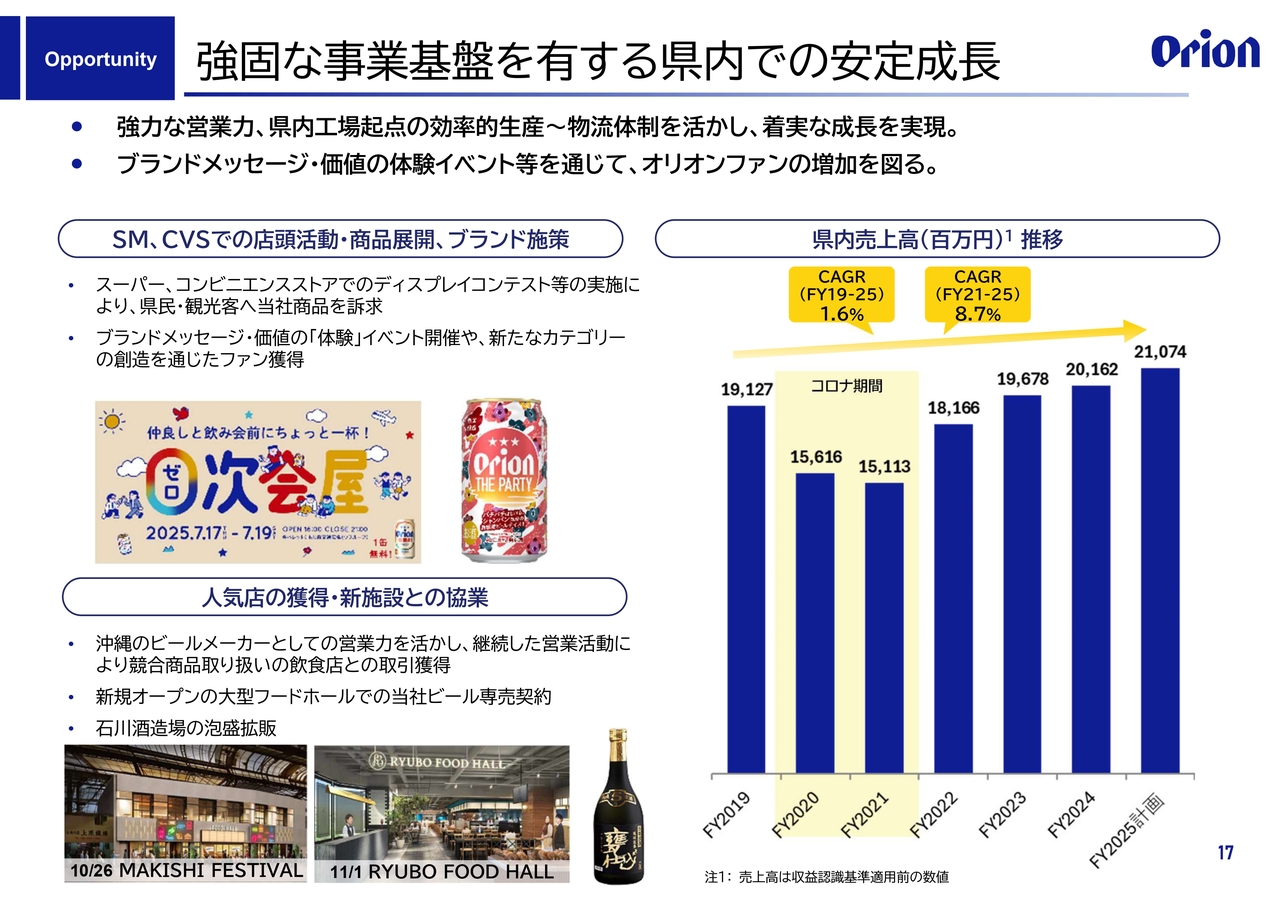

強固な事業基盤を有する県内での安定成長

成長ドライバーについて、踏み込んでご説明します。

当社は県内では強力な営業力と、工場を沖縄県名護市と県内に有していることから、効率的な生産および物流体制を備えており、これらを活かすことで着実に成長を遂げています。

新型コロナウイルスの影響で売上が一時的に落ち込みましたが、全体でCAGR1.6パーセント、新型コロナウイルス後の2021年度以降は年平均成長率8.7パーセントに達しています。スライド左側に記載のとおり、量販店および飲食店などを対象とした多様な活動を通じて、安定的に成長を続けています。

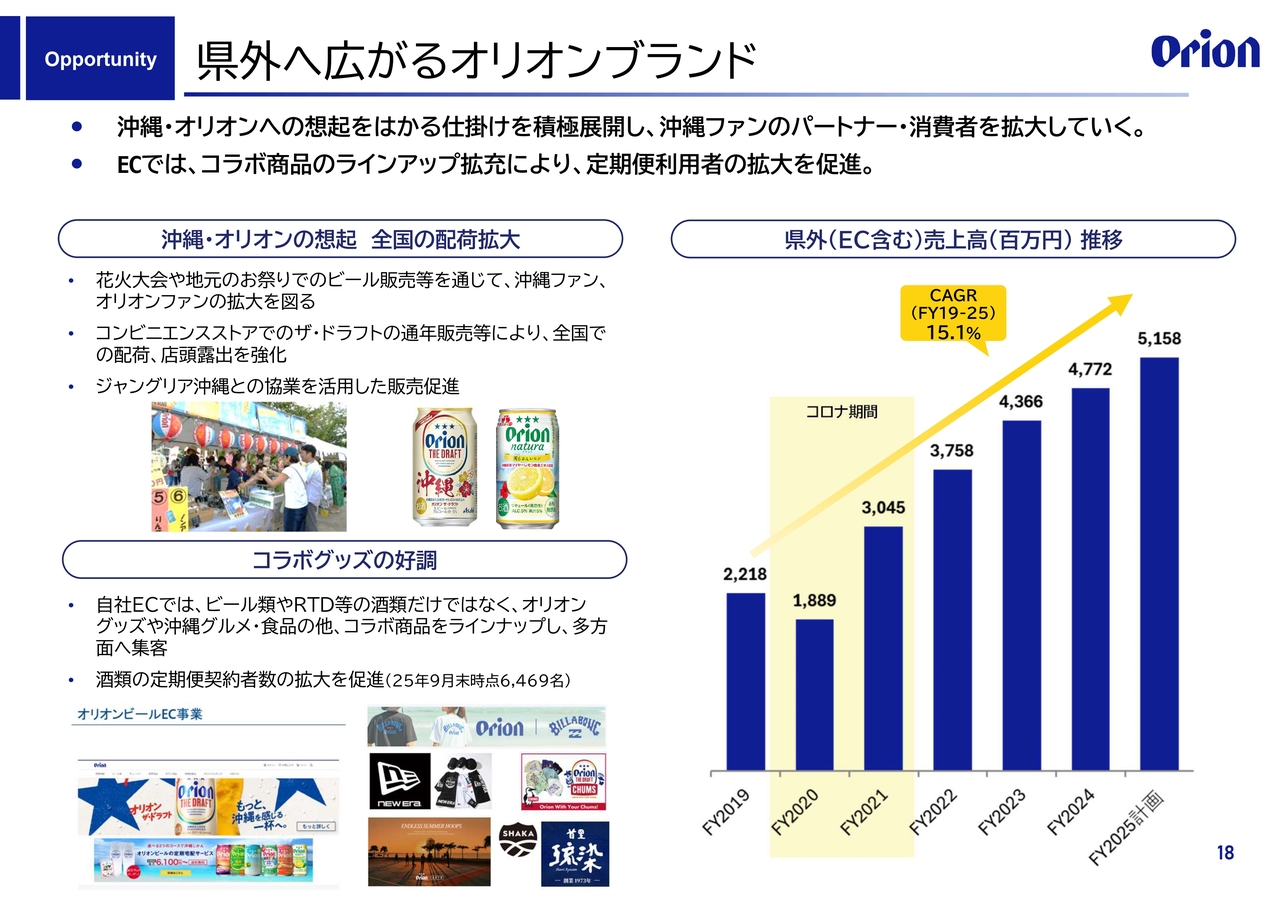

県外へ広がるオリオンブランド

県外でもオリオンブランドの浸透を図っています。こちらは2020年度に新型コロナウイルスの影響で一時的に沈み込みましたが、その後は順調に推移し、2019年度から2025年度にかけて15.1パーセントのCAGRを達成しています。

直近の2024年度から2025年度の計画に関しても、前年比8パーセントの成長を見込んでいます。アサヒGHDのシステム障害を経ても、それだけの成長が見込まれています。

「沖縄」「オリオン」を想起させることにより、オリオンのビールやRTD(Ready to Drink)の商品を選んでいただいています。

また、eコマースにおいては、オリオンの製品のみならず、沖縄のグルメや食品、コラボ商品を多数ラインナップすることで、多方面からの集客を実現しています。これにより定期購読者や沖縄ファン、オリオンファンが拡大しており、売上が順調に増加しています。

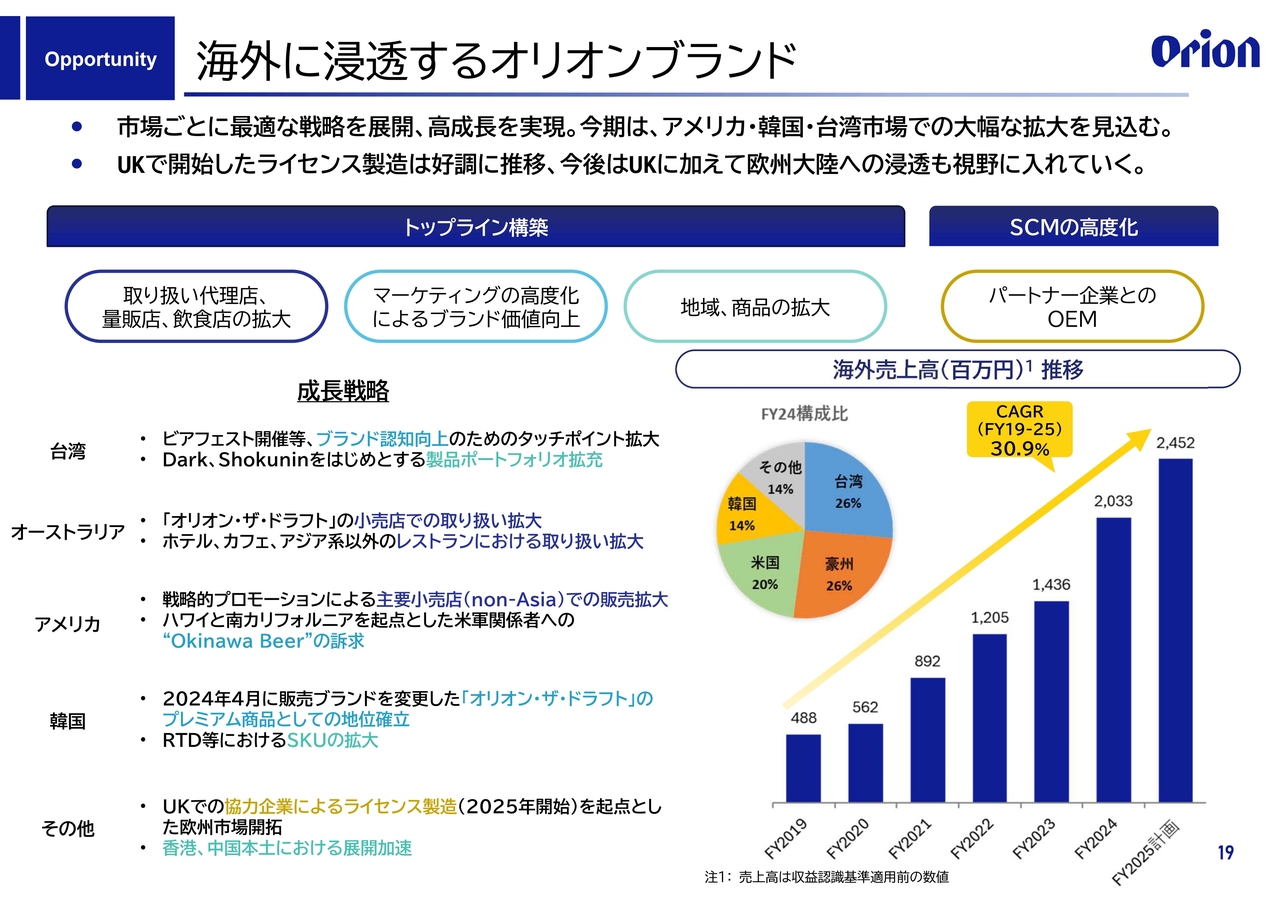

海外に浸透するオリオンブランド

次に海外についてです。スライド右側に記載のとおり、2019年度以降、新型コロナウイルスによる落ち込みはなく、CAGR30.9パーセントの成長を遂げており、直近でも20パーセント以上の成長を続けています。

当社では、市場ごとにきめ細かい戦略を展開しており、特に集中して伸ばしているのは台湾、オーストラリア、米国、韓国などです。例えば、沖縄のことをよく知っている韓国や台湾などでは、当社が沖縄で展開している商品やプロモーションをそのまま持ち込み、成果を上げています。

一方で、沖縄をあまり知らないオーストラリアのような地域では、流通や販売方法をきめ細かく調整し、地元に密着して取り組むことで売上を伸ばしています。

また今年の初めから、UKでライセンス事業を展開しています。2週間前にロンドンを訪問した際、現地のパブで当社の商品が非常に人気を博している様子が確認できました。このような地域でも引き続き展開を拡大していきたいと考えています。

現在の売上高については、2024年度の構成比を参考にすると、今期は中国も大変好調です。

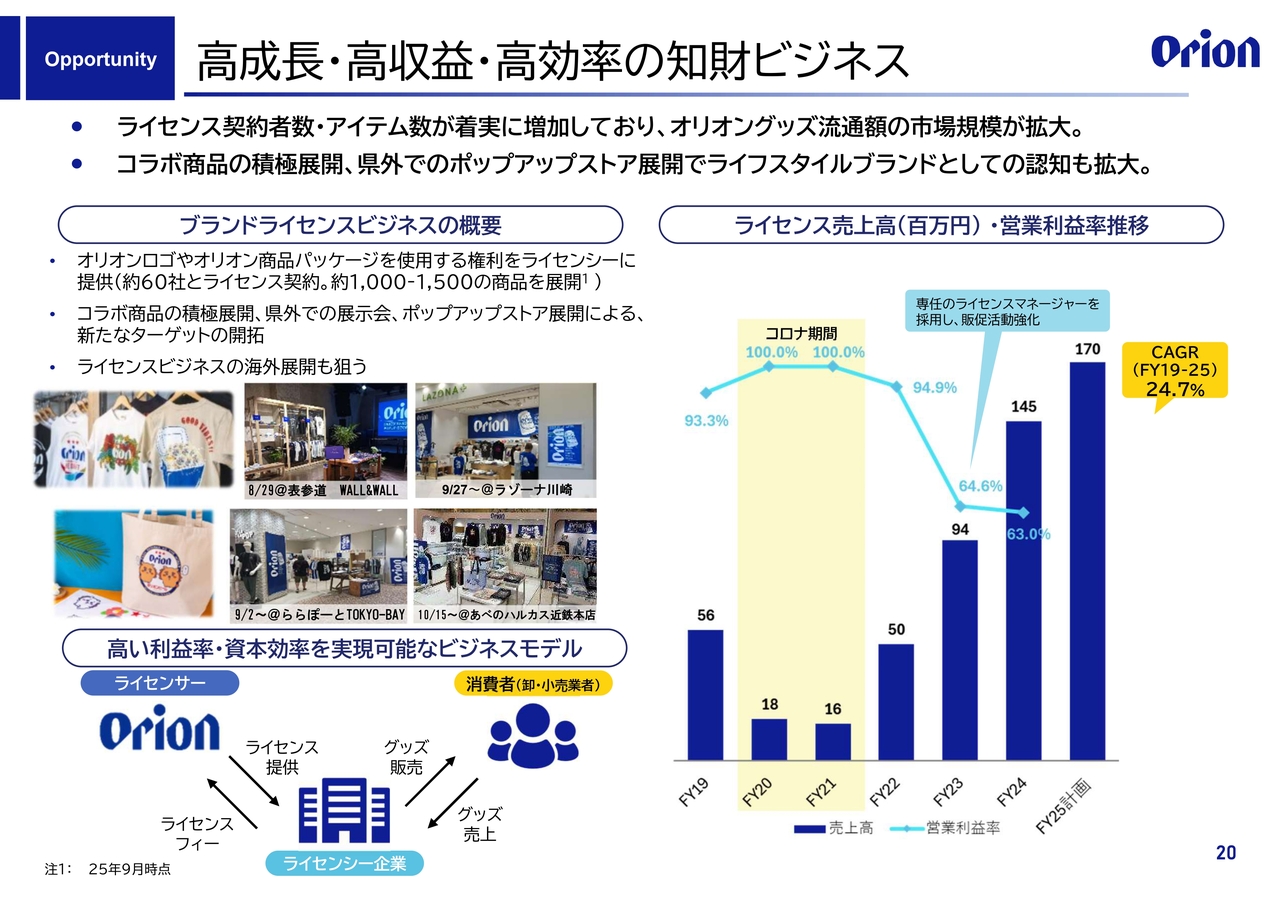

高成長・高収益・高効率の知財ビジネス

豊富な成長ドライバーの1つとして、ライセンス事業が大変好調であり、ライセンシーの数や取り扱いアイテム数が大幅に増加しています。スライド右側に掲載のとおり、昨年度のライセンス収入は1億4,500万円で、今年は計画ベースで1億7,000万円を見込んでいます。CAGRは24.7パーセントです。

上期で1億5,100万円ほどの売上をすでに達成しているため、おそらくこの計画値を大幅に超えることができると考えています。

県内では、観光客に加えて、最近では沖縄県民にも購入していただけるようになり、年齢層もビールですと20歳以上が対象となりますが、こちらの商品はティーンエイジャーを含め幅広い層に購入いただけています。

また、県内での売上に加え、県外でもスライドに記載のとおり、ラゾーナ川崎プラザ、ららぽーとTOKYO-BAY、あべのハルカス近鉄本店などでポップアップストアを展開し、1週間程度オリオンの商品を展示することで、多くのお客さまに広く手に取っていただきました。今後は県外、そしてさらなる海外市場を見据えながら成長させていこうと考えています。

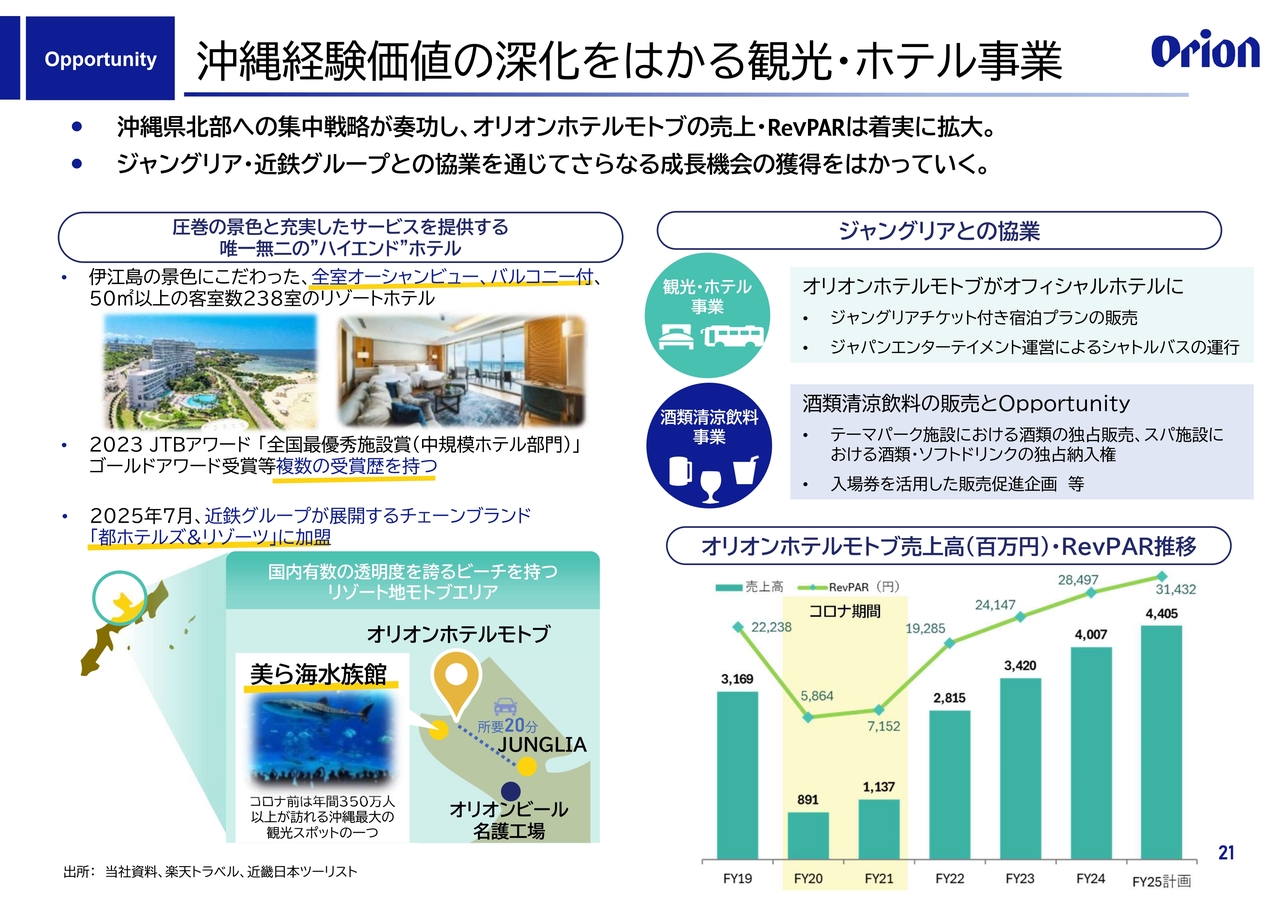

沖縄経験価値の深化をはかる観光・ホテル事業

観光・ホテル事業について説明します。昨年、北部に資源を集中する方針を立て、「オリオンホテル那覇」を9月末日にケン・コーポレーションに譲渡しました。

この北部集中の施策が功を奏し、スライド右下に記載があるとおり、「オリオンホテル モトブ リゾート&スパ」の売上高およびRevPARは着実に拡大しました。2024年度は過去最高でしたが、今年度はその売上高およびRevPARをさらに上回るかたちで推移しています。

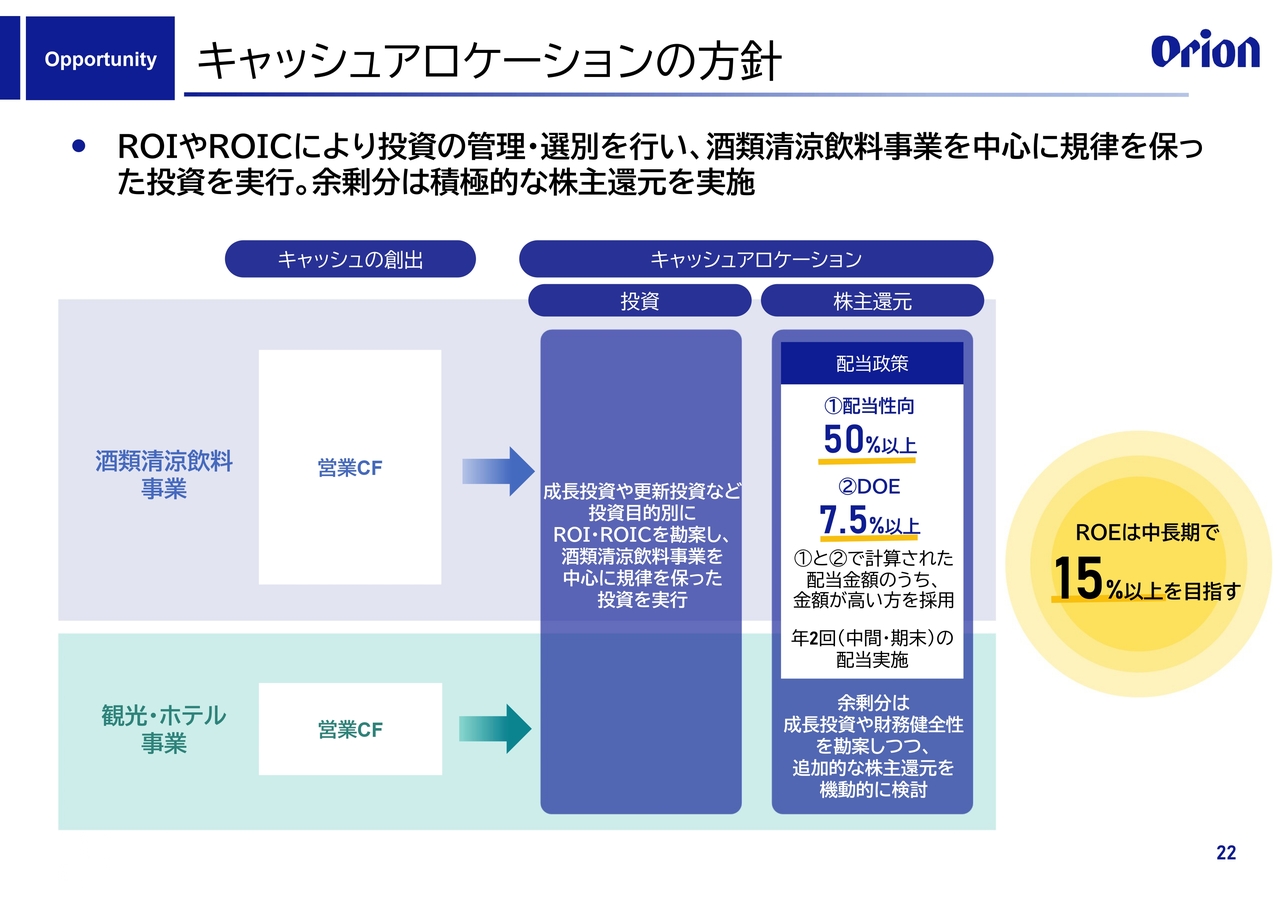

キャッシュアロケーションの方針

キャッシュアロケーションの方針です。こちらは変更していません。ROIやROICをしっかり管理し、規律を保った投資を主に酒類清涼飲料事業に行います。余剰キャッシュについては積極的に株主還元を行う方針です。

具体的には、配当性向50パーセント以上またはDOE7.5パーセント以上のいずれか高いほうを採用するという方針を固めています。また、年2回の配当を実施します。中長期的な目標として、ROEを15パーセント以上に達成することを目指しています。

質疑応答:粗利率の上昇要因と下期の見通しについて

Q:粗利率が55パーセント程度と前年同期に比べて上昇しています。この要因について、どのように理解すればよろしいでしょうか? また、下期の粗利率についても、連結全体でどのように

新着ログ

「食料品」のログ