GENDA、資本市場と整合的なM&A戦略に修正、北米事業はオペレーションを改善し北米中計の達成を目指す

足元の株価低迷について

片岡尚氏(以下、片岡):みなさま、本日はお集まりいただきありがとうございます。代表取締役社長CEOの片岡です。これより、株式会社GENDAの2026年1月期第3四半期決算についてご説明します。まず、足元の株価低迷に関して、当社の認識と分析をご説明します。

株主のみなさまには、現在の株価低迷について大変申し訳なく思っています。この状況に対して、経営陣一同、強い問題意識を共有しており、熟慮の結果、本日このあと説明する戦略の修正と自社株買いの実施を決断しました。

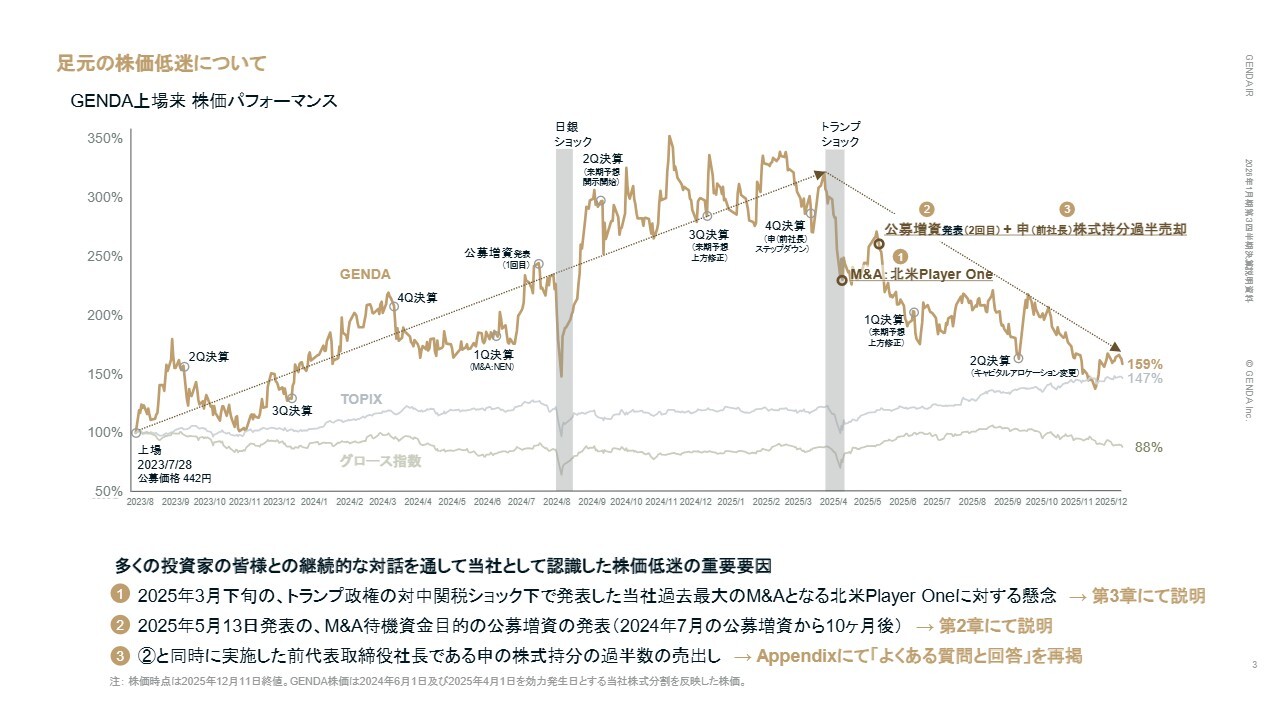

こちらは、GENDAの上場来の株価パフォーマンスを示すチャートです。当社株価は、上場時の公募価格442円から一時3.5倍まで上昇し、上場以来約20ヶ月間は上昇トレンドを形成してきました。

しかし、このチャートのとおり、今年3月下旬のトランプショックを境に、直近約8ヶ月間は下降トレンドにある状況です。

多くの投資家のみなさまとの継続的な対話を通じて、当社としては、この株価低迷の主な原因を次の3点だと認識しています。

本日の決算説明会では、それぞれについて、詳細および当社としての対応をご説明します。

1つ目は、北米Player OneのM&Aへの懸念です。2025年3月下旬、トランプ政権の対中関税ショックという市場環境下で、当社は過去最大のM&Aとなる北米Player OneのM&Aを発表しました。

これについては、第3章で詳細をご説明しますが、当社としては非常によいM&Aを実行できたと考えています。

2つ目は、連続的な公募増資です。上場後の最初の公募増資から約10ヶ月後となる2025年5月、当社は2度目のM&A待機資金を目的とした公募増資を発表しました。

公募価格は969円でしたが、本日時点の株価は大きく低迷しています。これについては、第2章で当社の戦略修正をご説明します。

3つ目は、公募増資と同時に実施した、前代表取締役社長である申の株式持分の過半数の売出しです。こちらについてはAppendixにて、直近の「よくある質問と回答」を再掲しています。

戦略の修正

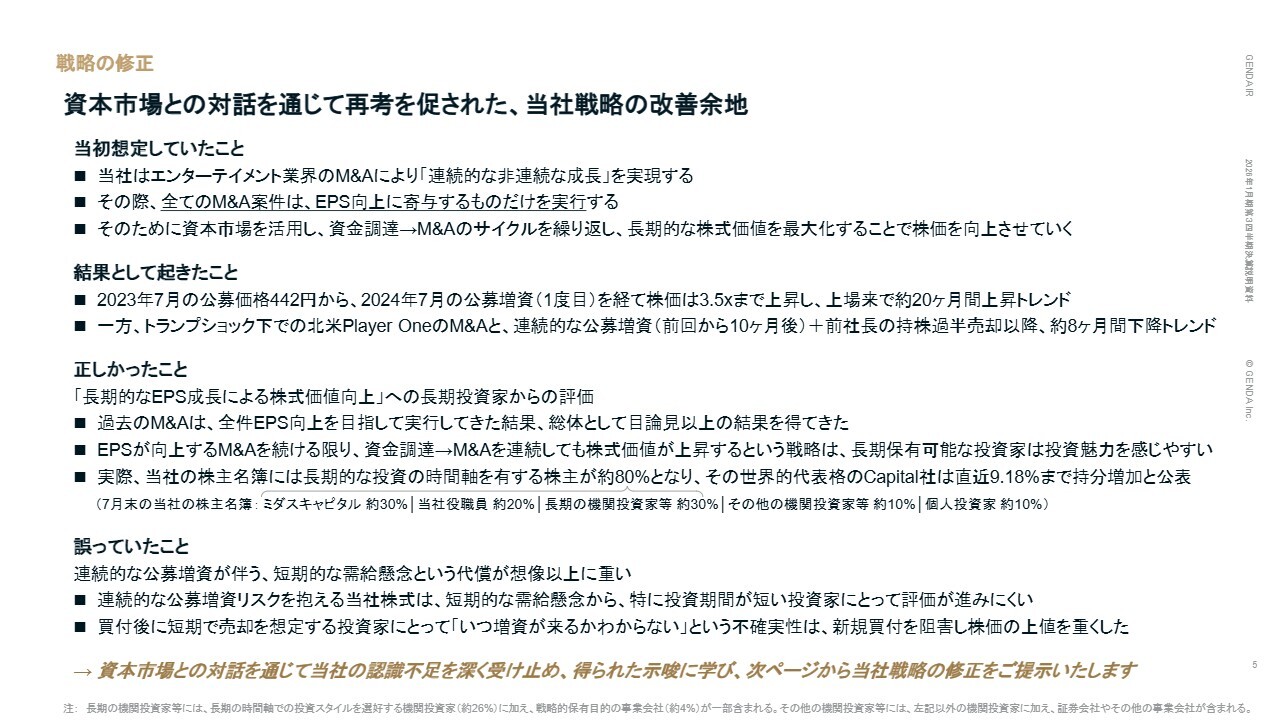

当社の戦略修正についてご説明します。当社は資本市場との対話を通じて、戦略の改善余地を深く再考しました。

当初の想定では、エンターテインメント業界におけるM&Aを通じて「連続的な非連続な成長」を実現する方針を掲げていました。この際、すべてのM&A案件についてEPS向上に寄与するものだけを実行するという規律を遵守していました。

さらに、この成長を維持するために資本市場を活用し、資金調達からM&A実行に至るサイクルを繰り返すことで、長期的な株式価値を最大化し、株価の向上を目指す戦略を描いていました。

結果として、2023年7月の公募価格442円から、2024年7月の一度目の公募増資を経て、一時株価が3.5倍まで上昇し、上場後約20ヶ月間は上昇トレンドを形成しました。

一方で、トランプショック下における北米Player OneのM&A、さらには連続的な公募増資や前社長による持株の過半売却が重なった結果、約8ヶ月間は下降トレンドへと転じています。

正しかった点としては、当社が掲げる「長期的なEPS成長による株式価値向上」という戦略が、長期投資家のみなさまから評価を得られたことです。

当社の過去のM&Aは、すべてEPS向上を目指して実行した結果、総じて目論見以上の成果を得ることができました。

EPSが向上するM&Aを継続する限り、資金調達とM&Aを連続して行っても株式価値が上昇するという戦略は、長期保有可能な投資家にとって投資魅力を感じやすいものと認識しています。

実際、当社の株主名簿では、長期的な投資の時間軸を有する株主が約80パーセントを占めており、その世界的な代表格であるCapital社は、持分を直近で9.18パーセントまで増加させている状況です。

一方で見誤った点として、連続的な公募増資に伴う短期的な需給懸念という代償が、当社の当初の想定以上に重いものであったと考えています。

特に、投資期間が短い投資家のみなさまにとって「いつ次の増資が来るかわからない」という不確実性が、新規の買付を阻害し、その結果として株価の上値を抑制したと認識しています。

この認識不足を深く受け止め、次ページ以降で戦略の修正をご提示します。

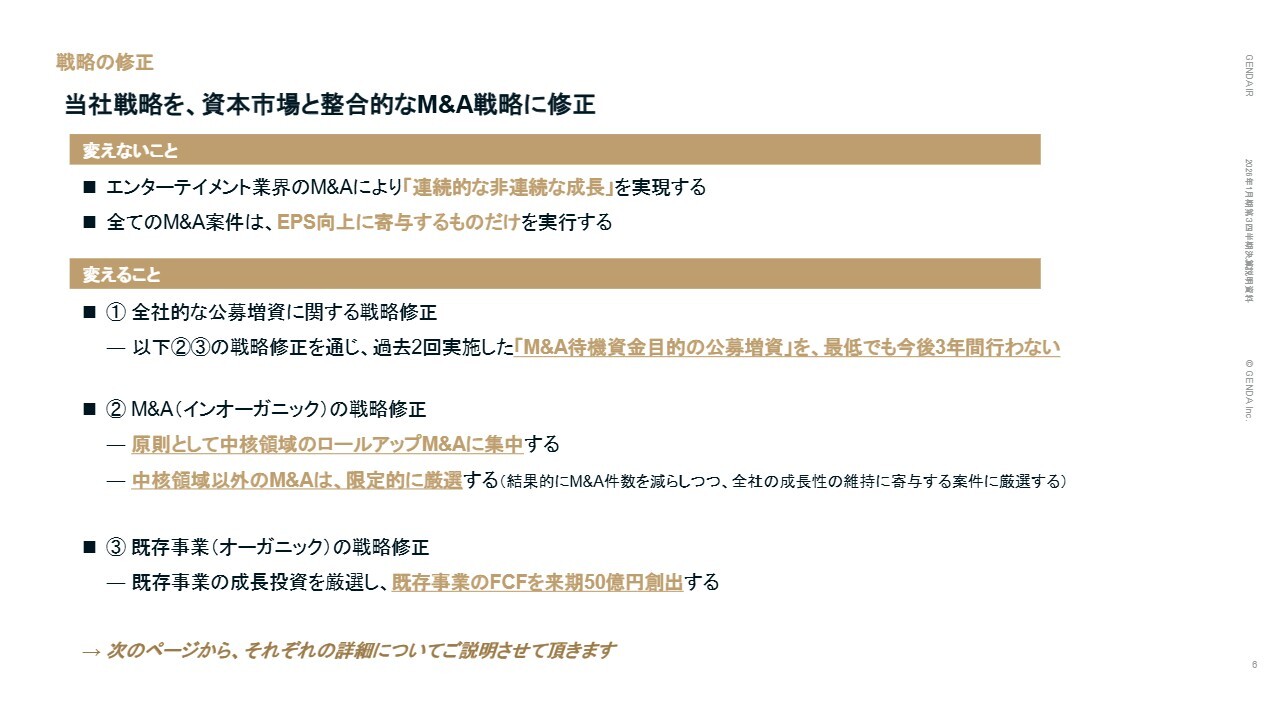

戦略の修正

当社の戦略を、資本市場と整合するM&A戦略へと修正します。

まず、今後も変えない点は、エンターテインメント業界のM&Aを通じて、「連続的な非連続な成長」を実現することです。また、すべてのM&A案件については、EPS向上に寄与するものだけを実行する方針を堅持していきます。

一方、今後変更する点は次の3つです。1つ目は、全社的な公募増資に関する戦略変更です。過去に2回実施した「M&A待機資金目的の公募増資」については、最低でも今後3年間は実施しない方針とします。

2つ目は、M&Aの戦略変更です。今後の当社のM&Aにおいては、原則として中核領域のロールアップM&Aに集中します。また、中核領域以外のM&Aは、限定的に厳選します。

この結果として、M&A件数を減らしつつ、全社の成長性維持に寄与する案件に厳選します。

3つ目は、既存事業の戦略変更です。既存事業の成長投資を厳選し、既存事業のフリーキャッシュフロー(FCF)を来期に50億円創出することを目指します。

次のページから、それぞれの詳細をご説明します。

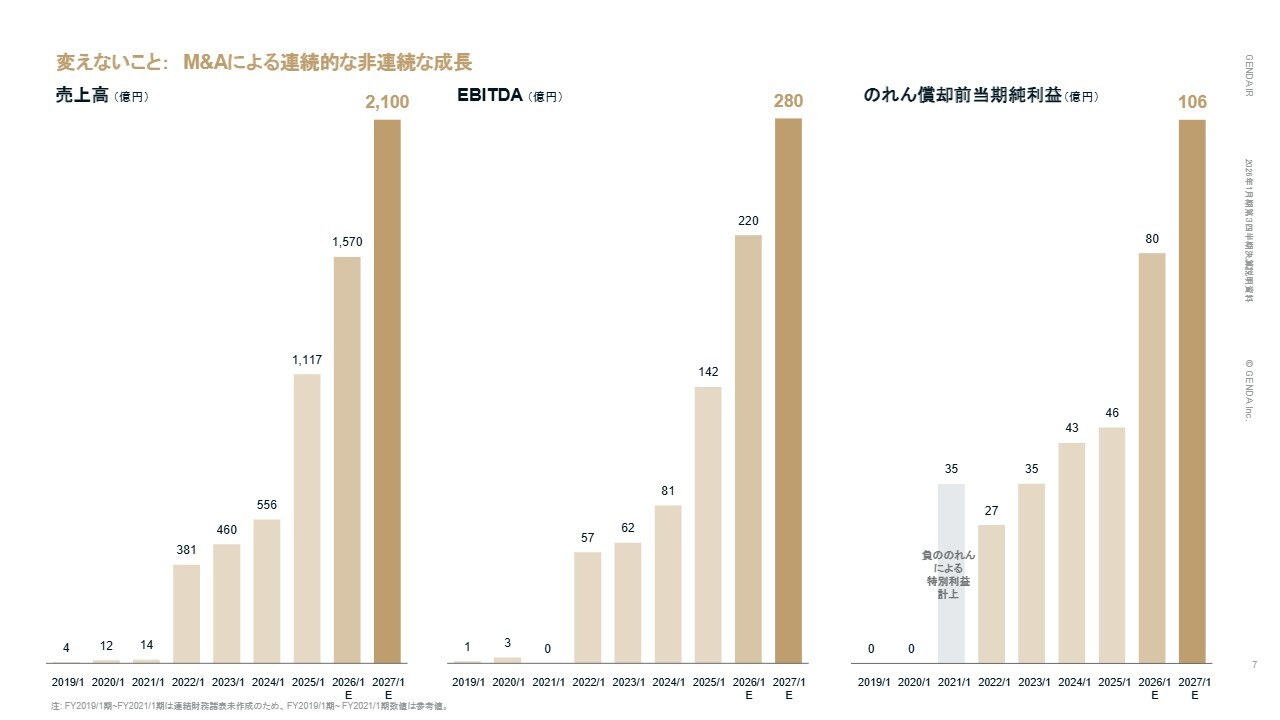

変えないこと:M&Aによる連続的な非連続な成長

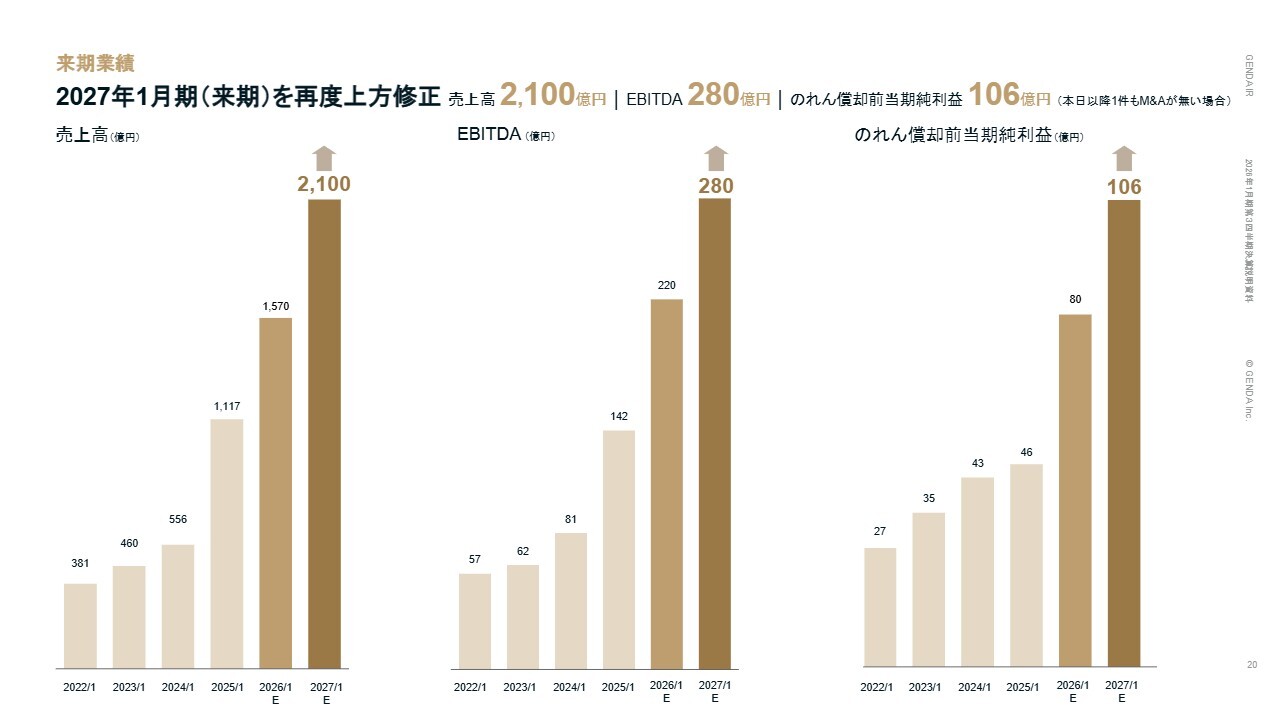

M&Aによる「連続的な非連続な成長」という当社の戦略の核は変えません。ご覧のとおり、当社KPIである売上高、EBITDA、のれん償却前当期純利益は、連続的かつ非連続的な成長を実現しており、今後も継続していきます。

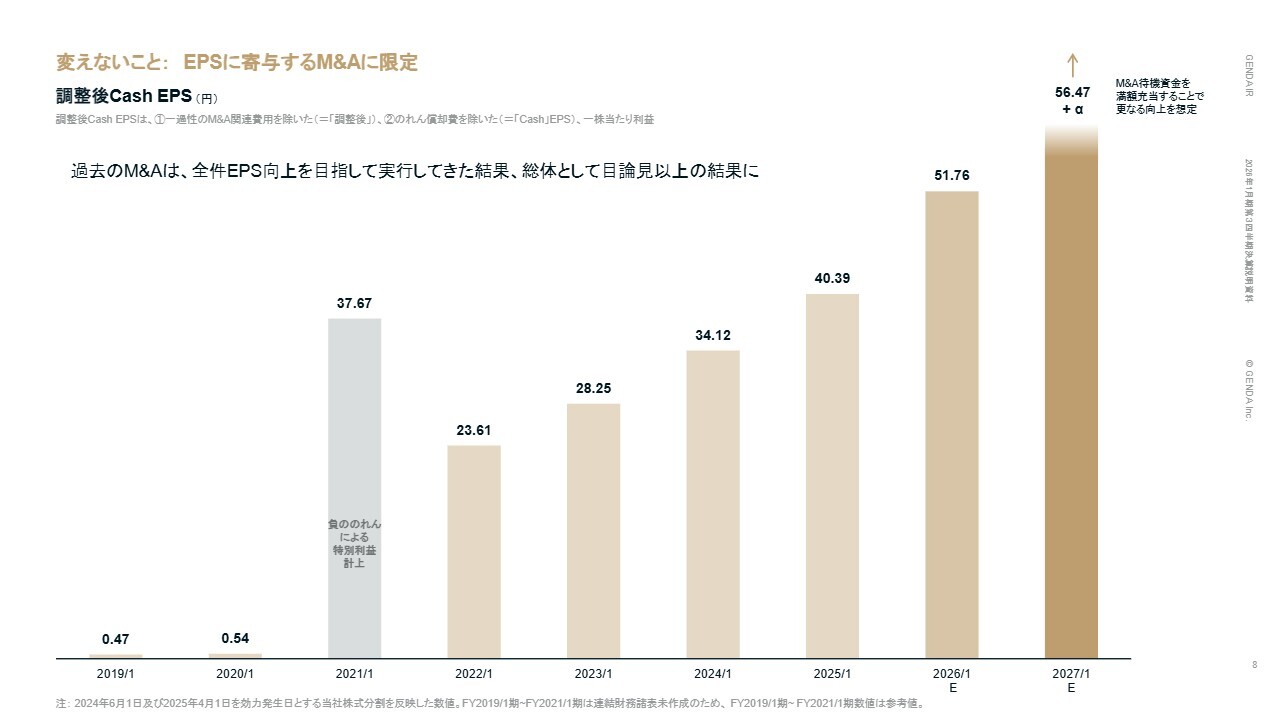

変えないこと:EPSに寄与するM&Aに限定

「EPSに寄与するM&Aに限定」するという、M&Aの規律も変更しません。調整後Cash EPS、つまり一過性のM&A費用を除いたIFRSベースでの1株あたり利益は、M&A活動を継続する中で、一貫して成長を実現していることがおわかりいただけると思います。

2027年1月期の56.47円については、今年5月の公募増資で調達したM&A待機資金の残額を今後のM&Aにすべて充当し、さらなる積み上げが可能であると考えています。

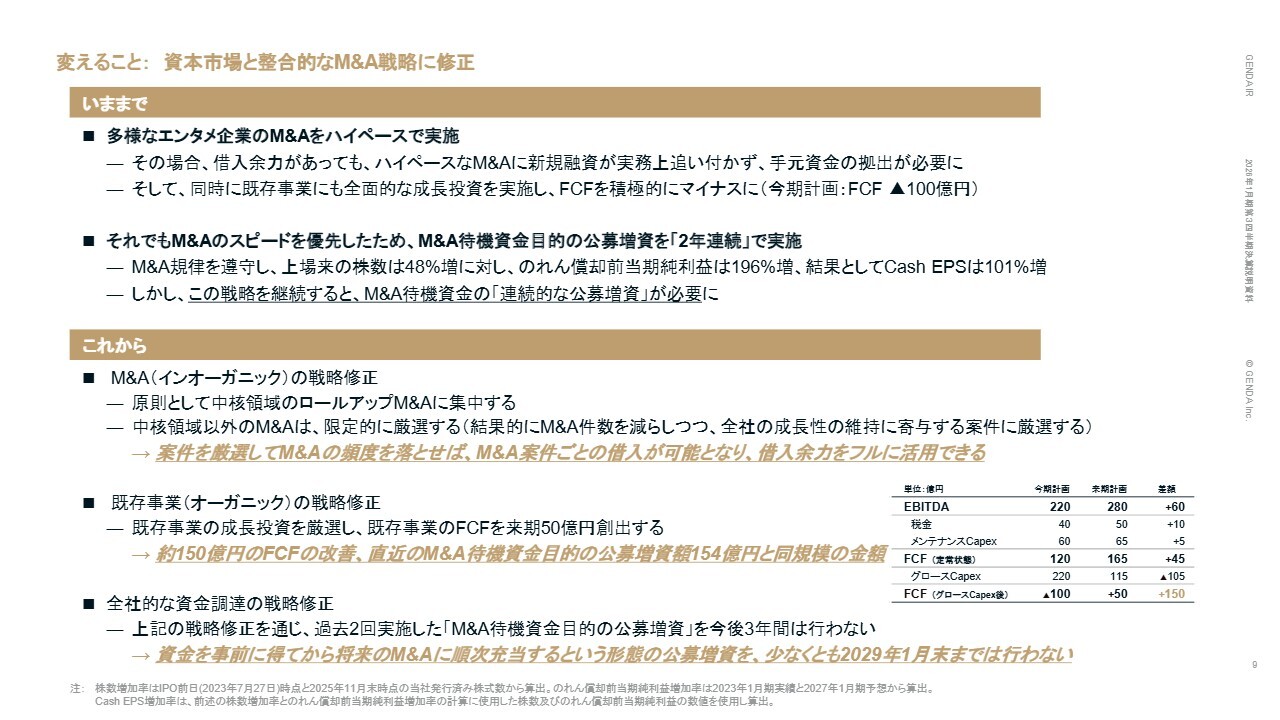

変えること:資本市場と整合的なM&A戦略に修正

こちらのページで、「資本市場と整合的なM&A戦略への修正」の背景と詳細についてご説明します。

これまで、多様なエンタメ企業のM&Aをハイペースで実施してきました。その際には、借入余力があってもハイペースなM&Aに新規融資が実務上追いつかず、手元資金を拠出する必要がありました。

そして同時に、既存事業にも全面的な成長投資を行い、FCFを積極的にマイナスとしてきました。

その上で、M&Aのスピードを優先した結果、M&A待機資金を目的とする公募増資を「2年連続」で実施しました。

また、M&Aの規律を遵守したことで、上場以降の株式数が48パーセント増加した一方で、来期ののれん償却前当期純利益は196パーセント増加しました。この結果、Cash EPSは101パーセント増加し、約2倍となります。

しかし、この戦略を継続するには、連続的な公募増資が必要な状態でした。

一方、今後は資本市場と整合性のあるM&A戦略に修正していきます。まず、M&A案件を厳選し、実施頻度を抑えます。M&Aのペースを抑えることで、案件ごとに借入が可能となり、借入余力をフル活用することができます。

さらに、既存事業への成長投資を選別し、来期には既存事業のFCFを50億円創出します。

当社は右の表のように、税金およびメンテナンスCAPEXを支払ったあと、仮にグロースCAPEXをすべて中止した場合、年間約165億円のFCFを創出可能な状態にあります。

しかし、当社にはいまだグロースCAPEXを止めるべきではない事業が多数存在しています。そのため、定常状態でのFCF165億円から成長投資を差し引いたうえで、来期はFCFとして50億円を創出する計画です。これにより、今期と比較して約150億円のFCF改善が見込まれます。

この金額は、直近のM&A待機資金として調達した公募増資額154億円と同規模の金額です。

これらの戦略変更により、M&A待機資金を事前に確保するための公募増資は、少なくとも2029年1月末まで行わない方針です。

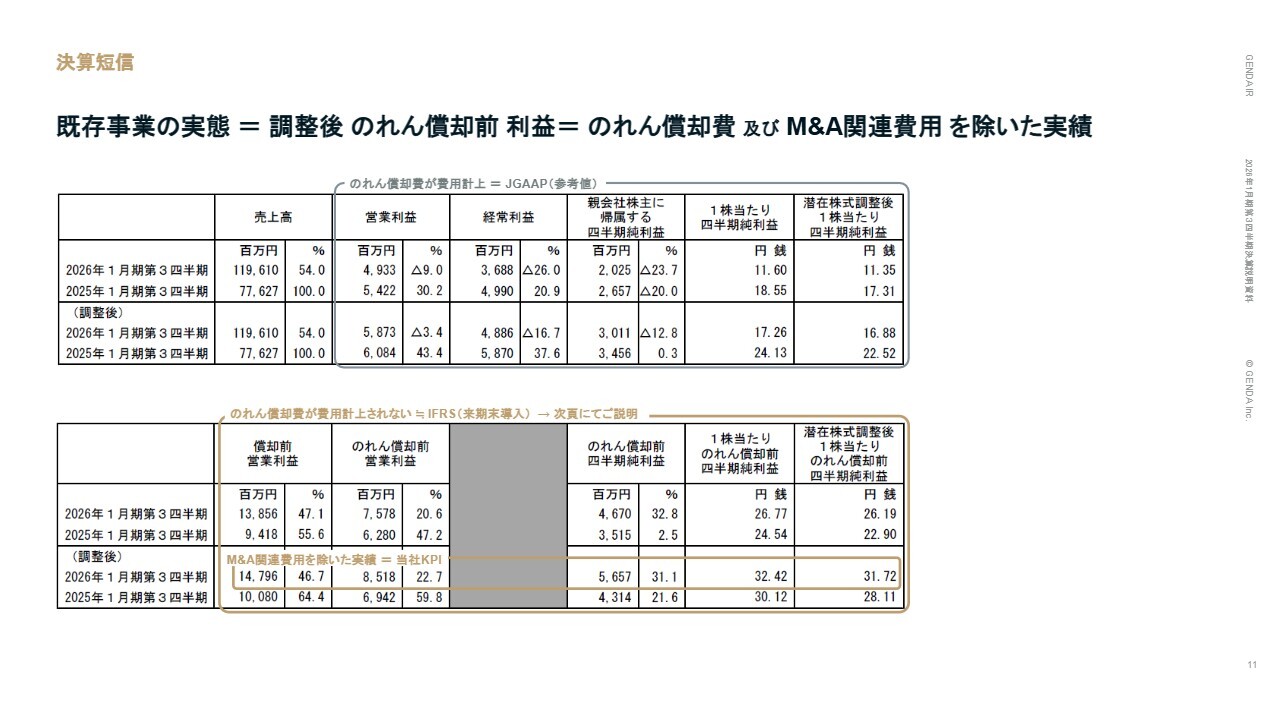

決算短信

第3四半期の業績についてです。決算短信のサマリーとして、M&A企業である当社の既存事業の実態を示す観点から、のれん償却費のかからないIFRS指標およびM&A関連費用を除いた調整後利益を示しています。

当社の最重要KPIとして金色で囲まれた部分について、次のページでご説明します。

連結損益計算書サマリー

連結損益計算書のサマリーです。第3四半期累計の実績は、売上高が1,196億円で前年同期比プラス54パーセント、調整後償却前営業利益(EBITDA)が147億円で前年同期比プラス47パーセント、調整後のれん償却前営業利益(EBITA)が85億円で前年同期比プラス23パーセント、また調整後のれん償却前当期純利益が56億円で前年同期比プラス31パーセントとなっています。

当社KPIについては、第1四半期・第2四半期に引き続き、すべての指標で累計として期初予算を達成しています。

下段のグラフは、国内アミューズメント施設の既存店売上高成長率の推移を示しています。安定的に100パーセント以上の堅調な成長を継続していることが示されていると思います。

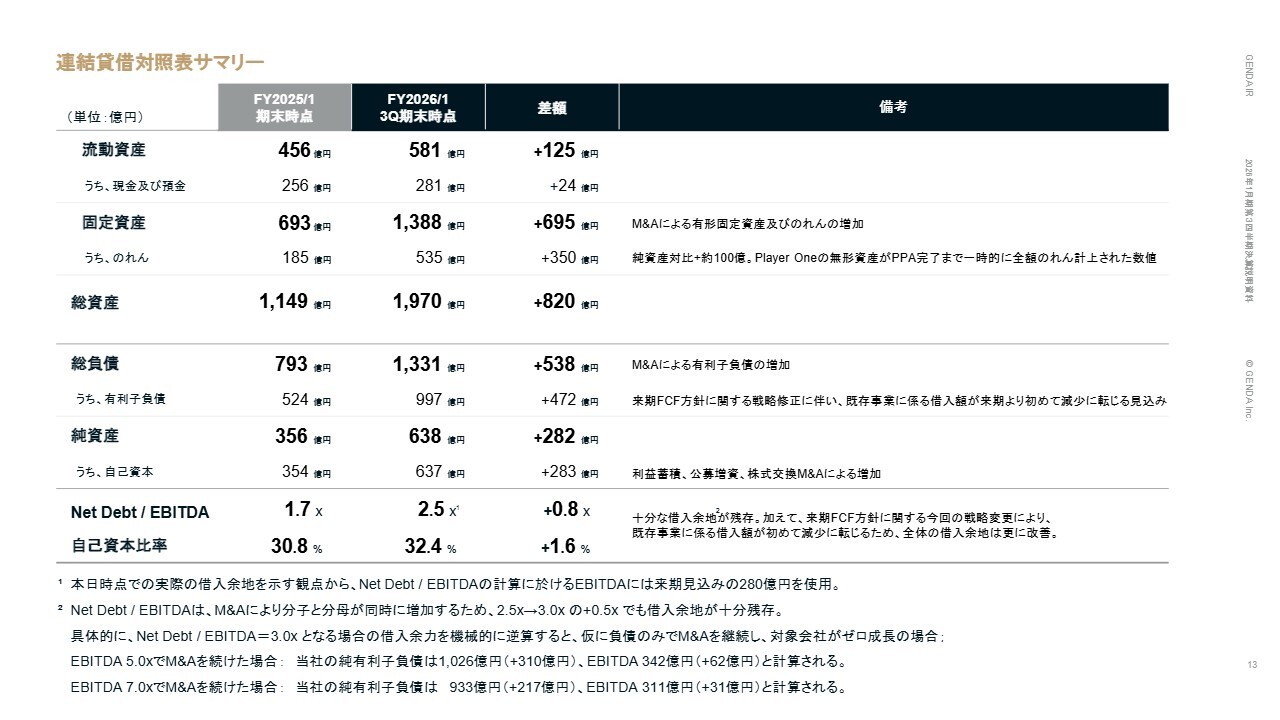

連結貸借対照表サマリー

連結貸借対照表のサマリーです。資産サイドについては、第3四半期時点でM&Aによる対象会社資産の連結によって固定資産が増加していますが、のれんは引き続き純資産対比で約100億円のバッファーが確保されています。

負債サイドについてですが、M&Aに伴う資金調達により、有利子負債は997億円となりました。現預金は281億円であり、純有利子負債は716億円となっています。

ただし、来期のフリーキャッシュフロー方針に関する戦略修正により、既存事業に係る借入額は来期から初めて減少に転じる見込みです。

純資産は、利益の蓄積、公募増資および株式交換によるM&Aにより638億円となりました。借入余力を示すNet Debt/EBITDAは、来期見込みのEBITDAを280億円と前提とした場合2.5倍であり、十分な借入余地が残されていると判断しています。詳細な借入余力の試算については、下段に記載しています。

来期の既存事業のフリーキャッシュフローに関する戦略変更により、既存事業に係る借入額が初めて減少に転じる見込みです。その結果、全体の借入余地はさらに改善することを見込んでいます。

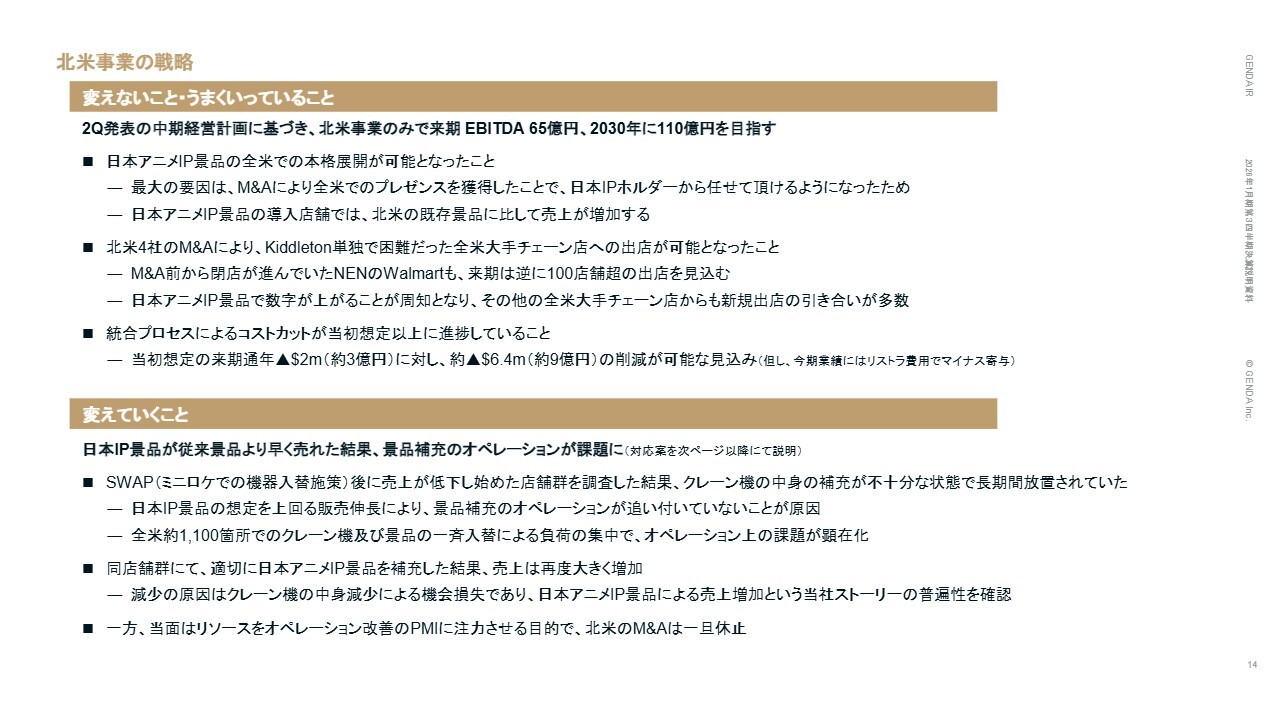

北米事業の戦略

冒頭でご説明した当社株価低迷の一因と認識している北米事業について、詳細をご説明します。

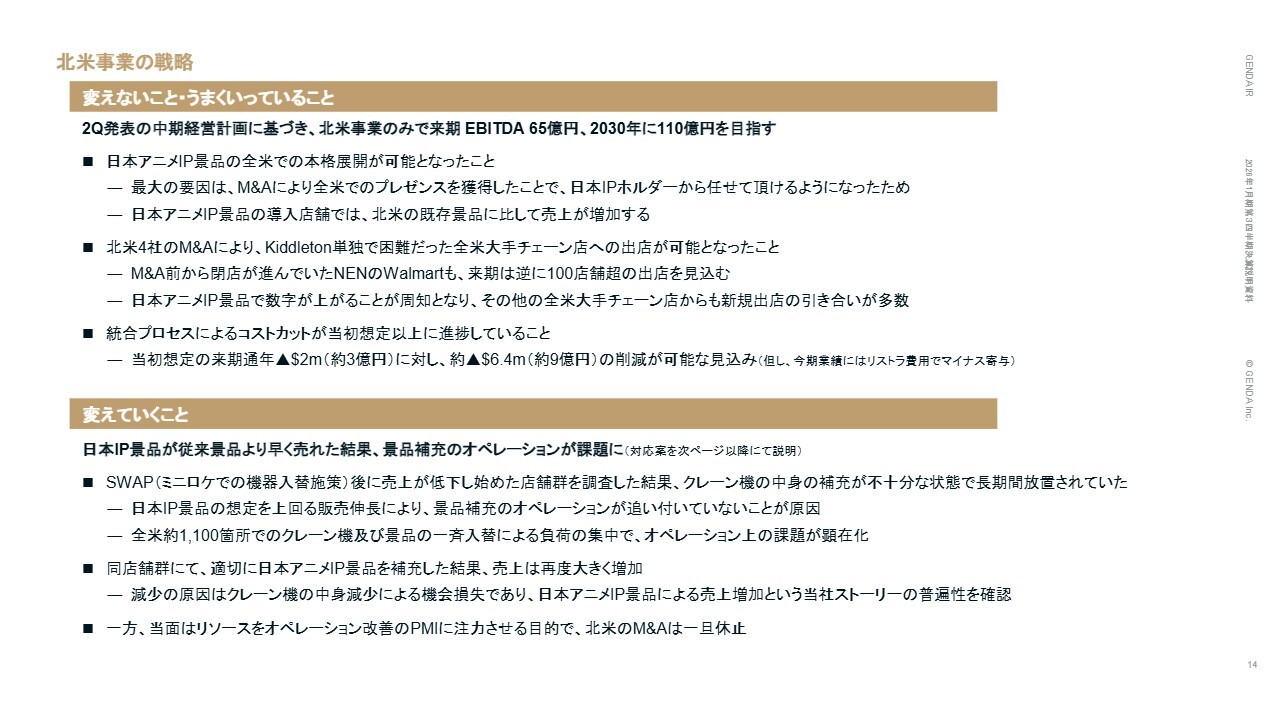

まず、「変えないこと」「うまくいっていること」についてご説明します。第2四半期の決算発表時にご説明したとおり、北米事業単体で来期EBITDA65億円、2030年にはEBITDA110億円を目指していきます。

最も「うまくいったこと」として、M&Aにより全米でのプレゼンスを獲得でき、日本アニメIP景品の全米での本格展開が可能となりました。また、日本アニメIP景品の導入店舗での売上が増加していることは、以前からご報告のとおりです。

さらに、全米の大手小売チェーン店での新規出店が増加しています。従来ご報告しているとおり、M&A前から閉店が進んでいたWalmartの店舗も、来期には逆に100店舗を超える新規出店を見込んでいます。

それ以外の全米大手チェーンからの新規出店の引き合いも多数いただいています。

北米事業各社の統合プロセスによるコスト削減は、当初想定の来期通年で200万ドル(約3億円)に対し、640万ドル(約9億円)の削減が可能となる見込みで、予想以上の進捗を見せています。

次に、「変えていくこと」についてです。日本アニメIP景品の想定を上回る販売伸長により、景品補充のオペレーションが追いついていないという課題が顕在化しました。

売上が低下した店舗群を調査した結果、クレーン機内の景品が不十分な状態で長期間放置されていたことが原因であると特定されました。

原因としては、日本アニメIP景品の想定を上回る販売伸長により、景品補充のオペレーションが追いついていなかったことが挙げられます。当該店舗群で景品を適切に再補充したところ、売上は再び大きく増加しました。

売上低下の要因が日本アニメIP景品自体ではなく、オペレーションにあったことで、日本アニメIP景品を展開することによる売上増加の普遍性をあらためて確認しました。

当面は、リソースをオペレーション改善のPMIに注力するため、北米でのM&Aをいったん休止します。

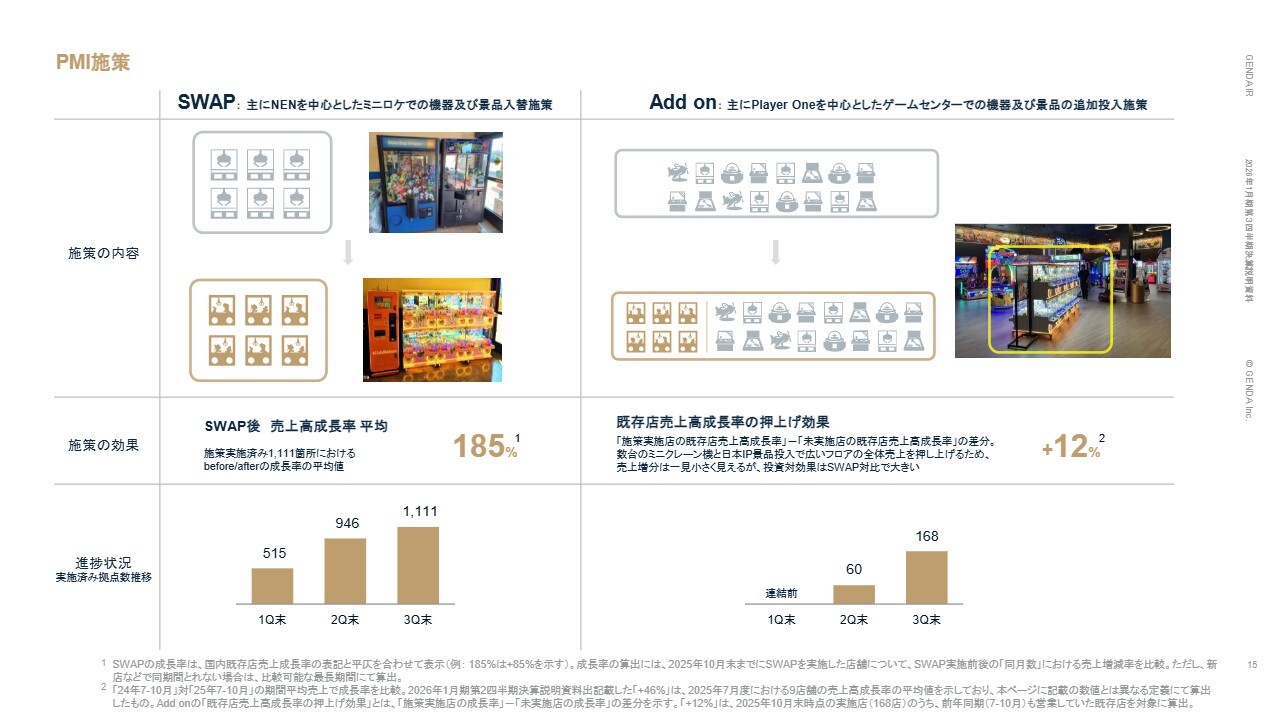

PMI施策

実際に行っているPMIについてご説明します。NENを中心に、もともと設置されていたゲーム機を、日本式のクレーンゲーム機および日本アニメIP景品に交換する取り組みを「丸ごと入れ替える施策」から「SWAP」と呼んでいます。

この交換を実施した既存店の売上高成長率は、平均で185パーセントと、引き続き高い成長率を維持しています。

次に、Player Oneを中心に、クレーン機と日本アニメIP景品を「追加で投入する施策」を「Add on」と呼んでいます。

小さい区画をすべて入れ替えるSWAPとは異なり、広いゲームセンターに追加投入するAdd onでは、効果測定方法を変更しており、「施策を実施した店舗の既存店売上高成長率」と「施策を実施していない店舗での既存店売上高成長率」の差分を比較しています。

数字は一見小さく見えますが、数台のミニクレーン機と日本アニメIP景品の投入によって広いフロア全体の売上を押し上げるため、1単位の投資による売上増加およびフリーキャッシュフローの増加効果は、SWAPと比較しても非常によい結果が得られています。

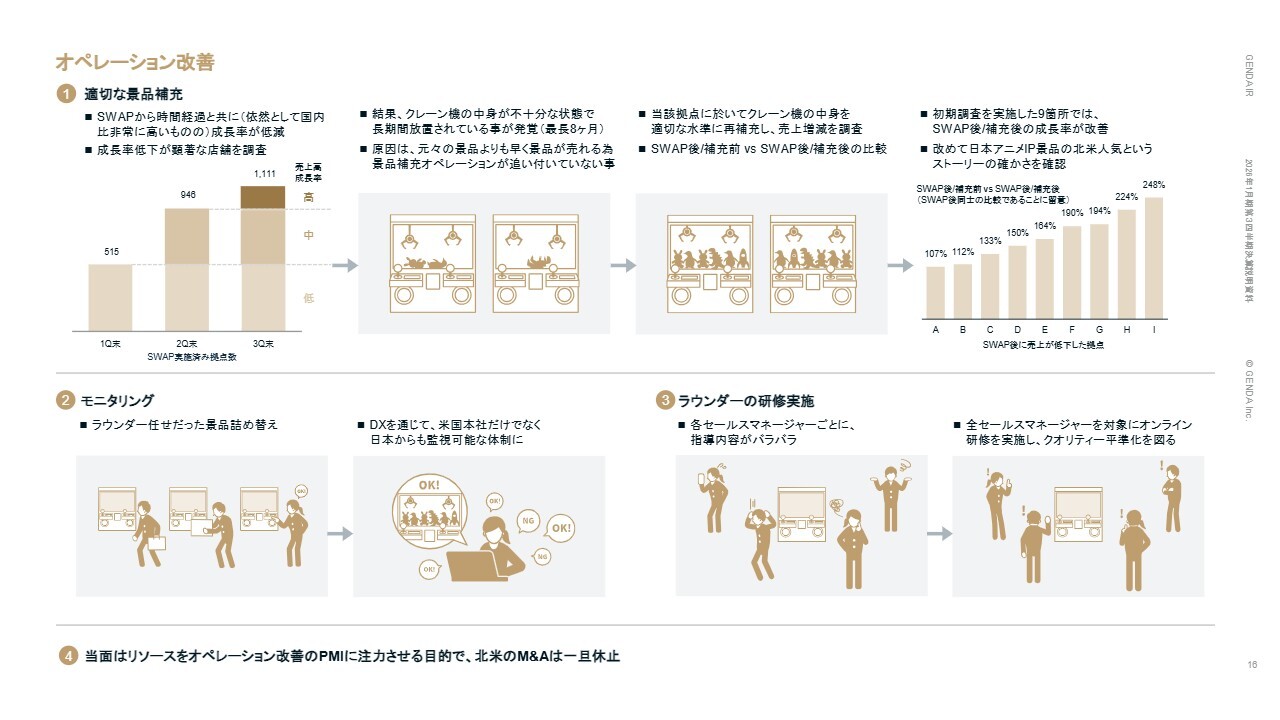

オペレーション改善

オペレーション課題に対する具体的な改善の取り組みについてご説明します。

1つ目は、適切な景品補充です。SWAPを実施している店舗の成長率は依然として国内事業との比較で非常に高いものの、時間の経過とともに低下し始めていました。

原因を調査した結果、売上高成長率が低下している拠点では、景品補充オペレーションの遅れが原因でクレーン機の景品が不十分な状態になっていることが判明しました。

具体的には、もともとの景品よりもかなり早いペースで景品が売れるため、景品補充オペレーションが追いついていないという状況です。

そこで、当該拠点に景品を正確に再補充し、売上増減を調査しました。

この比較は、日本アニメIP景品についてSWAP前後との比較ではなく、日本アニメIP景品にすでにSWAPした後に、さらに適切に再補充を行ったかどうかの比較であることが重要です。

その結果、再補充前後の成長率が最大で248パーセントと大きく改善しました。あらためて日本アニメIP景品が北米で人気を獲得しているというストーリーを確認できたため、このオペレーションの改善を速やかに進めていきます。

その観点から、2つ目としてモニタリングを強化します。従来は各ラウンダーに任せていた景品詰め替えを、DXを活用することで、米国本社だけでなく日本からも監視可能な体制を構築していきます。

また、3つ目の取り組みとして、ラウンダーに指示を出すセールスマネージャーごとの指導内容にばらつきがある点を是正するため、全米で約220名いるセールスマネージャー全員を対象にオンライン研修を実施し、クオリティの標準化を図ります。

当面はリソースをオペレーション改善のPMIに注力することを目的として、北米におけるM&Aをいったん休止します。

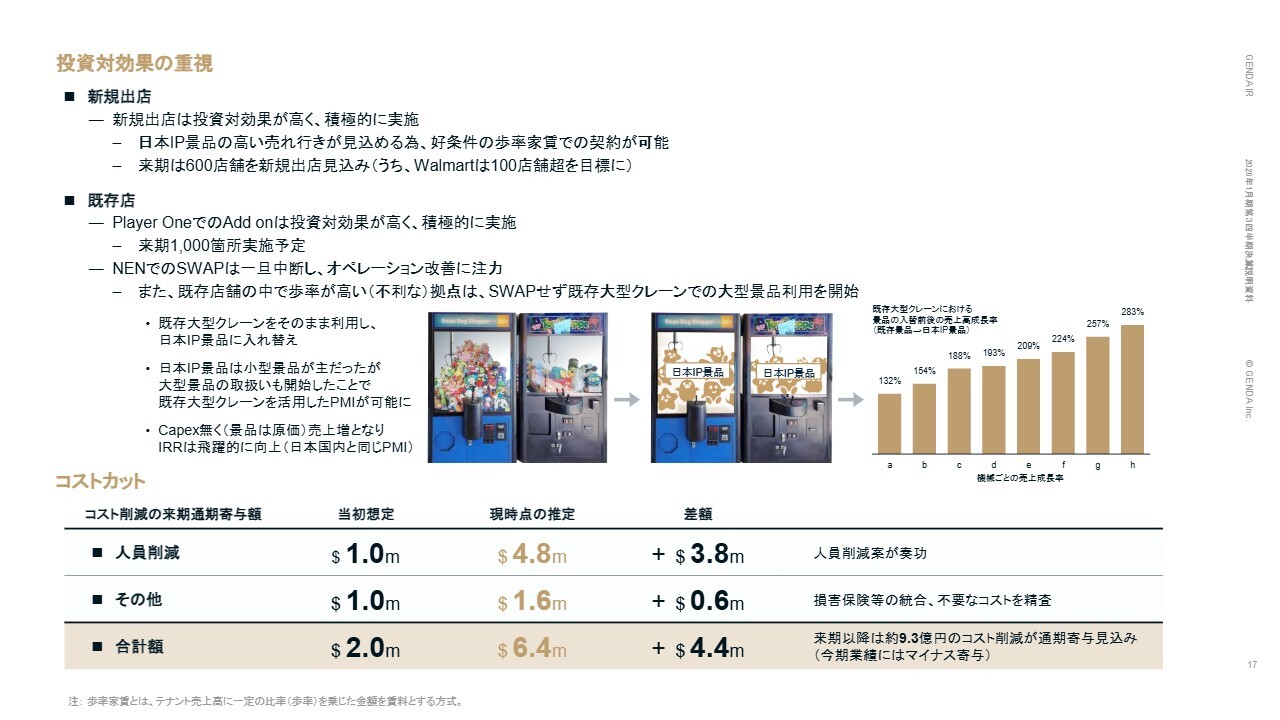

投資対効果の重視

フリーキャッシュフローを重視する観点から、来期の北米事業の投資を効率化します。まず、新規出店についてですが、日本アニメIP景品の高い売れ行きが最初から見込めることから、好条件の歩率家賃で契約できるケースが多くなってきています。

そのため、投資キャッシュフローの最大効率化を図るべく、積極的に新規出店を進めていきます。

来期は年間600店舗の出店を見込んでいますが、そのうち100店舗超は、これまで閉店が進んでいたWalmartに新規出店することを想定しています。

Walmartでは、NENを買収する以前から先方の方針により閉店が進んでいました。しかし、SWAPによる売上増加の効果を実感していただいたため、第2四半期の決算説明会でご報告したように、7店舗を試験的に新規出店しました。

その結果、当該店舗の売上が非常に好調で、Walmartからも高い評価をいただきました。そのため、来期はWalmartへの新規出店を全面的に進めていく予定です。

次に、既存店についてです。ご報告のとおり、Player OneでのAdd onは投資対効果が高く、積極的に実施します。今期は200ヶ所で実施しましたが、来期は1,000ヶ所を予定しています。

一方、NENを中心としたSWAP施策については、今期1,500ヶ所で実施済みですが、来期はこの1,500ヶ所におけるオペレーションの改善に注力するため、追加SWAPを原則的にいったん中断し、景品補充体制を整えてから再開します。

なお、歩率家賃が高い既存店舗では、SWAPを実施してもIRRが魅力的にならない場合があり、これが課題となっていました。

しかし、日本アニメIP景品による大型景品の取り扱いを直近開始したことで、既存の大型クレーン機を活用することが可能となり、この問題を解決できるようになりました。

既存機械をそのまま利用し、景品を日本アニメIP景品に変更したところ、機械あたりの売上高成長率は最大283パーセントと、非常に高い効果が得られています。

これにより、CAPEXを伴わずに売上増が可能となり、IRRは飛躍的に向上します。この施策は、歩率家賃が高い既存店舗へ今後拡大していく計画です。

次に、北米事業におけるコスト削減の見通しです。コスト削減による来期通期の寄与額は、当初の想定である200万ドルから実際は640万ドルとなり、当初想定を大幅に上回る見込みです。日本円で年間約9億3,000万円のコスト削減が通期で寄与することになります。

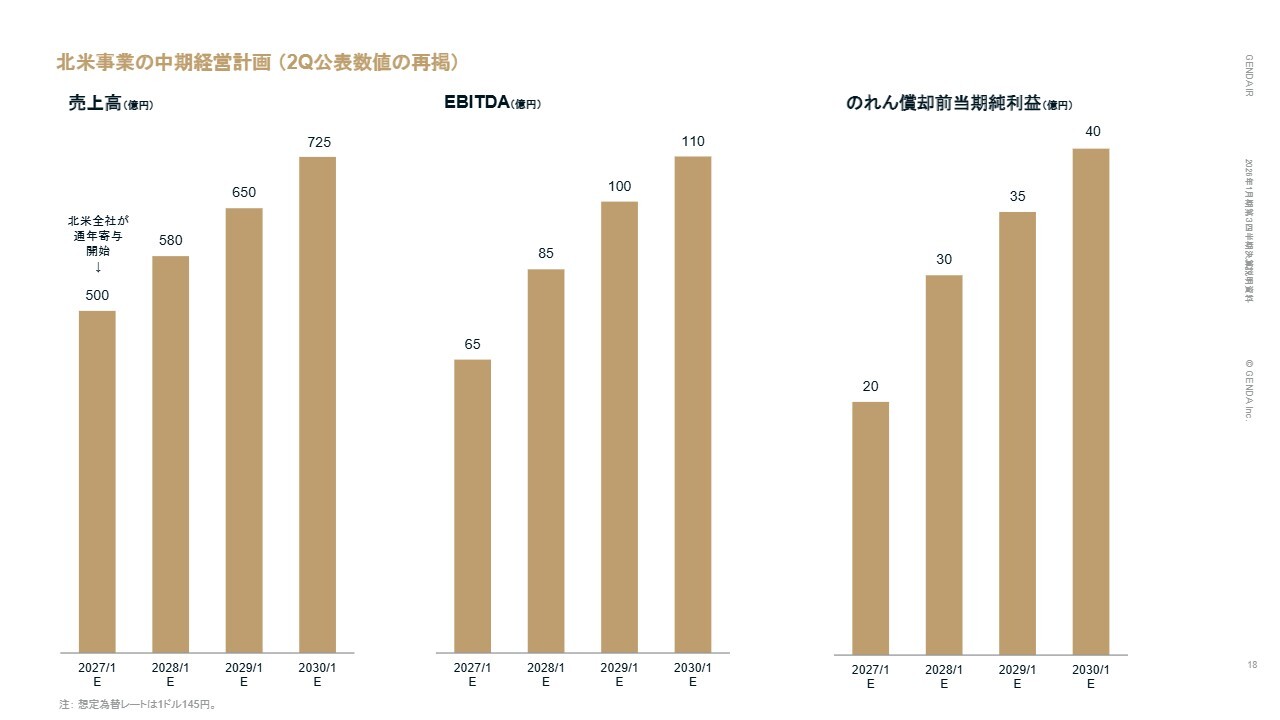

北米事業の中期経営計画(2Q公表数値の再掲)

北米の中期経営計画です。第2四半期の決算説明会で発表したこの計画を着実に実現していきます。

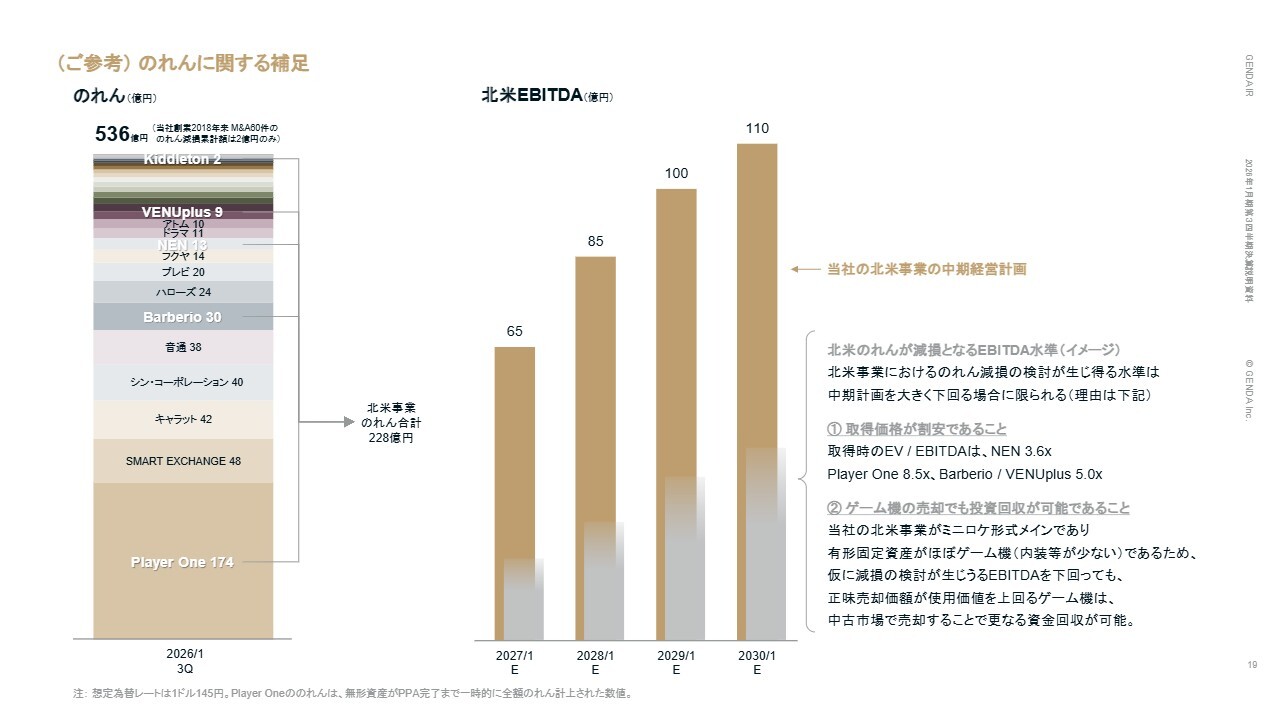

(ご参考)のれんに関する補足

北米事業について投資家のみなさまからよくいただくご質問として、北米事業ののれんに関して補足します。

当社の第3四半期ののれんは全社で合計536億円となっていますが、ご覧のとおり、細かく分散されています。

Player OneはまだPPA前のため、全額がのれんとして計上されていますが、それを含めて、北米事業ののれんは合計で228億円となっています。

こののれんと有形固定資産を合わせた投下資本を、一定期間内にキャッシュフローで回収できなくなる場合、のれんの減損が見込まれます。

ただし、北米事業におけるのれんの減損が必要となるのは、中期経営計画を大きく下回る場合に限られます。この水準は、灰色の棒グラフに示されています。

その最大の理由は、取得価格がそもそも割安であることです。取得時のEV/EBITDA倍率は、NENが3.6倍、Player Oneが8.5倍、BarberioおよびVENUplusが5.0倍となっています。当社の国内M&Aと比較すると、やや割高ではありますが、安全圏内での買収といえます。

さらに、ゲーム機の売却による投資回収が可能であることも、リスクを緩和する要因となっています。当社の北米事業はミニロケ形式を主とし、有形固定資産の多くは運搬可能なゲーム機で構成されており、売却が難しい内装等は限られています。

仮にEBITDAが減損の検討対象になる水準を下回ったとしても、中古市場での売却価格が使用価値を上回るゲーム機については、それを売却することでさらなる資金回収が可能となります。

来期業績

GENDA連結での来期業績予想についてお伝えします。直近公表したM&Aを踏まえ、2027年1月期の業績予想を本日再度上方修正しました。

M&Aが本日以降発生しない場合、売上高2,100億円、EBITDA280億円、のれん償却前当期純利益106億円を見込んでいます。

自社株買い

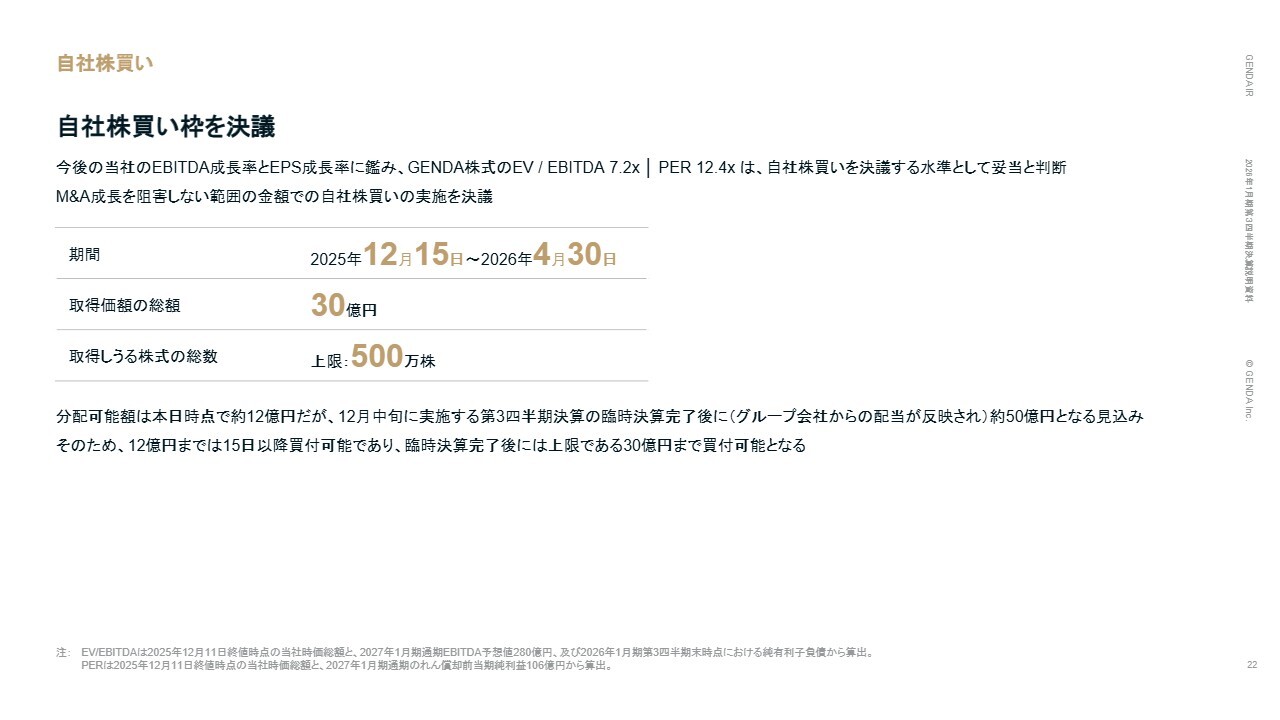

本日のプレゼンテーションの最後に、30億円の自社株買いの決議についてご説明します。

自社株買いについては、前回の第2四半期決算説明会でも一部触れましたが、当社のEBITDA成長率とEPS成長率を考慮し、昨日終値時点の株価水準であるEV/EBITDA倍率7.2倍、PER12.4倍が、自社株買いを決議する水準として妥当であると判断しました。

一方、当社戦略の中心であるM&Aによる「連続的な非連続な成長」を阻害しない範囲の金額である必要があるため、今回は総額30億円としています。

期間は、翌営業日の2025年12月15日、来週の月曜日から株主総会後の2026年4月30日までを予定しています。

なお、本日時点での分配可能額は約12億円です。ただし、12月中旬に実施予定のGENDA単体の臨時決算が完了した後、分配可能額は約50億円となる見込みです。

このため、現在の12億円については即座に買付が可能であり、臨時決算完了後には上限である30億円まで買付可能となる予定です。私からの本日のご説明は以上です。

当社は、資本市場との対話を通じて当社の認識不足を深く受け止め、戦略の修正を決定しました。

得られた示唆を基に、M&Aおよび既存事業への成長投資を慎重に選定し、フリーキャッシュフローおよび負債余力を最大限にM&Aへ活用する方針です。また、M&A待機資金を目的とした公募増資については、今後最低3年間凍結することとしました。

一方で、エンターテインメント業界におけるM&Aを通じた「連続的な非連続な成長」の実現や、すべてのM&AをEPS向上につなげるという当社戦略の根幹については、引き続き堅持していきます。

今後ともみなさまのご支援を賜りますようお願い申し上げます。ご清聴いただき、ありがとうございました。

質疑応答:北米事業のIP取得状況と日本IPとの連動について

質問者:北米事業についておうかがいします。IPの取得状況ですが、最近は日本のIPを活用した映画が数多くヒットしています。これとどのように連動しているのかお聞きしたいと思います。

特に2026年は『スーパーマリオ』の映画の公開を控えており、任天堂のライセンスは非常に重要になると考えています。その後『ゼルダの伝説』の映画もありますし、すでに公開されている『鬼滅の刃』などのヒットもあります。

このような背景から、御社の事業加速のためには、IP取得が非常に重要になると思いますが、この状況

新着ログ

「サービス業」のログ