【QAあり】リケンテクノス、5期連続上期売上高・各段階利益が過去最高 株式売却益により当期純利益の通期予想を上方修正

2026年3月期第2四半期(中間期)決算・経営概況説明

常盤和明氏(以下、常盤):おはようございます。リケンテクノス株式会社、代表取締役 社長執行役員の常盤和明です。本日は大変お忙しい中、私どもの決算経営概況説明会にご参加いただき、誠にありがとうございます。

本日の発表は、まず2026年3月期第2四半期中間期の決算概要についてご説明し、その後、本年4月よりスタートした3ヵ年中期経営計画の進捗についてご説明します。

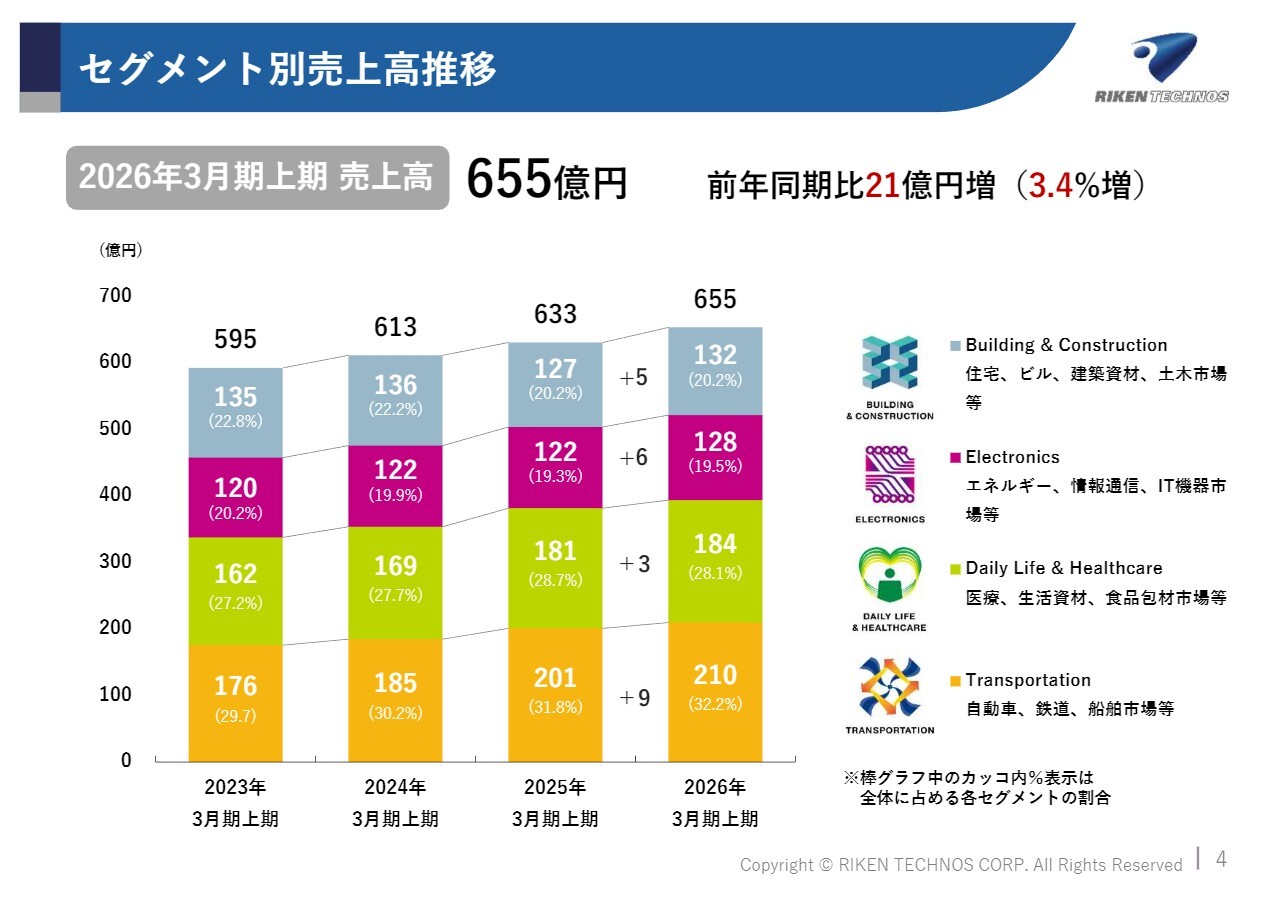

2026年3月期上期の決算概要についてご説明します。

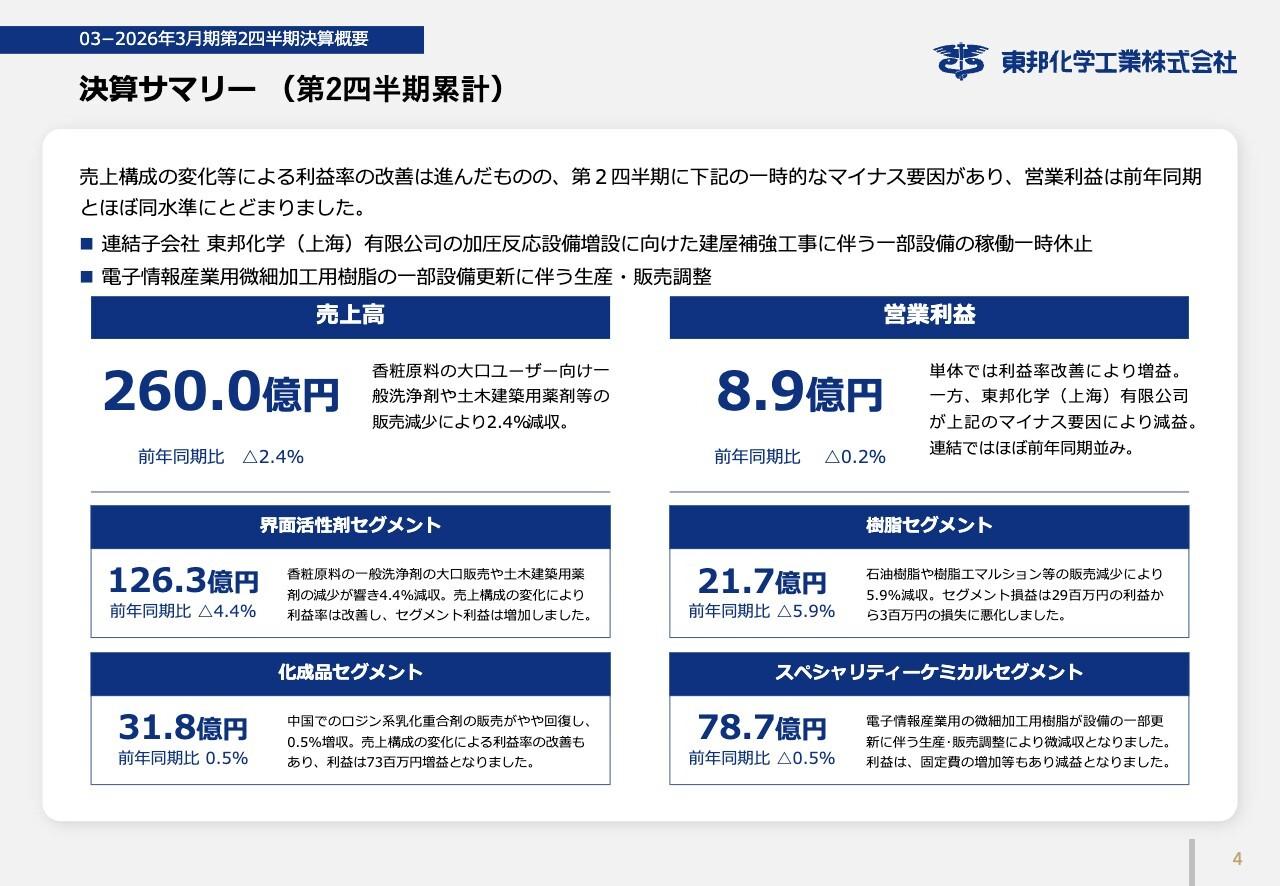

2026年3月期上期 連結業績サマリー

連結業績サマリーについてです。2026年3月期上期の連結売上高は655億6,700万円で、前年同期比21億7,600万円増の3.4パーセント増収となりました。営業利益は55億3,300万円で、前年同期比7億5,700万円増の15.8パーセント増益、経常利益は54億8,600万円で、前年同期比7億7,800万円増の16.5パーセント増益となっています。親会社株主に帰属する中間純利益は34億6,100万円で、前年同期比8億4,700万円増の32.4パーセント増益となりました。

連結売上高および各段階の利益は、上期として5期連続で過去最高を更新しています。ROSは8.4パーセント、EBITDAは75億2,000万円です。

ROSも上期での過去最高を更新しています。

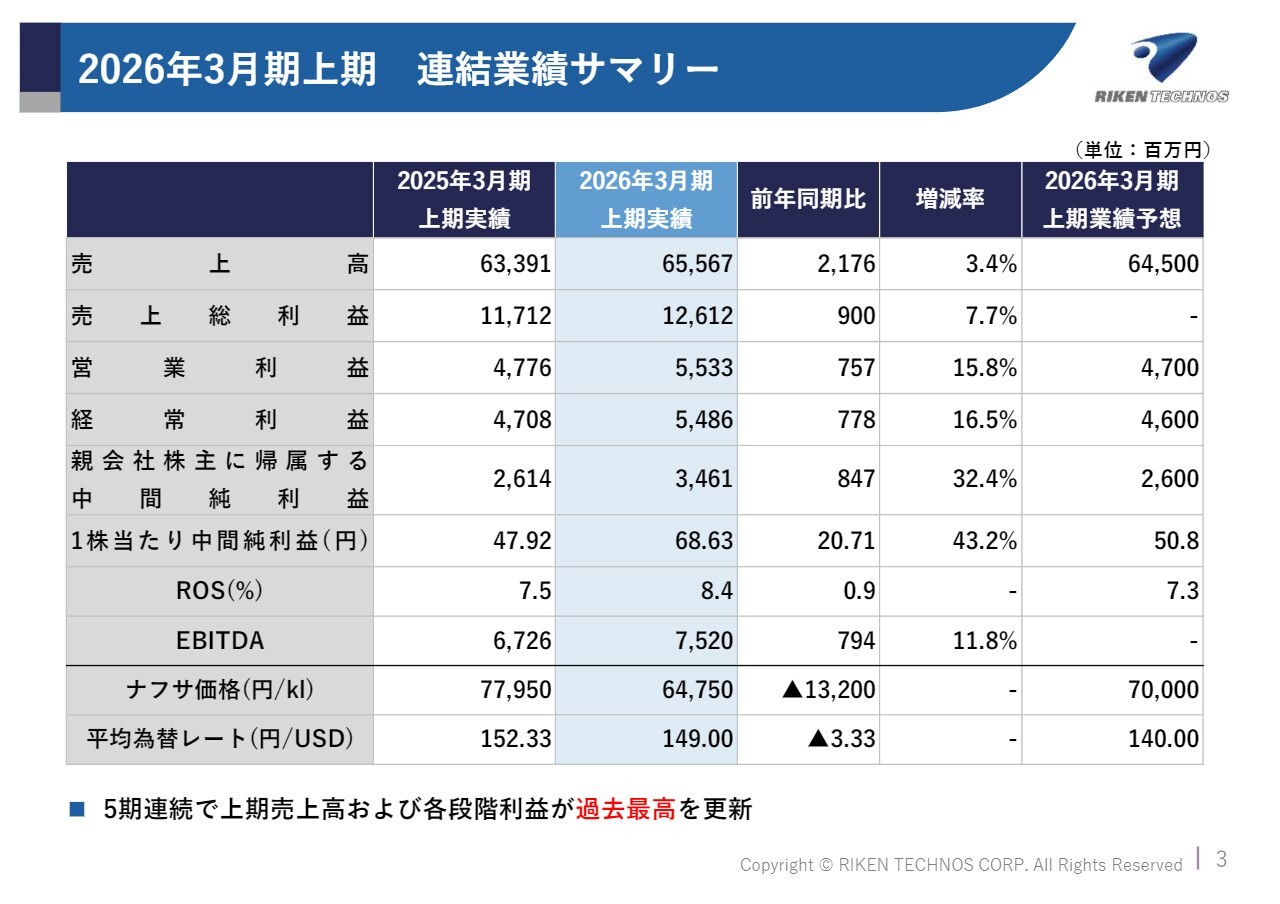

セグメント別売上高推移

続きまして、セグメント別の売上高の推移についてご説明します。まず、自動車などのトランスポーテーションセグメントの売上高は210億円で、前年同期比9億円の増収でした。

次に、医療・生活資材・食品包材などのデイリーライフ&ヘルスケアセグメントの売上高は184億円で、前年同期比3億円の増収です。

情報通信やIT機器市場などのエレクトロニクスセグメントの売上高は128億円で、前年同期比6億円の増収となっています。

住宅建築資材や土木市場などのビルディング&コンストラクションセグメントの売上高は132億円で、前年同期比5億円の増収となっています。セグメントの詳細については後ほど詳しくご説明します。

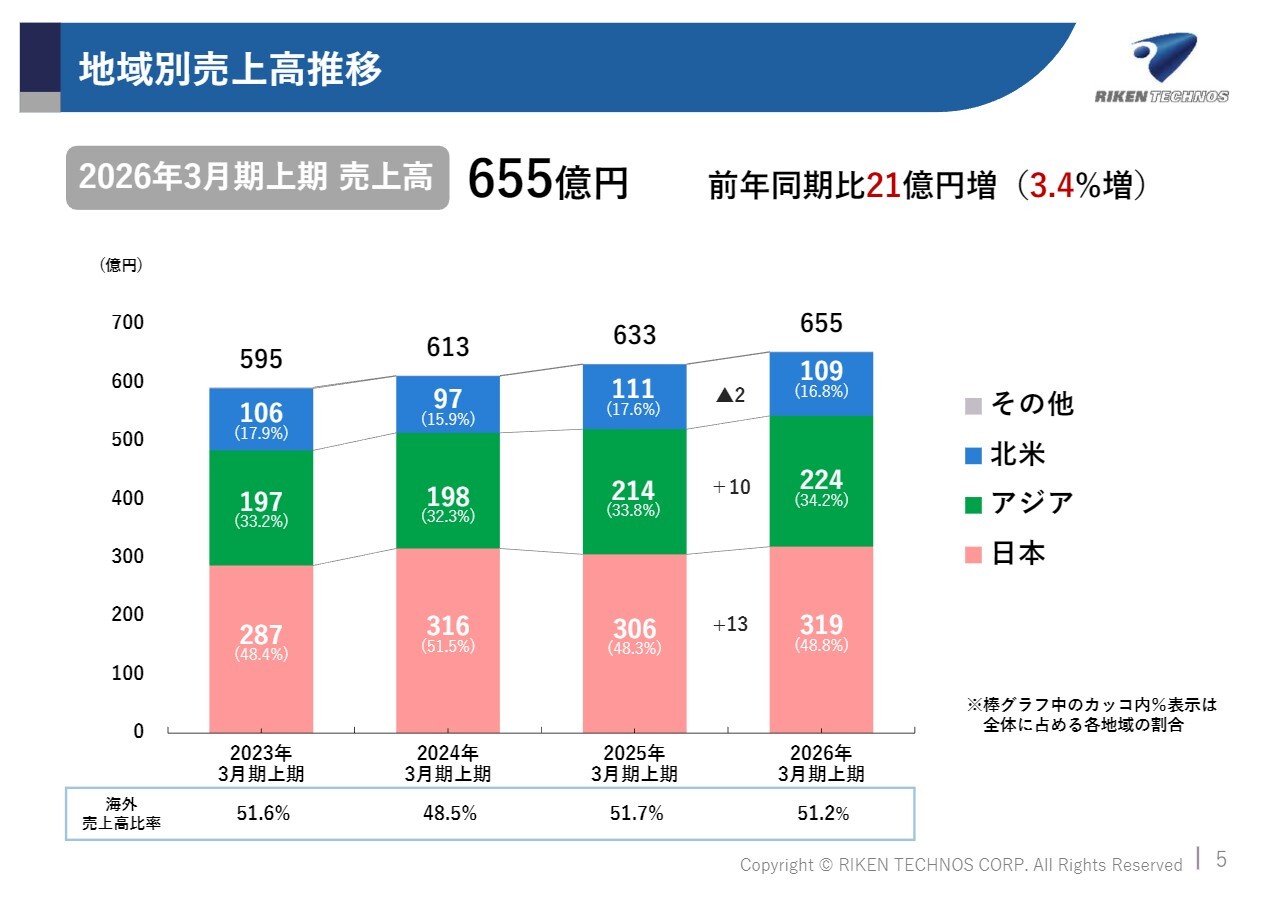

地域別売上高推移

続きまして、地域別の売上高の推移についてです。日本は319億円で前年同期比13億円の増収、アジアは224億円で前年同期比10億円の増収となりました。一方、北米は109億円となり、為替の影響もあり前年同期比で2億円の減収となっています。

地域別の構成比は、日本が48.8パーセント、アジアが34.2パーセント、北米が16.8パーセント、その他の国が0.2パーセントです。また、海外売上比率は51.2パーセントとなり、前年同期比で0.5ポイント減少しました。

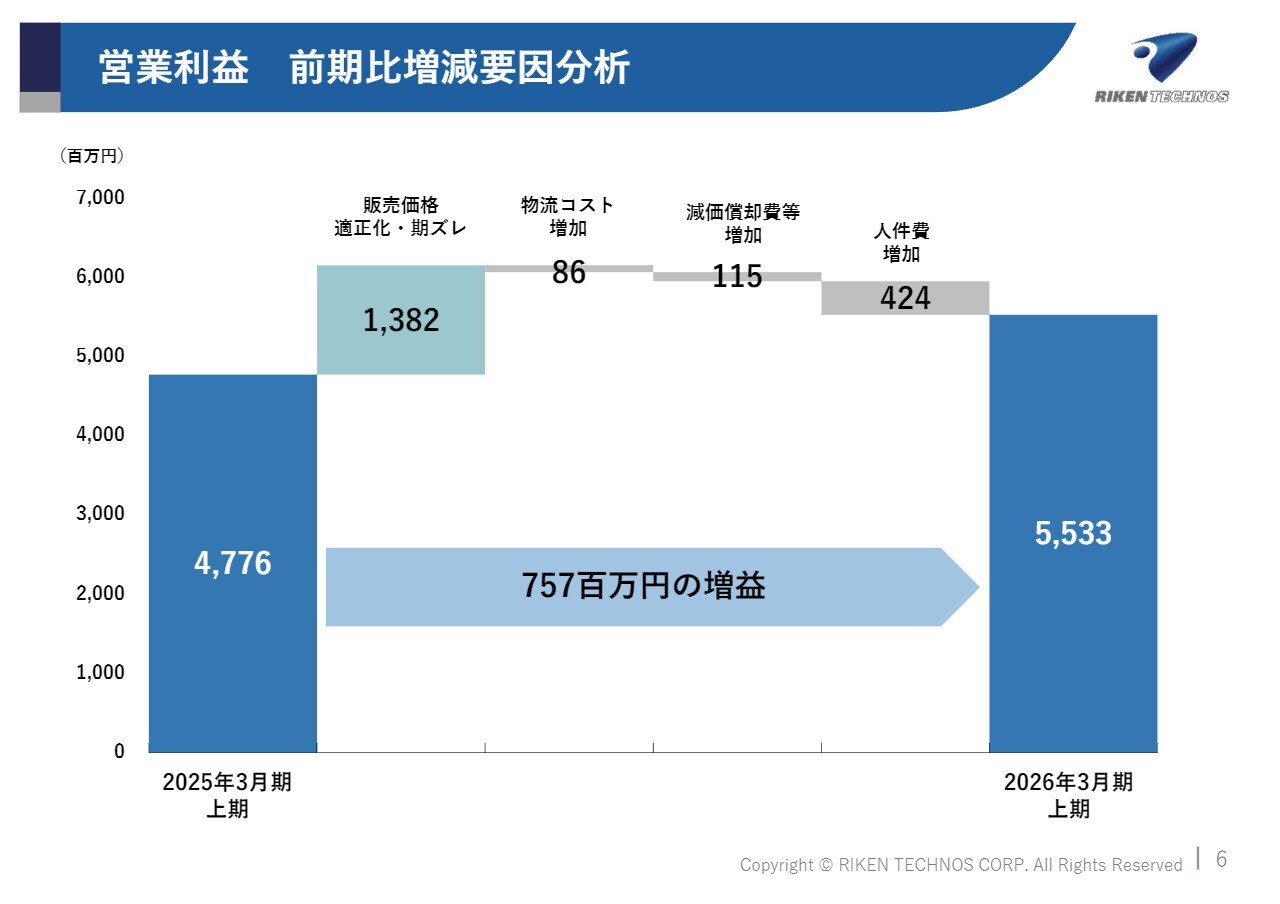

営業利益 前期比増減要因分析

続きまして、営業利益の前期比増減要因分析です。まず、前年である2025年3月期上期の営業利益は47億7,600万円でした。主な増益要因として、原料価格や副資材の価格上昇、事業コストの上昇分を製品価格に転嫁したことが挙げられます。

これに加え、価格改定の期ズレもあり、13億8,200万円の増益。一方、減益要因としては、物流コストの増加による8,600万円、積極的な投資に伴う減価償却費の増加による1億1,500万円、人件費の増加による4億2,400万円が挙げられます。これらを合計すると、7億5,700万円の増益となり、2026年3月上期の営業利益は55億3,300万円となりました。

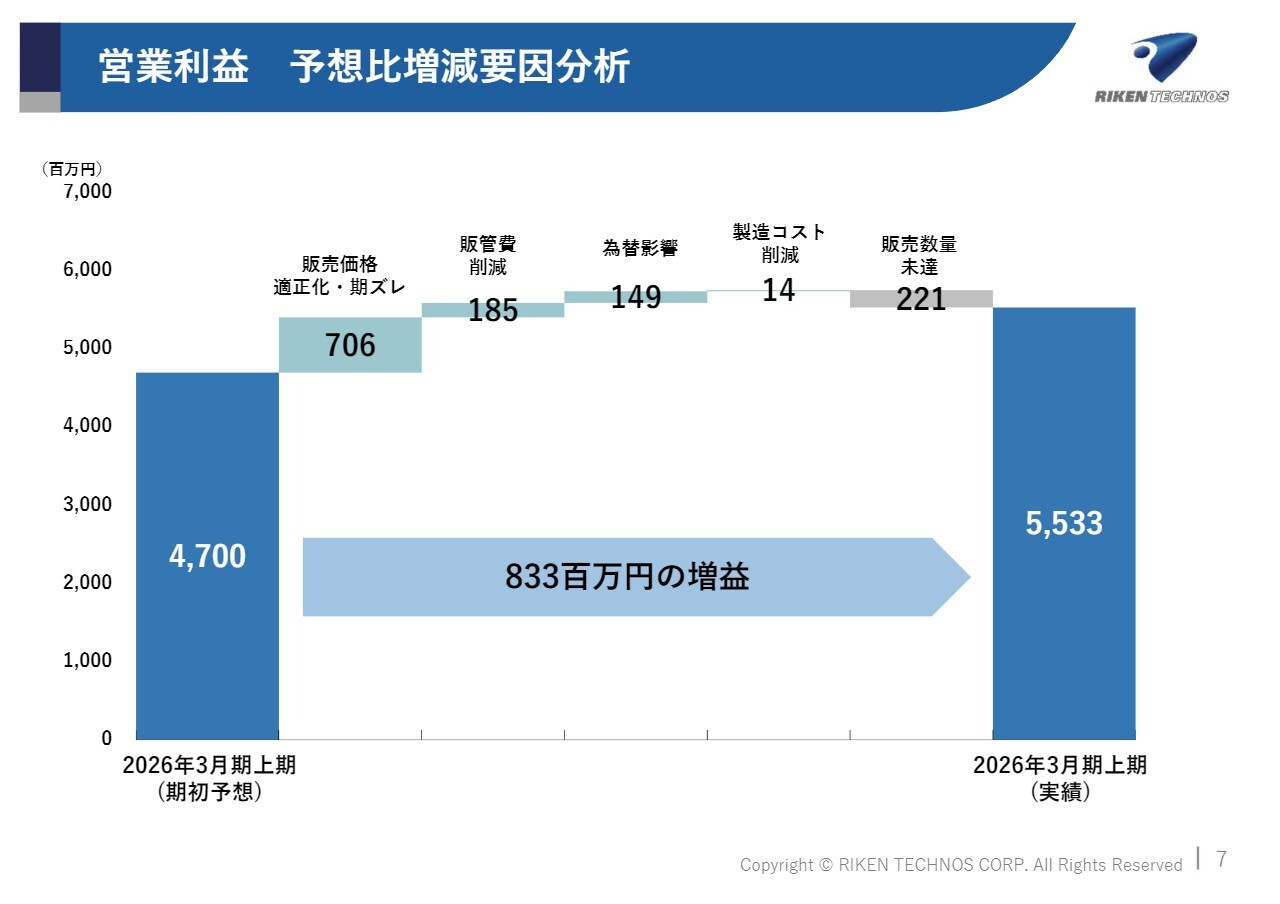

営業利益 予想比増減要因分析

続きまして、営業利益上期の期初予想との増減要因分析についてご説明します。期初予想では47億円の営業利益を見込んでいました。増益の要因としては、販売価格の適正化および期ズレにより7億600万円、販管費の削減により1億8,500万円、さらに為替が円安に振れた影響で1億4,900万円、製造コストの削減分として1,400万円が挙げられます。

反対に減益の要因ですが、期初に予想していた販売量に3パーセント届かなかったことで、2億2,100万円の減益となりました。これらを合わせて8億3,300万円の増益となり、2026年3月期の営業利益は55億3,300万円となっています。

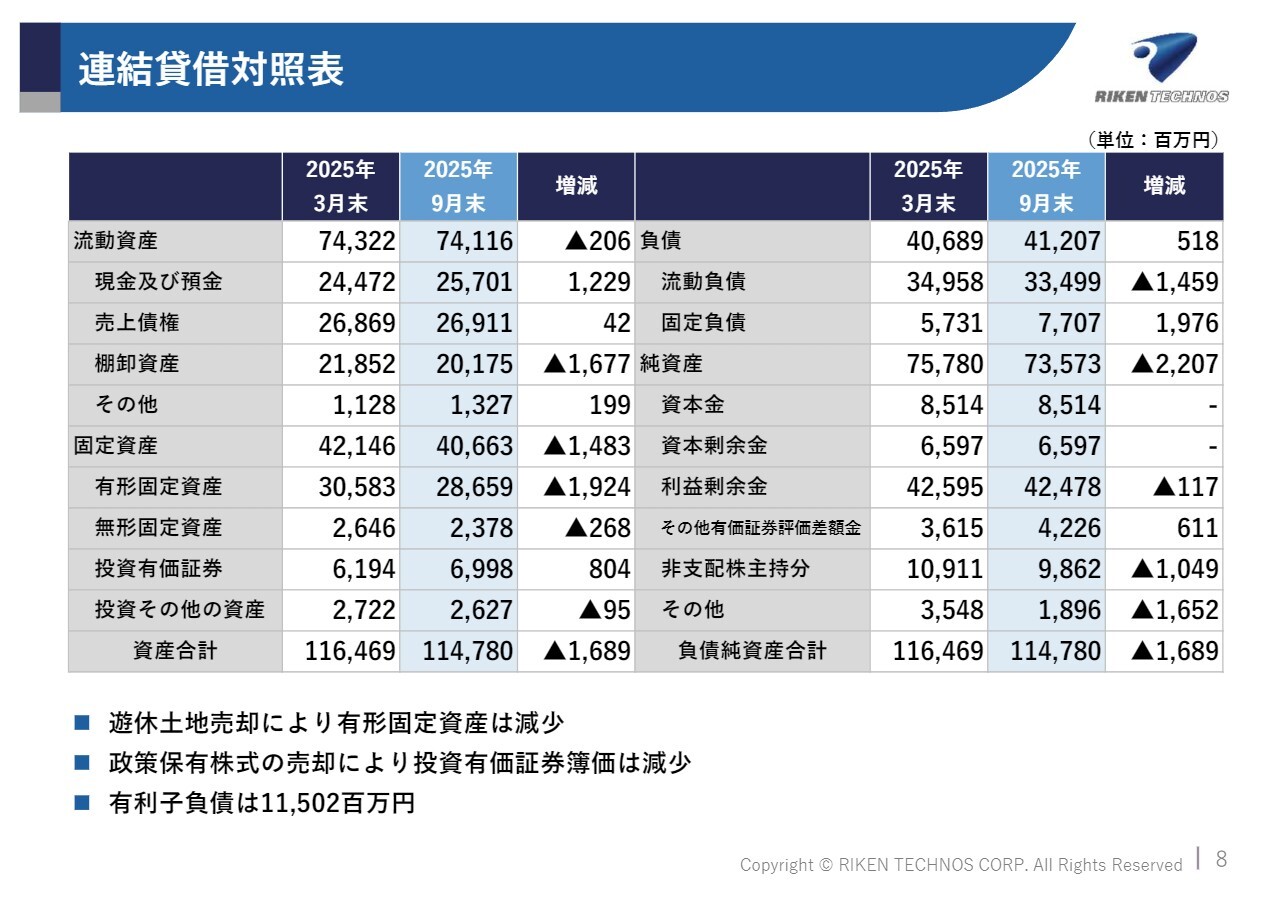

連結貸借対照表

続きまして、連結貸借対照表についてです。総資産は1,147億8,000万円で、前期末比16億8,900万円減少しました。負債は412億700万円で、前期末比5億1,800万円増加しています。純資産は735億7,300万円で、前期末比22億700万円減少しました。

自己資本比率は55.5パーセントです。

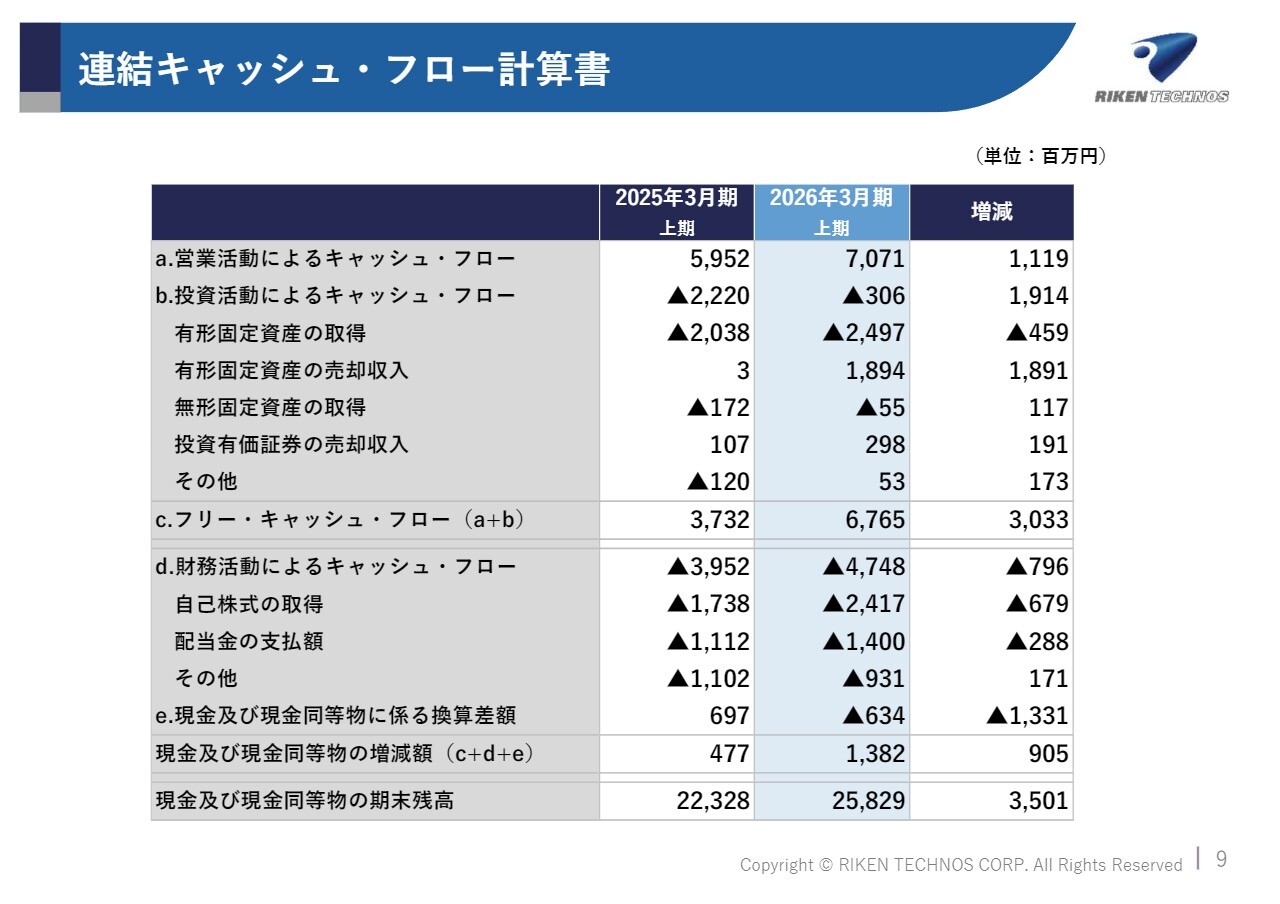

連結キャッシュ・フロー計算書

連結キャッシュフロー計算書についてご説明します。営業活動によるキャッシュフローは70億7,100万円となりました。投資活動によるキャッシュフローは有形固定資産の売却が18億9,400万円あり、結果として3億600万円を使用しています。財務活動によるキャッシュフローは47億4,800万円です。これらを合計すると13億8,200万円の増加となり、現金同等物の期末残高は258億2,900万円となりました。

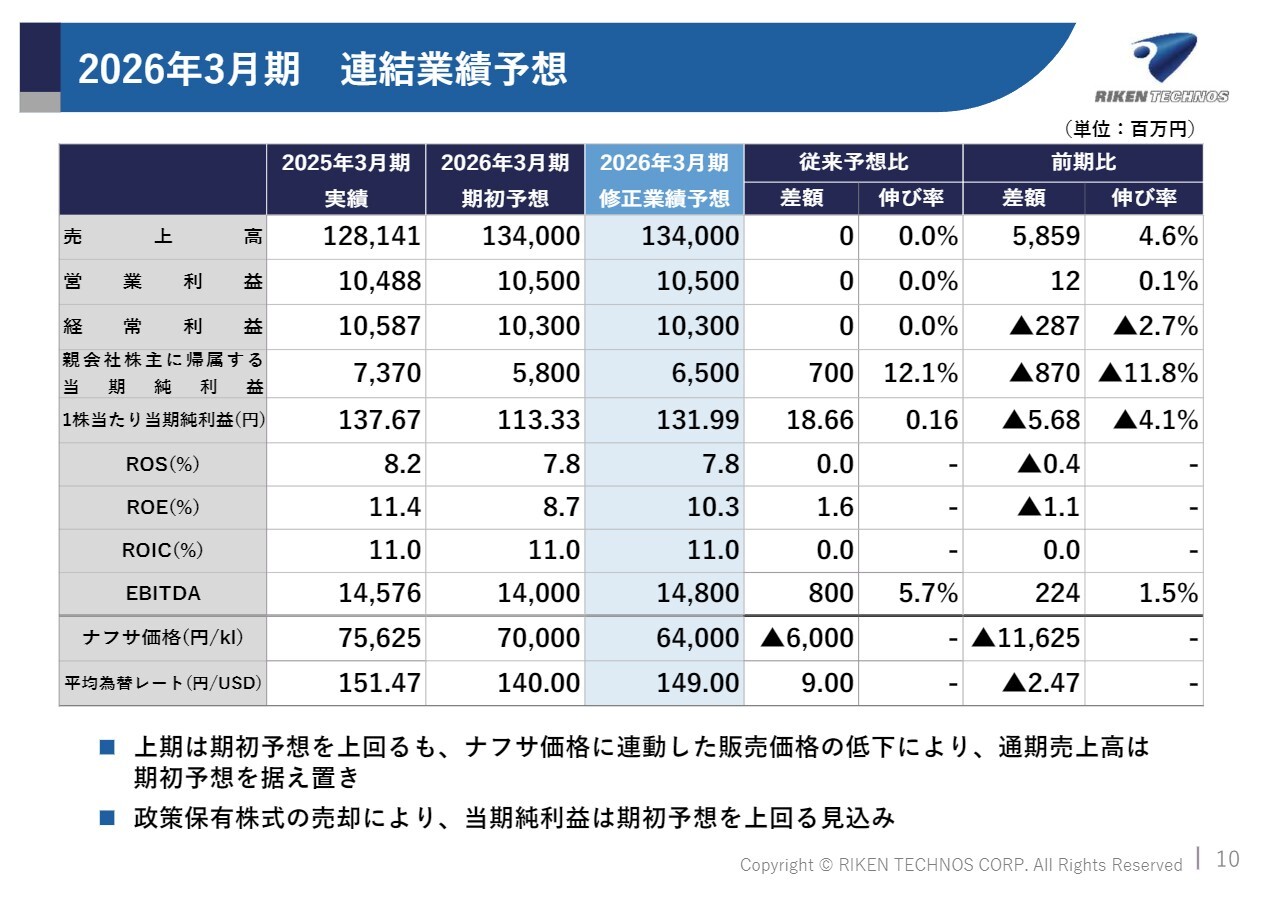

2026年3月期 連結業績予想

続きまして、2026年3月期通期の連結業績予想についてです。売上高を1,340億円、営業利益を105億円、経常利益を103億円、当期純利益を65億円と見込みました。本年4月30日に発表した期初の予想に対して、先行き不透明な現下の経済状況を鑑み、経常利益までは据え置いています。ただし当期純利益については、政策保有株式の売却見込みがあるため、7億円増益の65億円に上方修正しています。

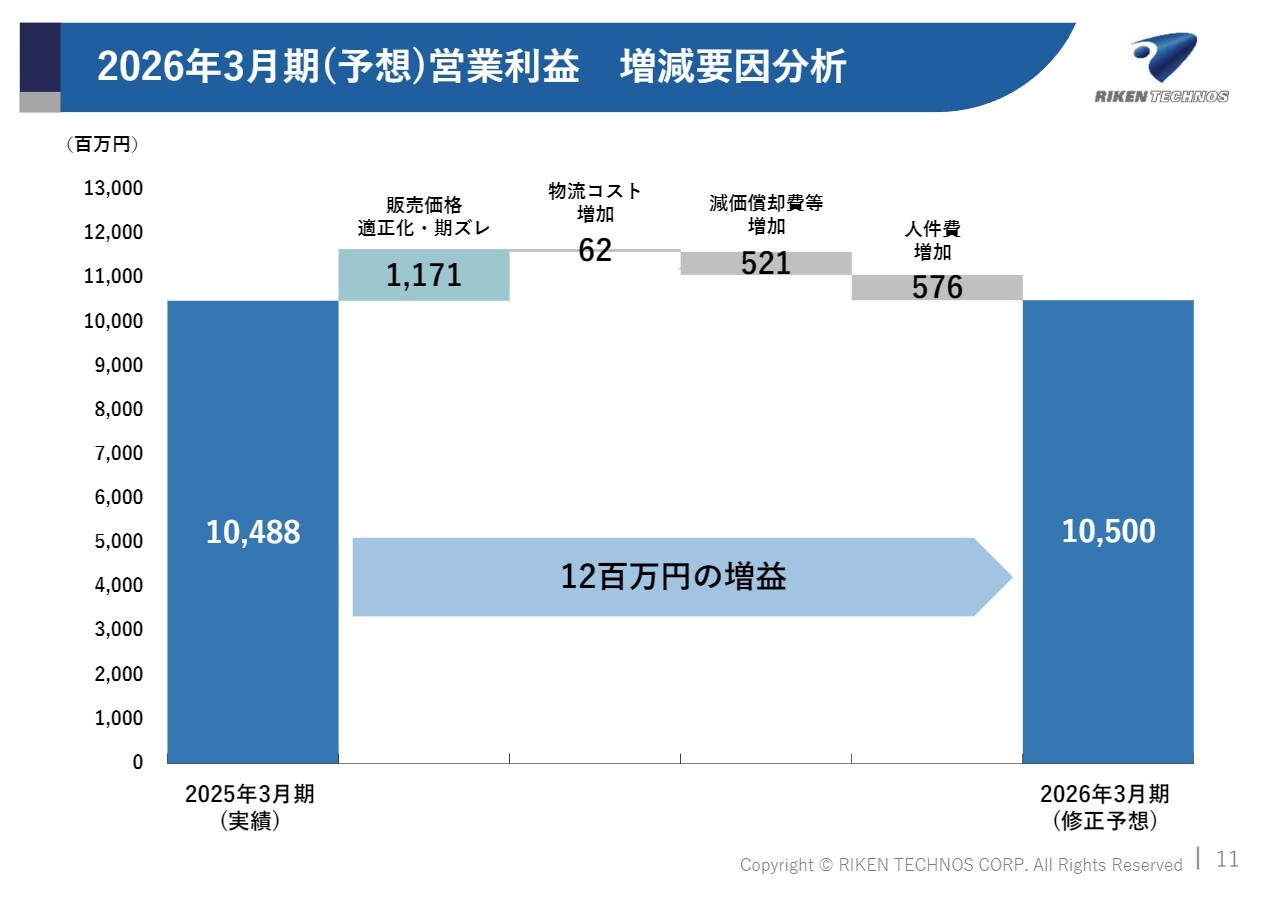

2026年3月期(予想)営業利益 増減要因分析

続きまして、通期の営業利益予想と前期との増減要因分析です。2025年3月期の営業利益は104億8,800万円です。増益の要因としては、販売価格の適正化および期ズレにより、11億7,100万円の増益が見込まれています。一方、減益の要因としては、物流コストの増加が6,200万円、減価償却費等の増加が5億2,100万円、人件費の増加が5億7,600万円となっています。これらを合計すると1,200万円の増益となり、2026年3月期通期の営業利益は105億円となります。

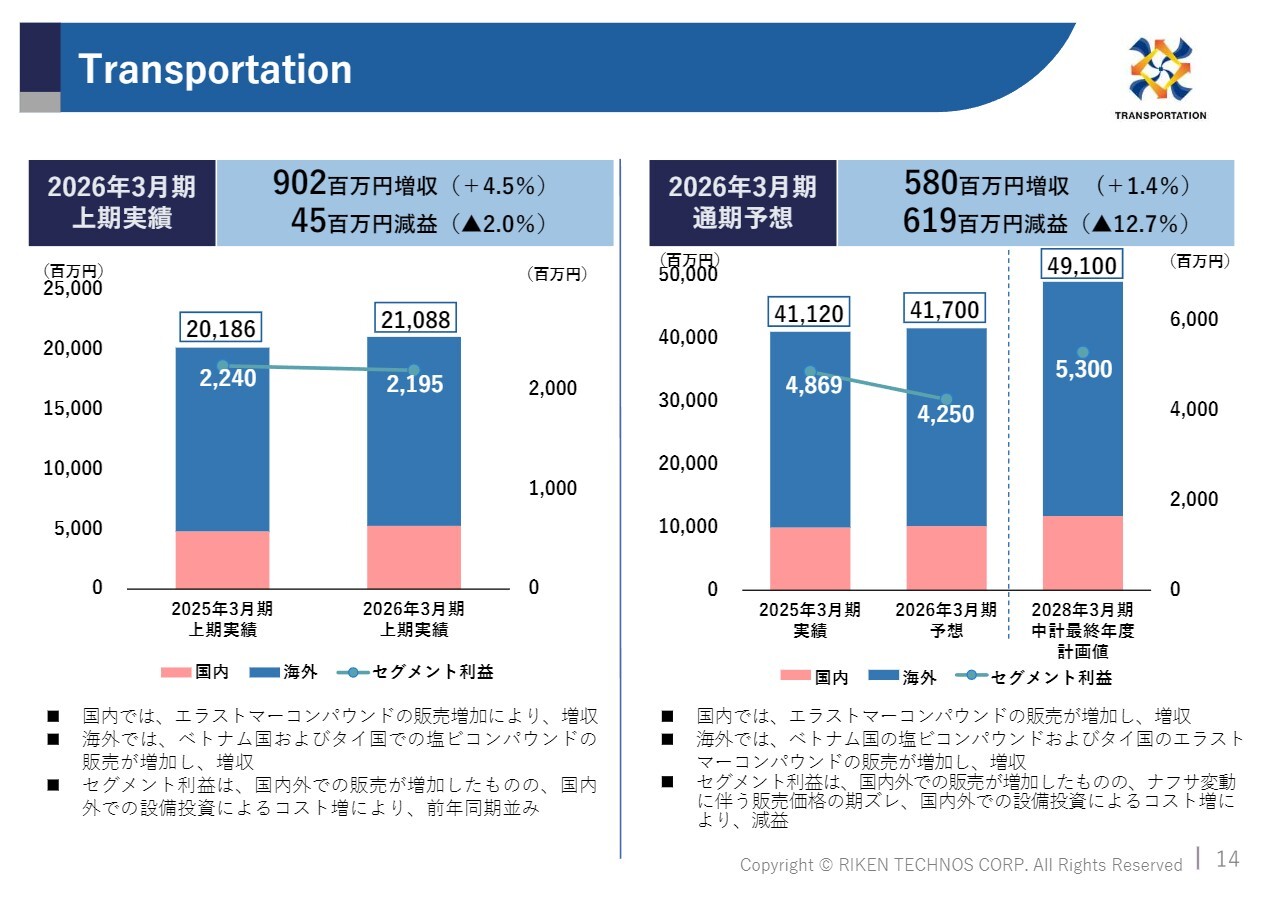

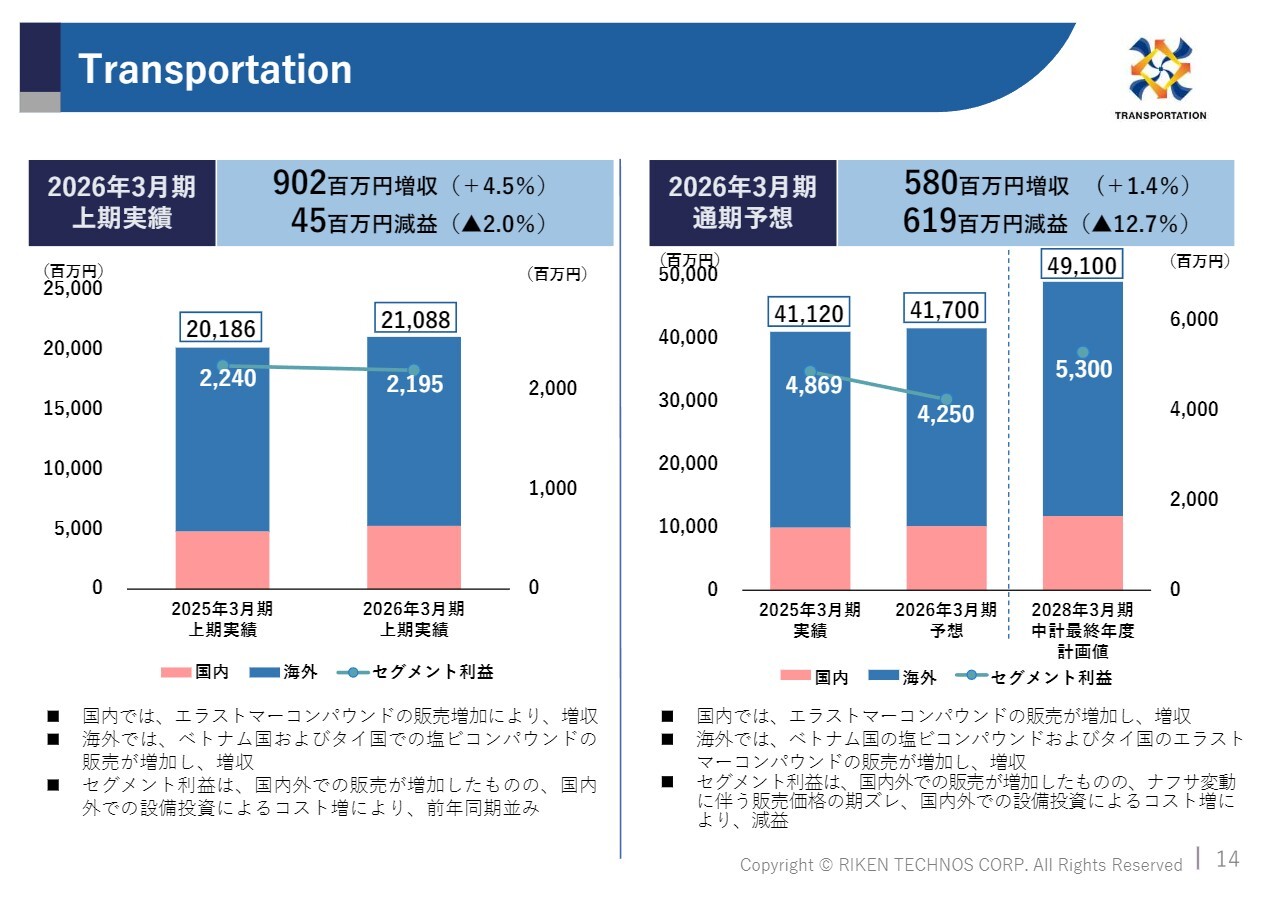

Transportation

続きまして、セグメント別の概況についてご説明します。まず1つ目のセグメント、自動車等を含むトランスポーテーションセグメントの状況をご紹介します。トランスポーテーションセグメントの2026年3月期上期の売上高は210億8,800万円で、前年同期比9億200万円、率にして4.5パーセントの増収となりました。国内ではエラストマーコンパウンドの販売が堅調に推移し、増収となりました。

海外では塩ビコンパウンドの販売が増加し、増収となっています。セグメント利益は21億9,500万円で、前年同期比4,500万円の減益となりました。減益の理由は、販売は大幅に増加したものの、設備投資などによる減価償却費が発生し、ほぼ前年並みとなりました。

2026年3月期通期の予想についてですが、売上高は前期比で5億8,000万円増収の417億円、セグメント利益は前期比で6億1,900万円減益の42億5,000万円を見込んでいます。国内外で販売は増加するものの、減価償却費のコスト上昇に加え、製品価格の改定や期ズレが影響し、減益となる見込みです。

Transportation

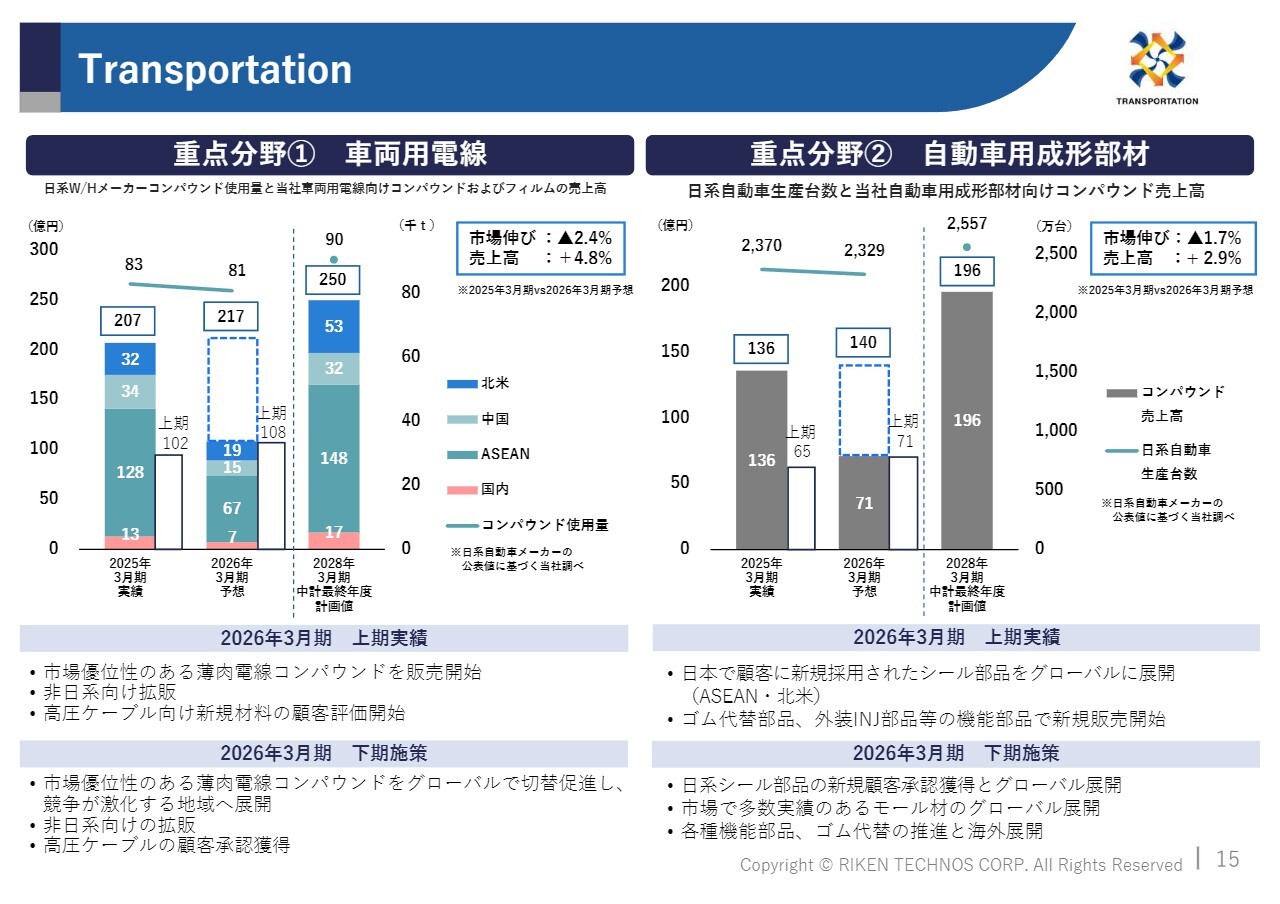

続きまして、トランスポーテーションセグメントにおける重点分野の状況です。まず1つ目の重点分野である車両用電線についてご説明します。

市場の状況ですが、2026年3月期の日系ワイヤーハーネスメーカーのコンパウンド使用予測量は、自動車生産の減産に伴い、前期比で2.4パーセント減少する見込みです。

当分野における当社のコンパウンドおよびフィルムの売上高は、217億円を予想しており、前期比で10億円の増収を見込んでいます。また、自動車OEMの軽量化ニーズに応えることで市場優位性のある薄肉電線用コンパウンドを、グローバル規模で拡販していきます。

加えて、非日系顧客への拡販も進めていきます。また、高圧ケーブルなどの新規材料の獲得にも取り組んでいきます。重点分野の2つ目は、自動車用成形部材です。市場の状況については、日系自動車の世界の自動車生産台数が2026年3月期には2,329万台と予測されており、前期比で1.7パーセントの減少が見込まれています。当社の自動車成形用部材のコンパウンド売上高は140億円と、前期比で4億円の増収を見込んでいます。日本で採用された材料をグローバルに展開していきます。

ゴム代替をさらに推進し、機能部材の拡販を進めます。

Daily Life & Healthcare

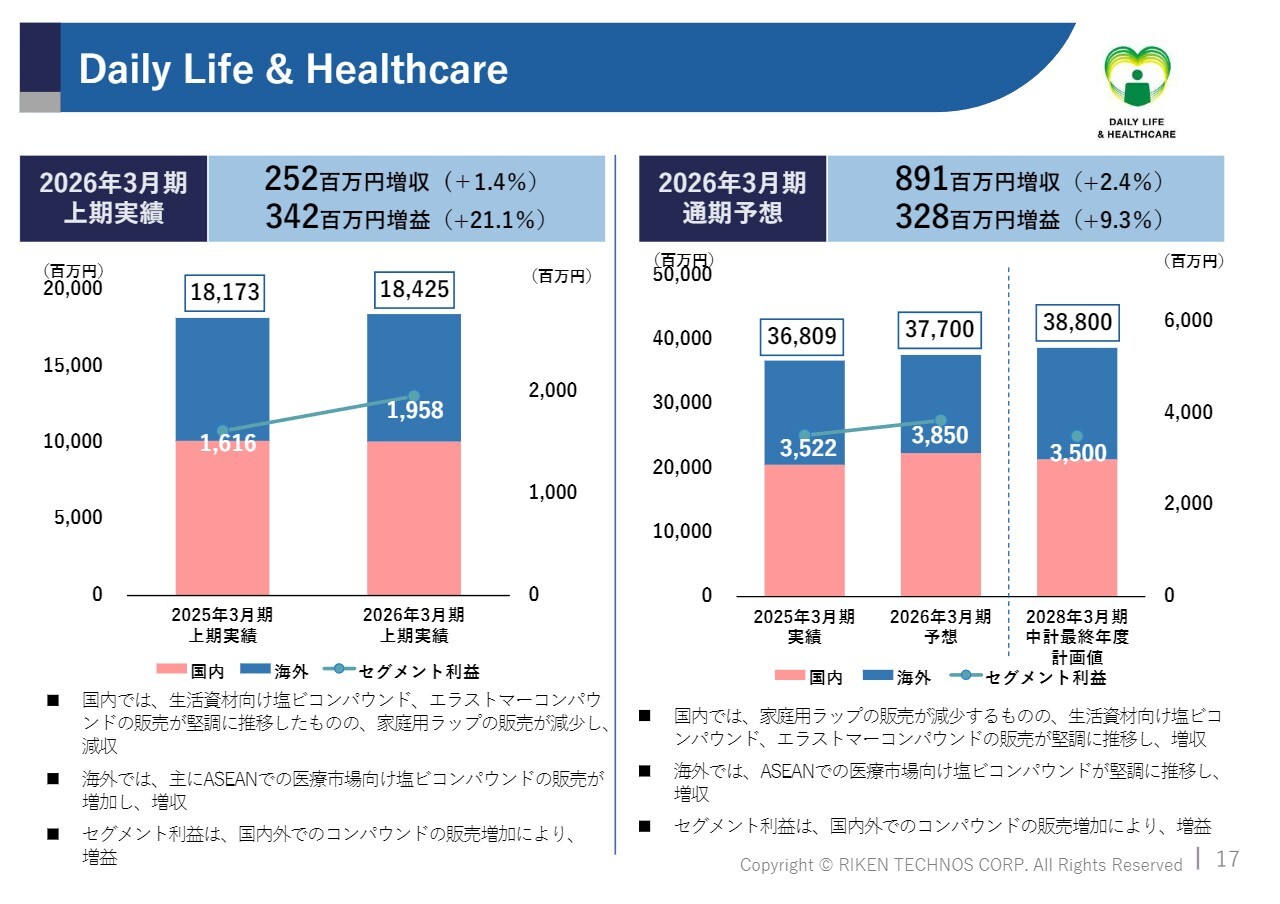

2つ目のセグメントであるデイリーライフ&ヘルスケアセグメントの状況についてご説明します。同セグメントの2026年3月期上期の売上高は184億2,500万円で、前年同期比2億5,200万円、率で1.4パーセントの増収となりました。国内では生活資材向けコンパウンドの販売が堅調に推移したものの、家庭用ラップの販売が減少し、全体では減収となりました。一方、海外では医療用塩ビコンパウンドの販売が増加し、増収となっています。

セグメント利益は19億5,800万円で、前年同期比3億4,200万円の増益となりました。国内外のコンパウンド販売増加が増益に寄与しています。2026年通期の予想では、売上高を前期比8億9,100万円増収の377億円、セグメント利益を3億2,800万円増益の38億5,000万円と見込んでいます。国内外でコンパウンド販売が堅調に推移することで、増収増益を見込んでいます。

Daily Life & Healthcare

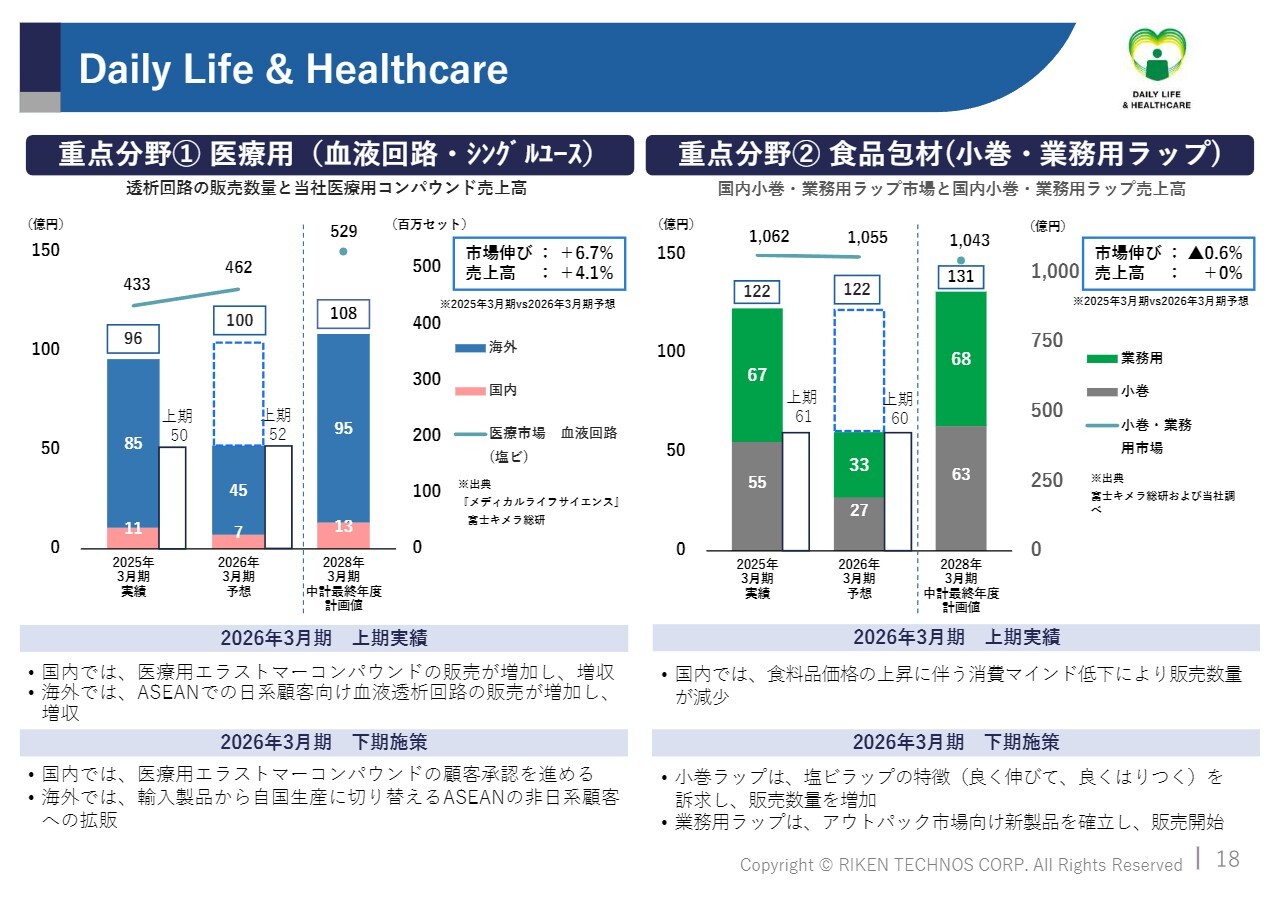

続きまして、デイリーライフ&ヘルスケアセグメントの重点分野についてです。まず1つ目は医療用材料です。当社が医療用分野で主にターゲットとしている透析回路の状況ですが、2026年3月期も順調に6.7パーセント増加すると見込んでいます。

私どもの医療用コンパウンドに関する2026年3月期の予想ですが、売上高は100億円と前期比4億円の増収を見込んでいます。国内ではエラストマーコンパウンドの販売増加を目指し、海外では日系顧客向けの血液透析用コンパウンドの供給を拡大するとともに、ASEAN地域で非日系顧客への拡販を進めていきます。

重点分野の2つ目は食品包材の小巻・業務用ラップの状況です。市場全体の状況として、日本国内の小巻・業務用ラップ市場は2026年3月期も前年に比べて若干の減少が見込まれています。当分野における私どもの小巻・業務用ラップの売上高は、122億円でほぼ前年並みとなる見通しです。

食料品価格の高騰を背景に消費マインドが低下しているものの、塩ビラップの「よく伸びてよくはりつく」という特長を武器に、小巻市場の積極的な拡販を図っていきます。加えて、アウトパック化に向けた新製品を投入し、業務用ラップ市場での拡販を進めていきます。

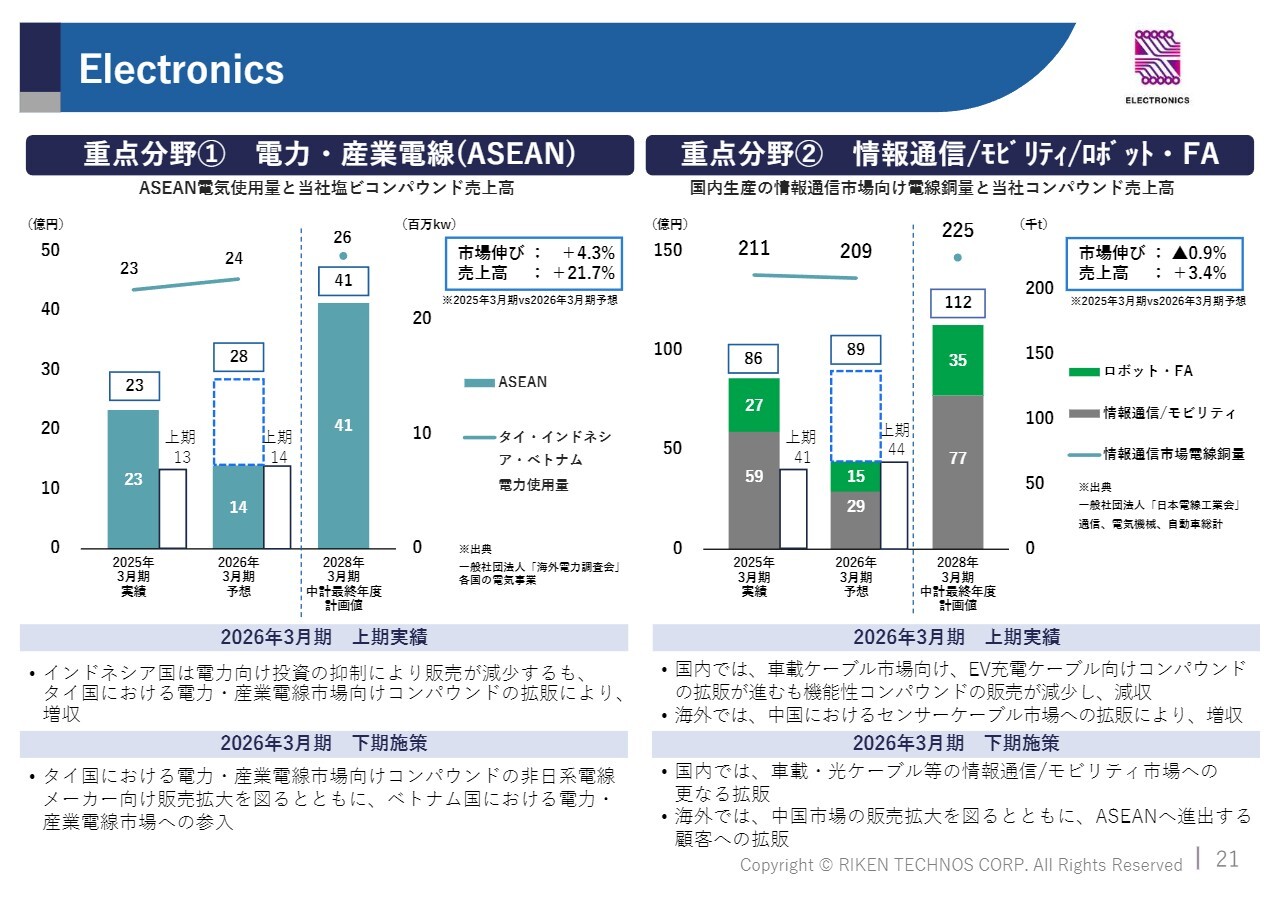

Electronics

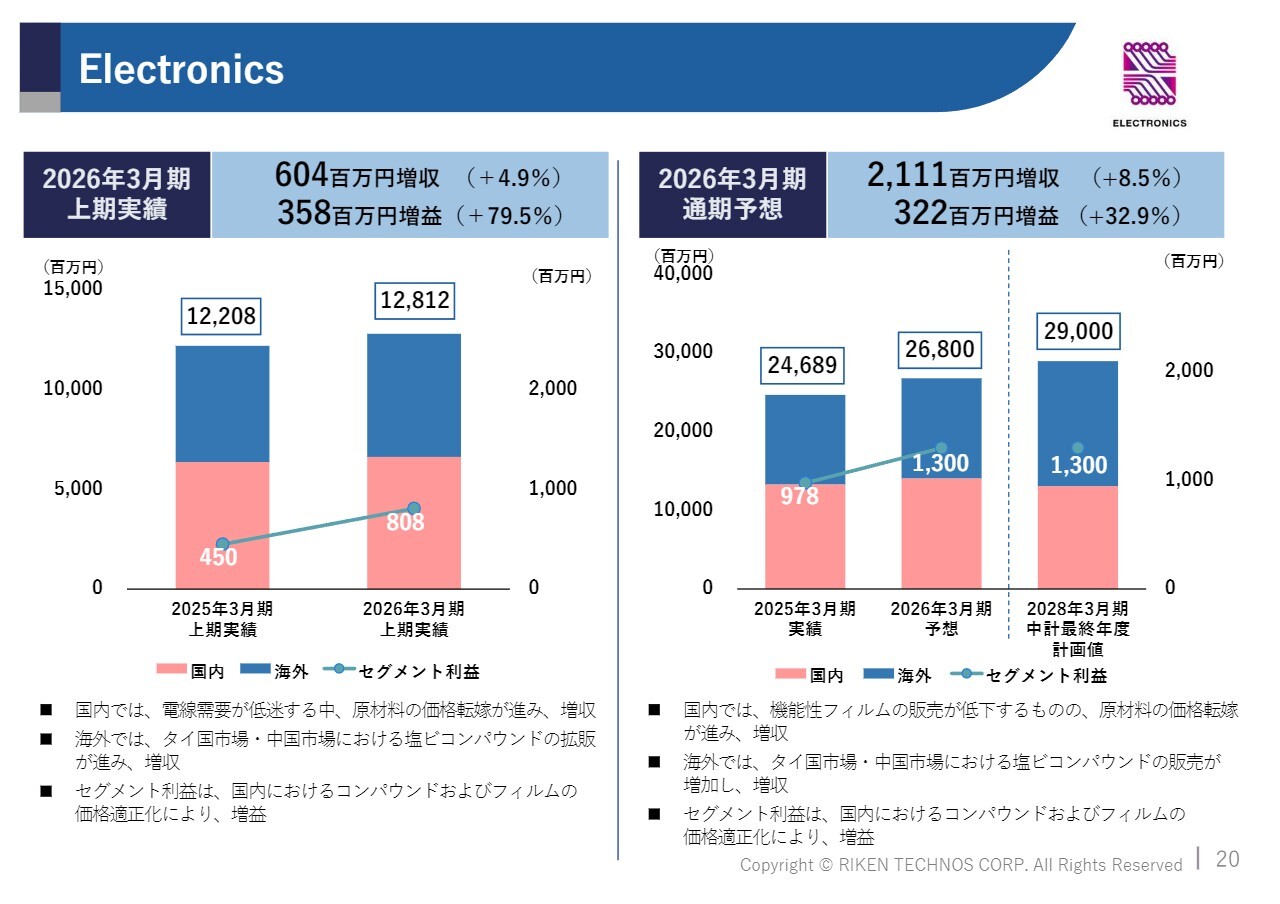

続きまして、3つ目のセグメントであるエレクトロニクスセグメントについてご説明します。2026年3月期上期のエレクトロニクスセグメントの売上高は128億1,200万円で、前年同期比6億400万円、率として4.9パーセントの増収となりました。

国内では電線需要が低迷しましたが、価格適正化が進み、増収となりました。海外では、タイ国市場および中国市場での塩ビコンパウンド拡販が進み、増収となっています。セグメント利益は8億800万円で、前期比3億5,800万円の増益となりました。日本国内ではコンパウンドおよびフィルムの価格適正化により、増益につながっています。2026年3月通期の予想は、売上高268億円で前期比21億1,100万円の増収を見込んでいます。

セグメント利益は13億円と、前期比で3億2,200万円の増益を見込んでいます。

Electronics

続きまして、当セグメントの重点分野についてご説明します。まず1つ目は、ASEAN地域における電力・産業用電線分野です。市場の状況についてですが、ASEAN地域の電気使用量は経済成長に伴い、今後も順調に拡大すると見込んでいます。同市場における当社のコンパウンドの売上高については、2026年3月期の予想で28億円を見込んでおり、前期比で5億円の増収を達成する計画です。

ASEAN各国での電線規格に対応し、性能と品質で差別化を図ることで、さらなる拡販を進めていきます。重点分野の2つ目は、情報通信、モビリティ、ロボット・FAケーブルです。市場の状況についてですが、情報通信市場はAIデータセンターの新設により、今後も大きく成長すると見込んでいます。

同市場における当社のコンパウンド売上高は89億円で、前期比3億円の増収を見込んでおります。国内では車載・光ケーブル市場の獲得を目指し、海外では中国市場の販売拡大を図るとともに、ASEANでの拡販を進めていきます。

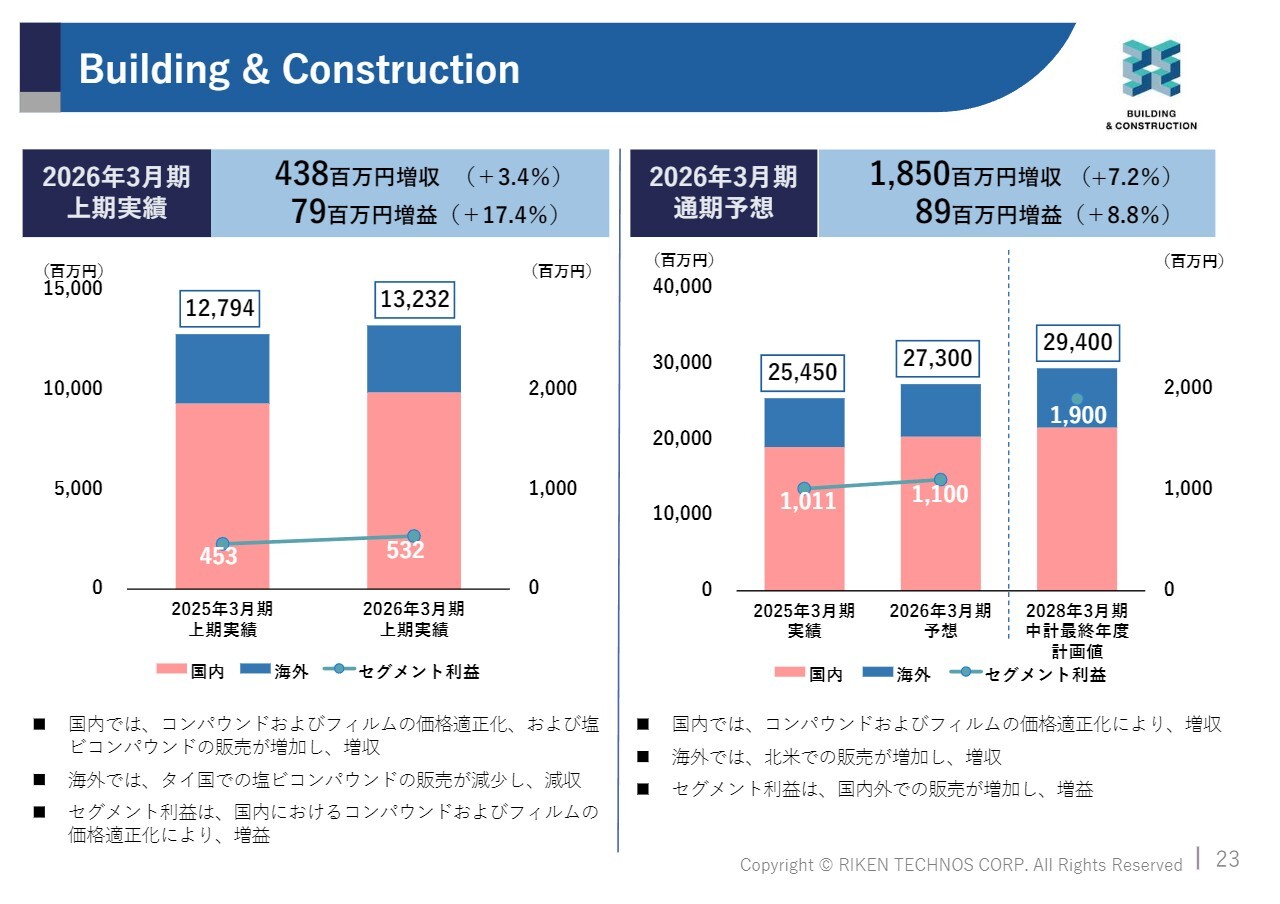

Building & Construction

続きまして、4つ目のセグメントであるビルディング&コンストラクションセグメントの状況についてご説明します。ビルディング&コンストラクションセグメントの2026年3月期の売上高は132億3,200万円で、前年同期比で4億3,800万円の増収となりました。

国内では販売価格の適正化を進めたことや塩ビコンパウンドの販売増加により増収となりました。一方、海外ではタイ国での塩ビコンパウンド販売が減少し、減収となっています。セグメント利益は5億3,200万円で、前年同期比7,900万円の増益となりました。

2026年3月期通期の予想については、売上高を273億円とし、前期比18億5,000万円の増収を見込んでいます。セグメント利益は11億円で、前期比8,900万円の増益を予想しています。

国内外で拡販を進めていきます。

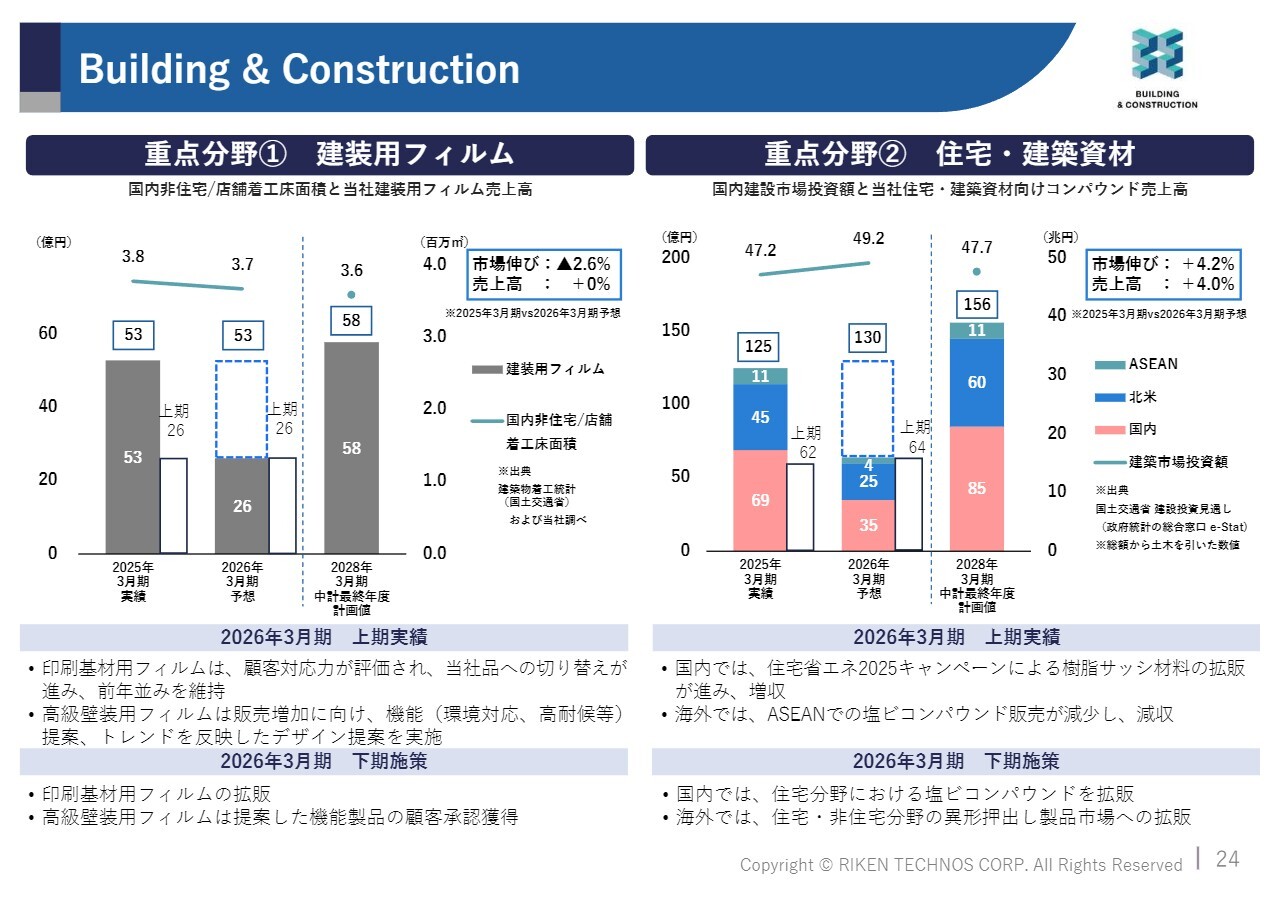

Building & Construction

続きまして、ビルディング&コンストラクションセグメントの重点分野の状況です。まず1つ目は、建装用フィルムの分野です。市場状況として、日本国内の非住宅および店舗の着工床面積は前期比で2.6パーセント減少する見込みです。

この市場において、当社の建装用フィルムの売上高は53億円と、ほぼ前年並みを見込んでいます。印刷特性に優れた機材フィルムを拡販することや、市場ニーズに応じた製品開発を通じて、さらなる拡販を進めていきます。

次に、重点分野の2つ目は住宅建築資材用の材料です。市場状況については、住宅省エネキャンペーンの後押しもあり、前期比で4.2パーセントの増加が見込まれています。当社の住宅建築資材分野向けコンパウンドの売上高については130億円を見込んでおり、前期比で5億円の増収となる見通しです。

国内は住宅省エネキャンペーンの効果で樹脂サッシ用材料が増加し、増収が見込まれます。海外では異形押出し製品の拡販を進めていきます。

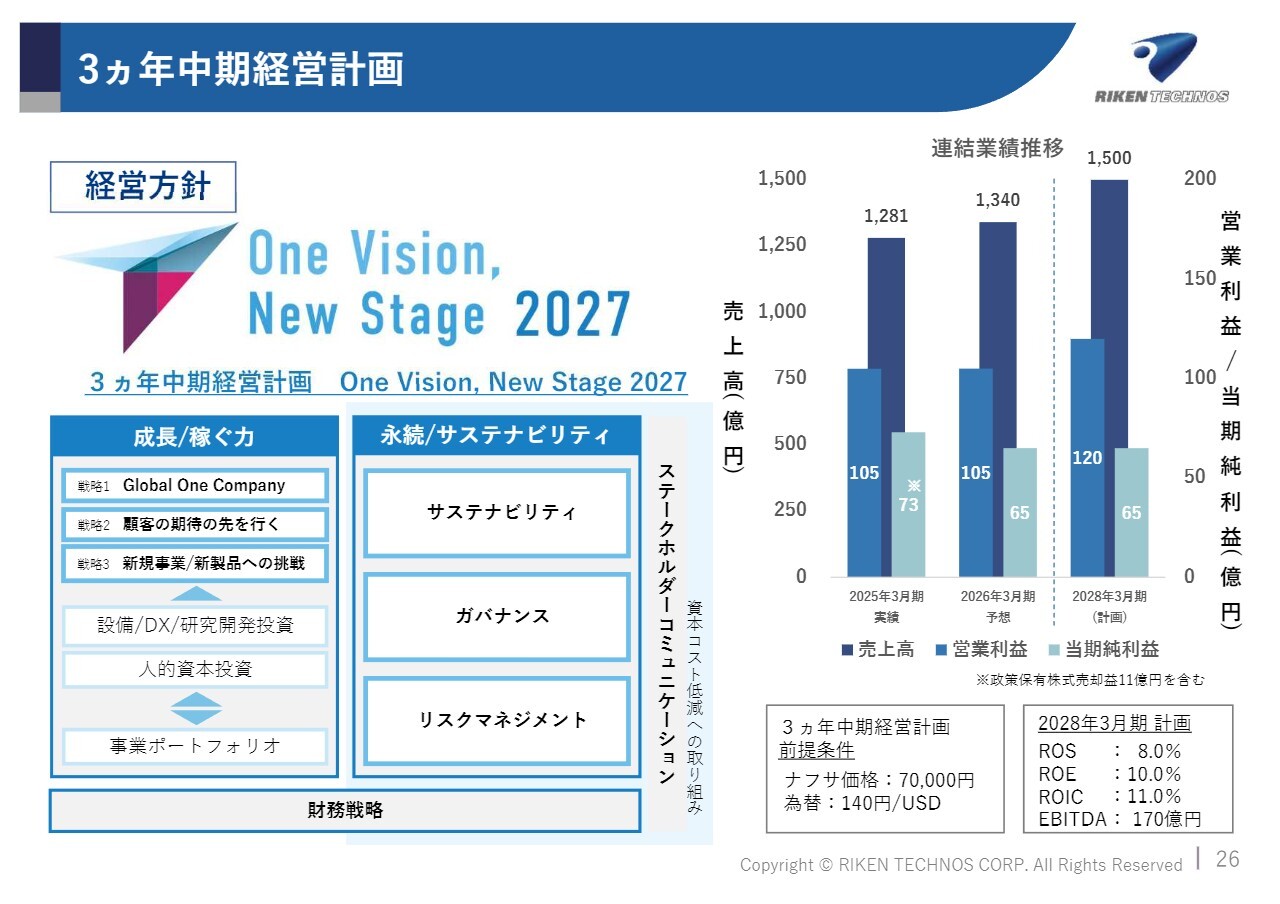

3ヵ年中期経営計画

続きまして、3ヵ年中期経営計画の進捗状況についてご説明します。経営方針を「One Vision, New Stage 2027」とし、本年4月より現在の3ヵ年中期経営計画を開始しました。その中で、稼ぐ力の伸長とサステナビリティの2本柱に注力しています。

稼ぐ力の3つの戦略として、戦略の1つ目「Global One Company」、戦略の2つ目「顧客の期待の先を行く」、戦略の3つ目「新規事業/新製品への挑戦」を掲げています。加えて、企業を永続的に存続させるため、サステナビリティ、ガバナンス、リスクマネジメントにも取り組んでいきます。計数計画については、最終年である2028年3月期に売上高1,500億円、営業利益120億円、当期純利益65億円を目指しています。その他の計数計画はスライドをご覧ください。

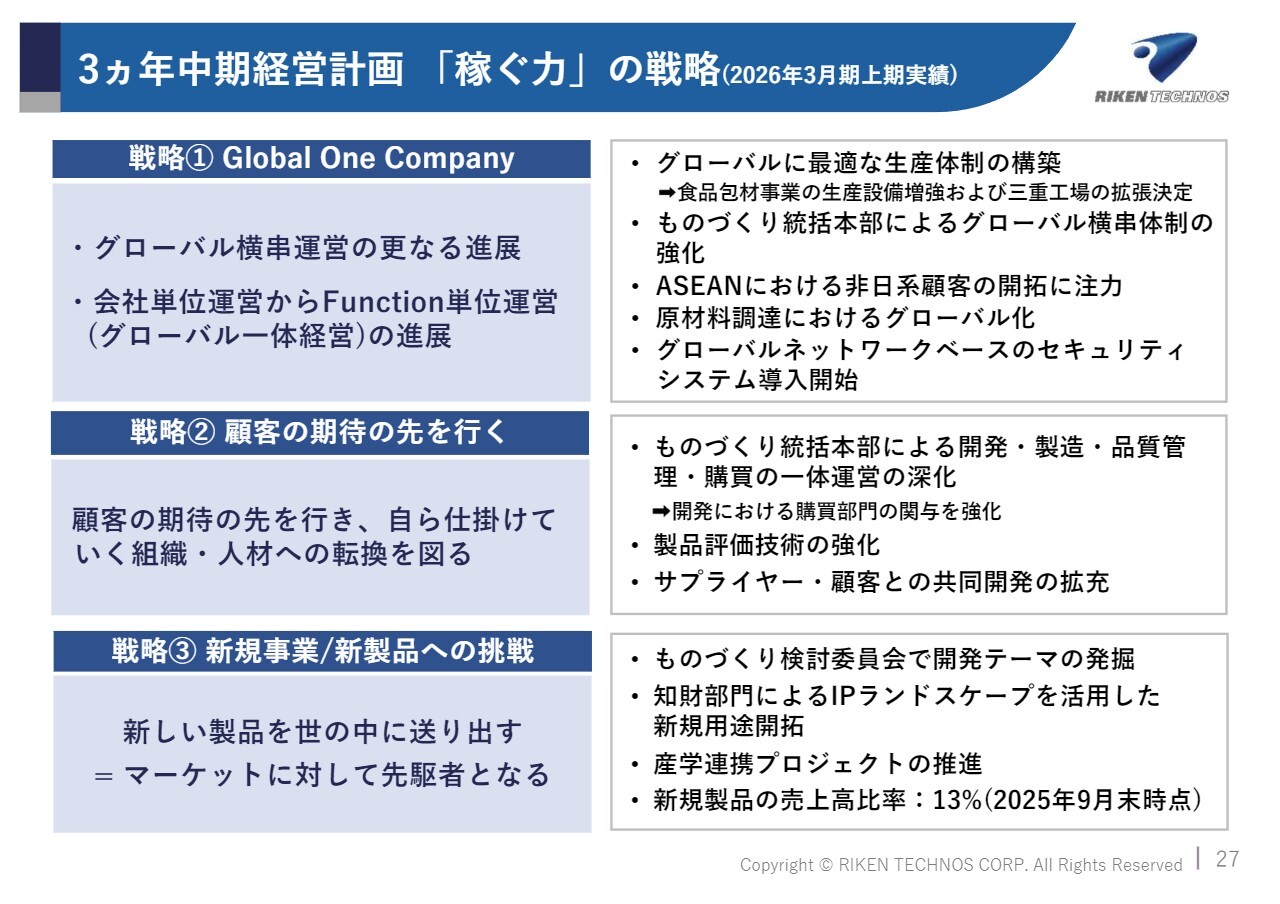

3ヵ年中期経営計画「稼ぐ力」の戦略 (2026年3月期上期実績)

続きまして、中期経営計画における「稼ぐ力」の3つの戦略について、2026年上期に取り組んだ主な状況をご説明します。

まず、戦略の1つ目「Global One Company」では、グローバルで最適な生産体制を構築しています。具体的には、食品包材事業における生産設備の増強や三重工場の拡張を決定しました。また、ASEAN地域では非日系顧客の開拓に注力し、原材料調達のグローバル化をさらに強化しています。

次に、戦略の2つ目「顧客の期待の先を行く」では、ものづくり統括本部によるグローバル一体運営の深化を進めています。材料開発時から購買本部の関与を強化しました。サプライヤーや顧客との共同開発を拡充しています。

戦略の3つ目「新規事業/新製品への挑戦」では、ものづくり検討委員会を新設し、開発テーマの発掘を推進しています。また、知財部門と連携し、IPランドスケープを活用した新規用途の開拓を進めています。さらに、産学連携プロジェクトを推進しています。

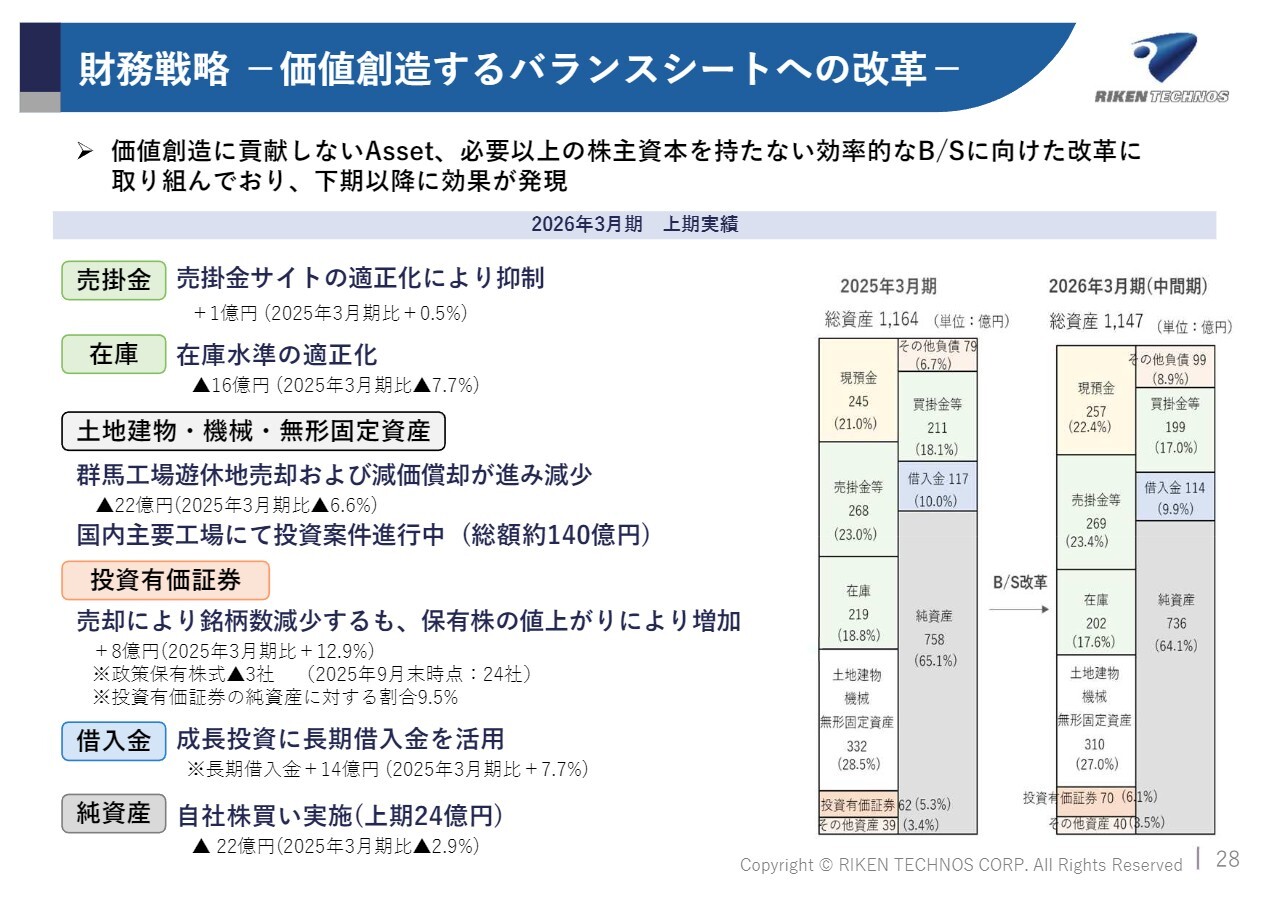

財務戦略−価値創造するバランスシートへの改革−

価値創造するバランスシートへの改革についてご説明します。必要以上の株主資本を持たない効率的なバランスシートを目指し、改革を進めています。

価値創造するバランスシートへの改革についてご説明します。必要以上の株主資本を持たない効率的なバランスシートを目指し、改革を進めています。

2026年上期の実績についてご説明します。売掛金サイトや在庫水準の適正化を進めるとともに、遊休土地の売却を実施しました。また、国内工場では投資案件を進行させています。投資有価証券については、保有意義を検証した上で圧縮しました。価値創造に貢献しないアセットを削減し、必要なキャッシュを創出して、成長投資や株主還元を実施していきます。

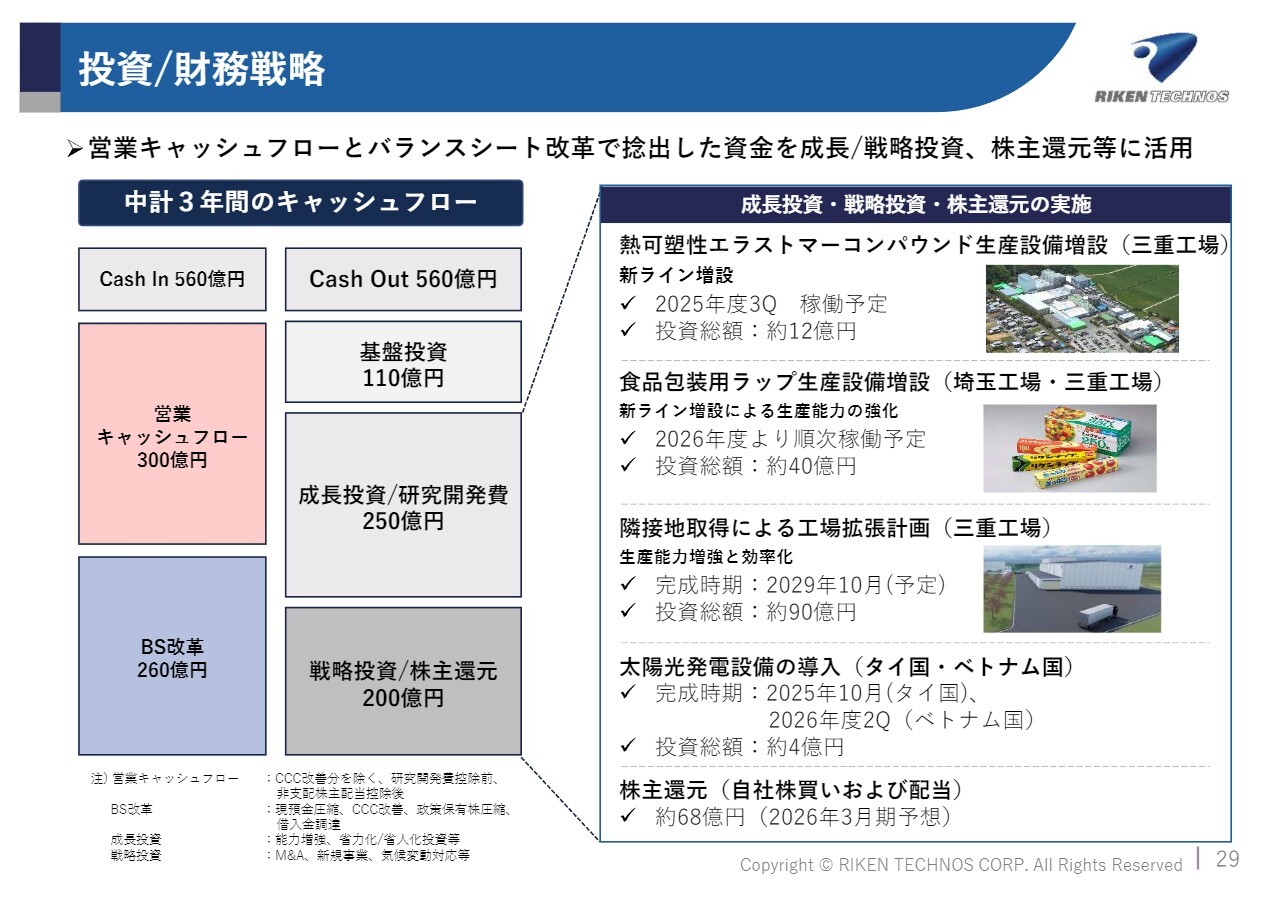

投資/財務戦略

続きまして、投資/財務戦略についてご説明します。現中期経営計画の3年間で稼ぎ出す営業キャッシュ・フローに加え、バランスシート改革によって創出した資金を基盤投資、成長投資、研究開発投資、戦略投資、株主還元に活用していきます。成長投資として、埼玉・三重包装用ラップの増設設備に約40億円、三重工場の工場拡張計画に約90億円を、今後投資実行していきます。

株主還元として、自社株買いおよび配当増配を実施していきます。また、稼ぐ力の向上や重点分野の拡大を支える各種投資を引き続き積極的に進めていきます。

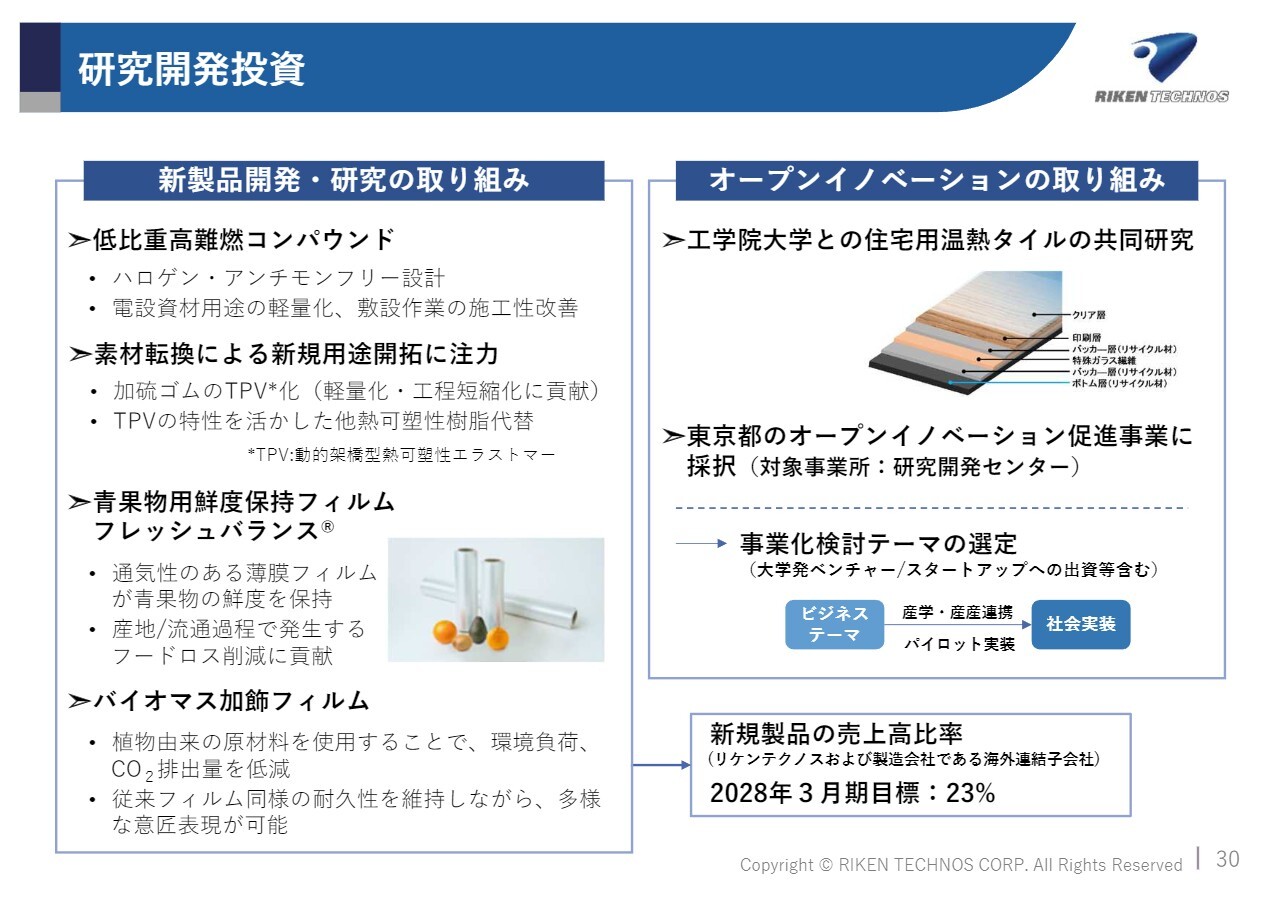

研究開発投資

続きまして、研究開発投資についてご説明します。新製品の開発と研究の取り組みとして、まずコンパウンド分野では、低比重・高難燃コンパウンドの開発を進めています。エラストマーの特徴を活かした新規用途の開拓に注力し、ゴムからエラストマーへの素材転換を進めています。フィルム分野では、鮮度保持フィルム「フレッシュバランス」を発表しました。また、バイオマス加飾フィルムの開発も進展しています。

オープンイノベーションへの取り組みについて、新規事業創造部の主導のもと、外部機関との共同研究を進めています。具体的には、事業化検討テーマの選定に取り組んでいます。これらの取り組みを着実に実行することで、新規製品の売上高比率を高めていきます。

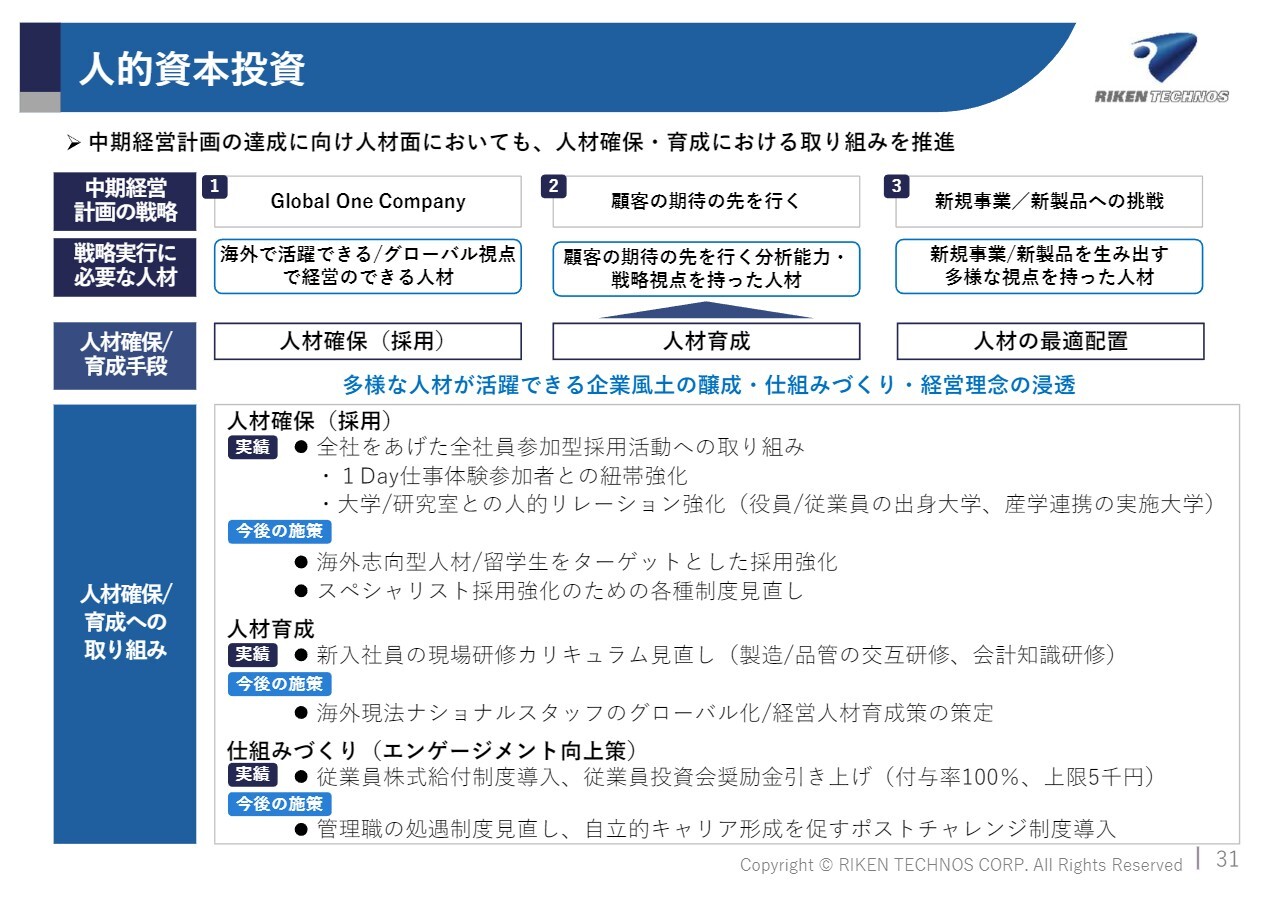

人的資本投資

続きまして、人的資本投資についてご説明します。中期経営計画の戦略を確実に実行するため、人材の確保や育成に向けた取り組みを進め、積極的に投資を行っていきます。まず、人材の確保では、全社を挙げた全社員参加型の採用活動に取り組んでいます。

今後は、海外志向型人材の採用を強化し、各種制度の見直しを進めていきます。人材育成においては、新人社員向けの現場研修制度を見直し、実行・導入しました。また、海外拠点のナショナルスタッフを経営人材として育成するための施策を進めていきます。

さらに、これらを支えるエンゲージメント向上策として、従業員の株式給付制度を導入し、持ち株会の奨励金の引き上げを実施しました。今後は、管理職の処遇制度の見直しや、自律的なキャリア形成を促す制度の導入を進めていきます。

サステナビリティへの取り組み

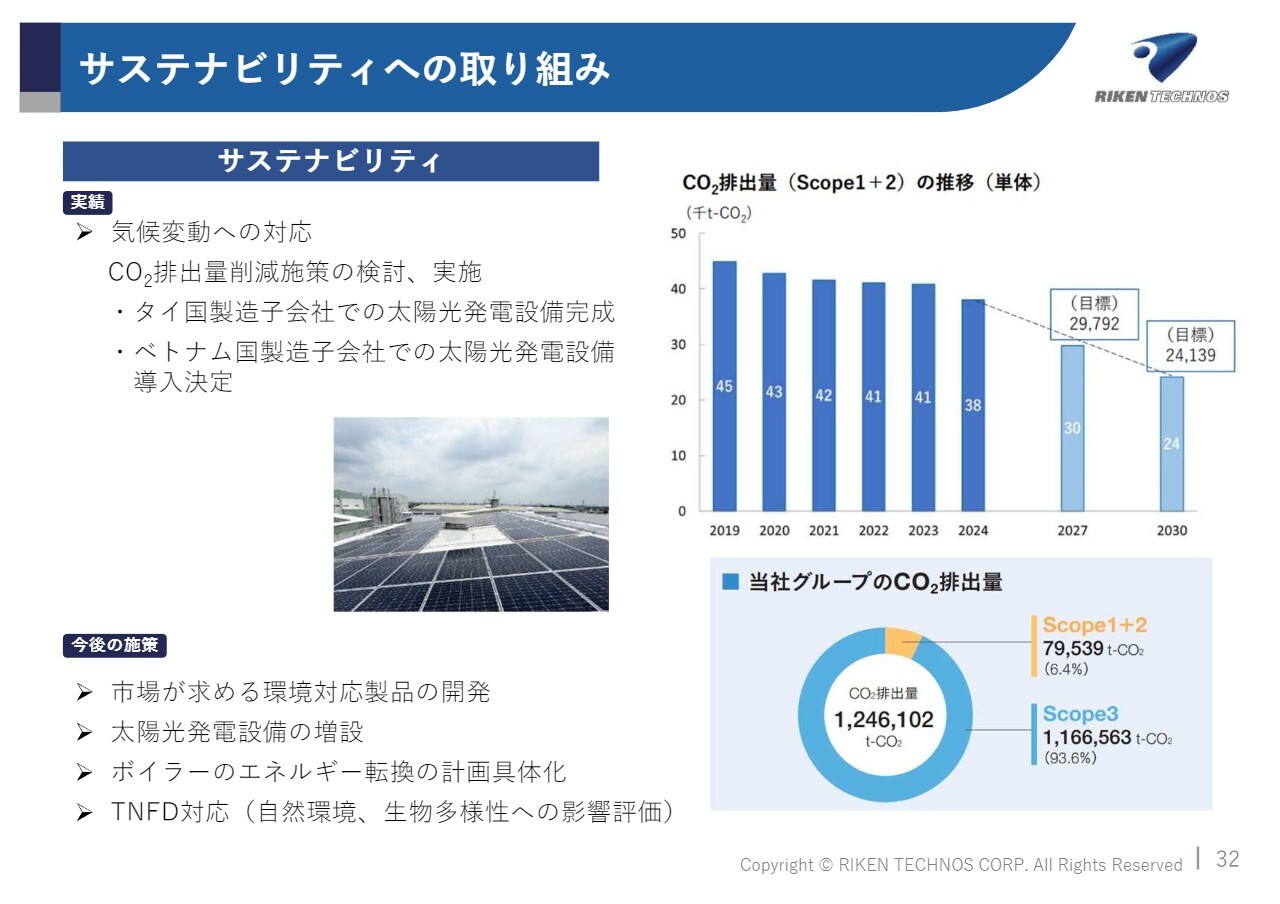

続きまして、サステナビリティへの取り組みについてご説明します。気候変動への対応として、2030年度にCO2排出量を46.2パーセント削減すること、そして2050年度にグループ全体でカーボンニュートラルを実現することを目標に掲げ、さまざまな施策を検討し実行しています。今年は、タイ国およびベトナム国にある製造子会社で太陽光発電の導入を進めています。今後も引き続き、CO2排出量削減に取り組んでいきます。

加えて、市場が求める環境対応型製品の開発や情報開示の拡充を進めること、さらに従業員のサステナビリティ意識を高める取り組みを進めていきます。

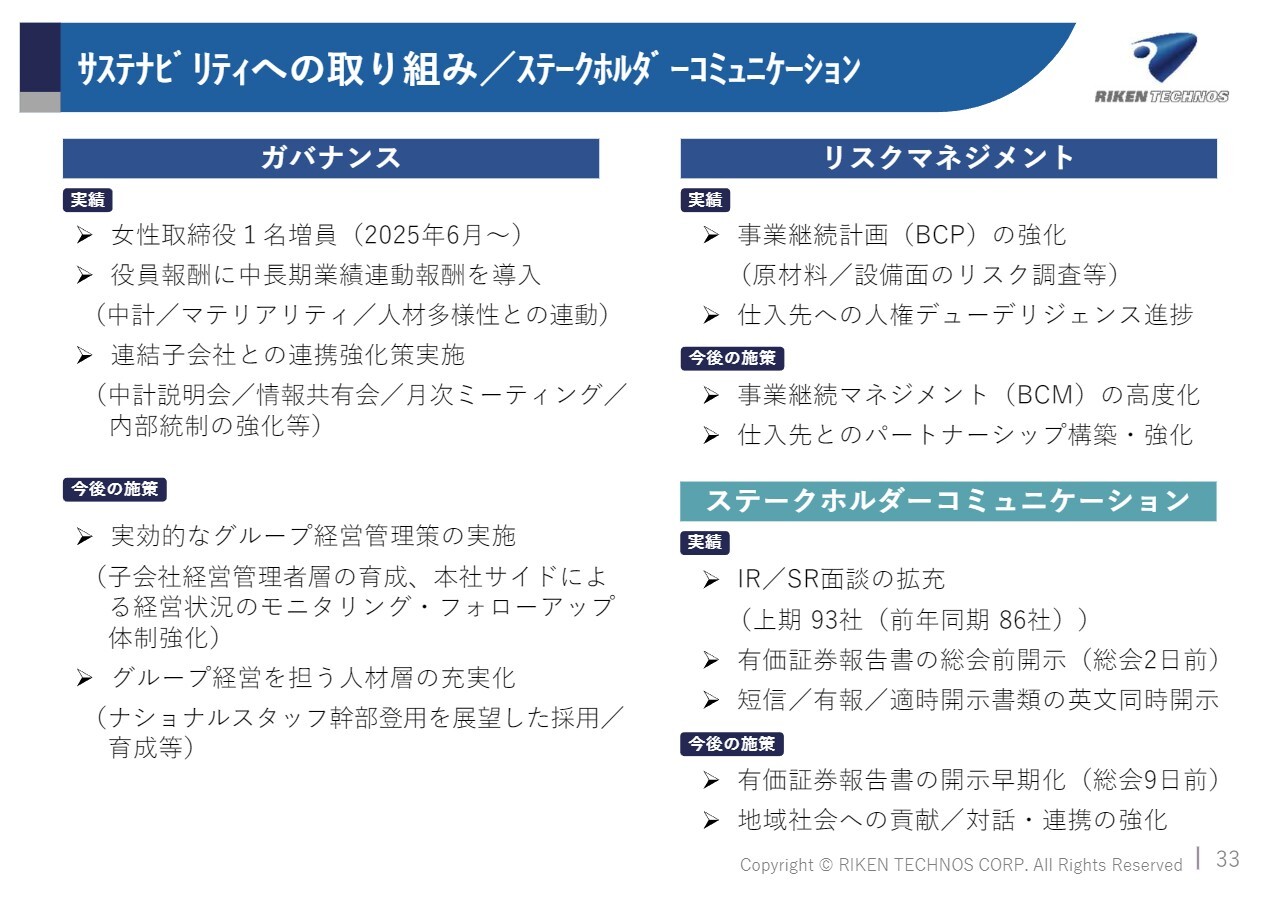

サステナビリティへの取り組み/ステークホルダーコミュニケーション

続きまして、ガバナンスについてです。女性取締役を増員し、役員報酬制度に中長期業績連動報酬を導入しました。また、連結子会社との連携強化策を実施しています。今後もグループ経営管理の実効性を高める施策を進めていきます。さらに、グループ経営を担う人材層の育成にも注力します。リスクマネジメントでは、BCPや人権デューディリジェンスの強化を進めました。

今後は、仕入先さまとのパートナーシップ強化に取り組んでいきます。ステークホルダーとのコミュニケーションでは、IRおよびSRの面談を拡充しました。また、有価証券報告書の総会前開示も実施しています。

持続的成長と企業価値向上

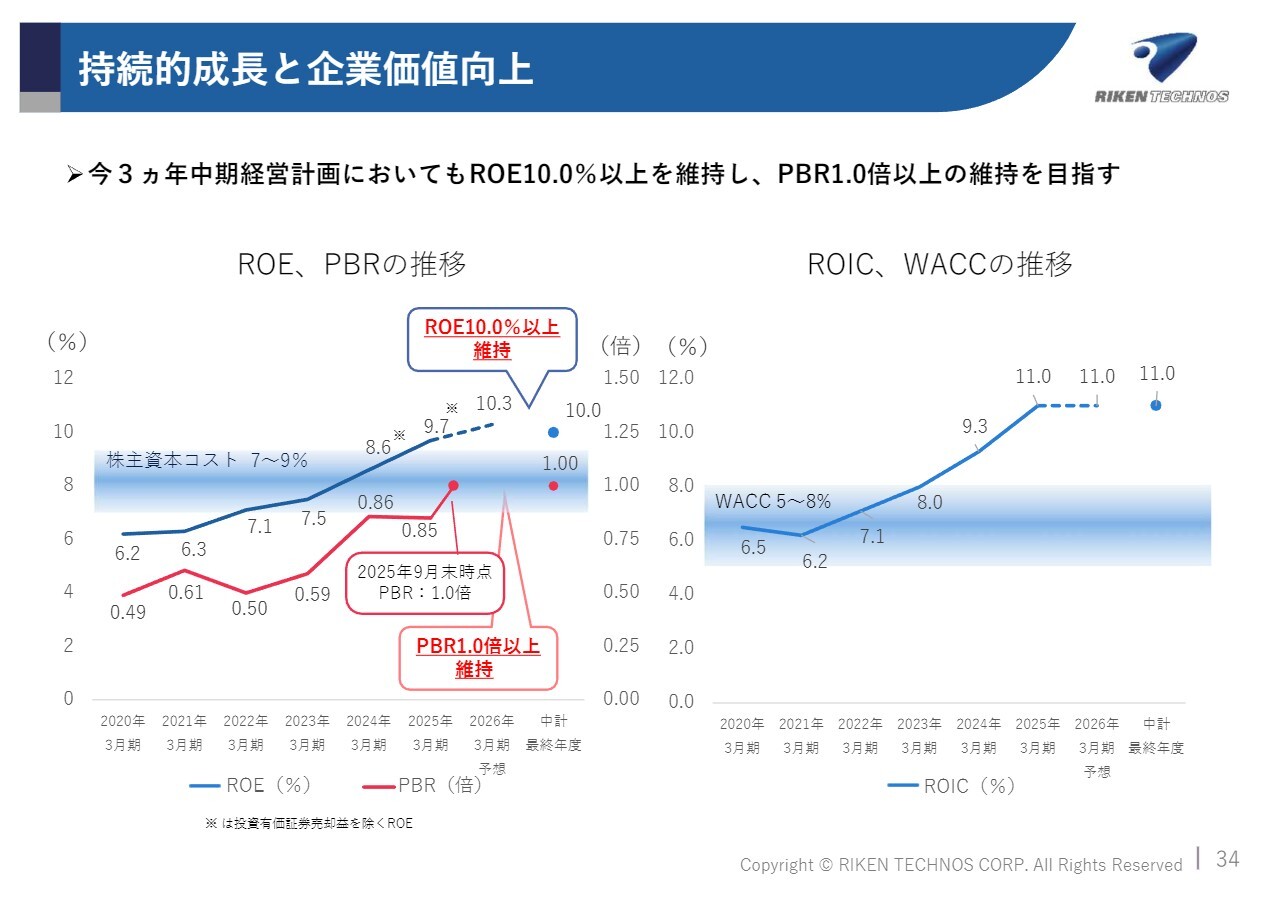

以上の戦略を確実に実行することで、現在の3カ年中期経営計画においてもROEを10パーセント以上に維持します。PBRについては、本年9月末時点で1.0倍以上を達成しています。

今後も維持・向上を目指していきます。全社のROICの推移や、当社が認識しているWACCの水準については、こちらのとおりです。

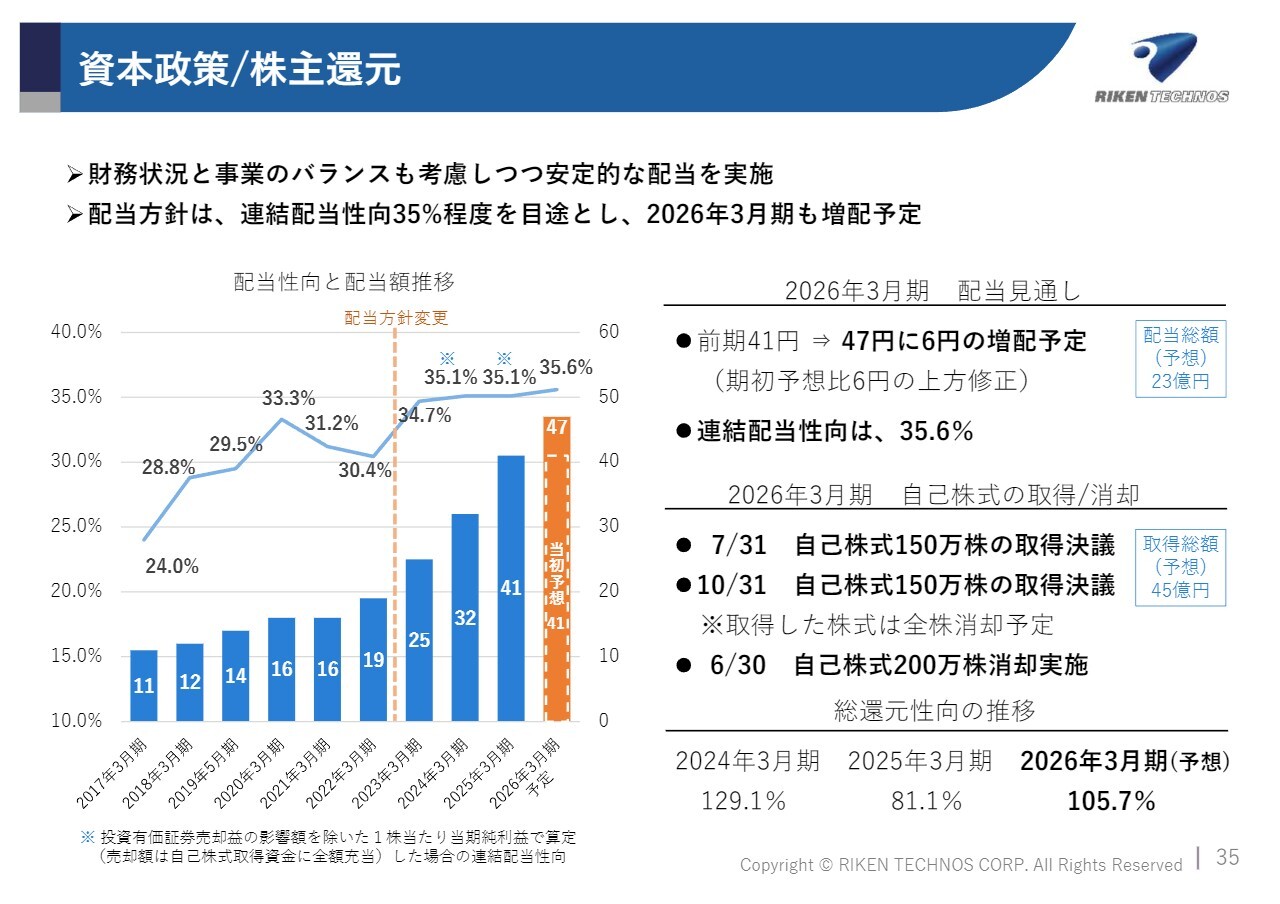

資本政策/株主還元

最後に資本政策および株主還元についてご説明します。当社の配当方針として、連結配当性向35パーセント程度を一つの目途とし、今後の事業投資や自己資本の充実等を考慮しながら、安定的な配当を行うことを基本方針としています。2026年3月期も引き続き増配を予定しており、前期比6円増の1株あたり47円を予定しています。

加えまして、本年7月および10月に、合計300万株の自己株式取得を決議しています。取得した株式は全株消却する予定です。自己株式取得を含めた本年の総還元性向は105.7パーセントを予想しています。説明は以上です。最後までお聴きいただき、誠にありがとうございました。

中期経営計画の経営方針「One Vision, New Stage 2027」のもと、リケンテクノスグループはこれからも、すべての生活空間に快適さを提供するリーディングカンパニーを目指して邁進していきます。ご清聴ありがとうございました。

質疑応答:価格改定の現状と今後の原材料価格転嫁について

質問者:価格の適正化が増益に貢献しているという内容だったと思いますが、この価格改定はすでに終えたという認識でよいのでしょうか? また、追加で価格転嫁が必要な原材料における足元の需給バランスの変化など

新着ログ

「化学」のログ